2014年09月22日

ストラテジーブレティン 第125号

過熱感なき、熱狂なき円安・株高は新トレンドを示唆する

(1)新たなトレンドが見えてきた

一年の膠着から脱却

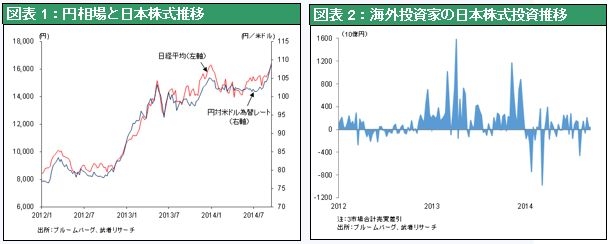

先週末(9月19日)ドル/円相場は109円/ドル、日本株式相場(日経平均株価)は16,321円と、ともにリーマン・ショック後の高値を更新した。ドル/円は100~105円、日経平均株価は14,000~16,000円と一年間の膠着状態が続いたが、ともにレンジを上抜けたのであるから、新たなトレンドが始まったと見るべきであろう。この円安・日本株高は、①米国景況好転、利上げ観測が見通されるようになったこと、②安倍政権と黒田日銀の政策遂行の意志が再確認されたこと(安倍首相のGPIF改革に対する固い決意、黒田日銀総裁による2%インフレ実現に対する自信と覚悟の表明)の二つが引き金になった。

否定される悲観論

日本株とドル/円が新たな上昇トレンドに入ったとすれば、二つの悲観論がとりあえずは否定されたことを意味する。第一に、アベノミクス悲観論、つまり「2013年前半までの政策による力ずくの株式とドル/円押し上げはアベノミクス失敗による経済悪化で息切れした」、との悲観論が打ち破られた。黒田日銀総裁の「消費税増税の一時的マイナスにもかわらず景気回復の好循環は途切れておらず、万一懸念が生じた場合でも追加的金融政策で回復持続と2%インフレは達成可能」との主張を市場が支持したと言える。第二に、米国経済の悲観論、つまり「米国の超金融緩和政策では持続的景気回復と雇用創造は達成できない」という長期停滞論は、さしあたっては否定された。

日本、米国ともに現在の経済と市場回復を支えているのは「量的金融緩和によって市場の期待を変化させる」という新型の中央銀行政策であり、市場はそれに対する信任を与えたと言える。特に米国では、「slack(労働と資本余剰)の完全なる活用に金融緩和政策を全面的に割り当てる、バブルの形成とその崩壊による金融システム不安対策は、金融政策ではなくマクロプルーデンス政策で対処する」として、金融緩和の射程を広げている。それが市場参加者のリスクテイクを一段と促進している、と言える。

円キャリートレードの復活も

この新トレンドを作り出した相場の担い手は、2013年とは全く変わった。2013年は海外投資家による円売り日本株買いの、キャリートレードが最大の推進力であったが、最近の推進力はもっぱら国内の長期投資家主体となっている(図表2参照)。国内長期投資家の参戦により新しいトレンドが現われたとなれば、海外投機家が本格参入し、2013年以上の円売り日本株買いのキャリートレードが積み上がる可能性が出てくる。一部産業界やエコノミストによる急ピッチの円安に対する悲鳴が高まれば高まるほど、円売り投機も高まるという可能性を考える局面に来たのではないか。かつて悲鳴を無視して円高投機が進行した時と同様に。その場合、円安と日本株式のオーバーシュートの可能性も考えられる。市場は黒田日銀がどの程度までの円安に耐えられるかを試すことになるかもしれない。そうなると、もはや景気対策の追加緩和どころではなくなり、黒田日銀の手を縛ると見るべきだろうか。いやそうではなく、一段の円安・株高投機が追加緩和の必要性を代替することになるのではないか。予想されるグローバル投機家の円売り日本株買いのキャリートレードは日銀に対抗するものではなく、日銀政策に沿うものになると考えられる。そうしたリスクテイクスピリットの鼓舞こそ日銀のQQE(量的・質的金融緩和)の狙いなのであるから。

(2)円売り投機の条件整う、円安は止まらない

円安オーバーシュートの可能性

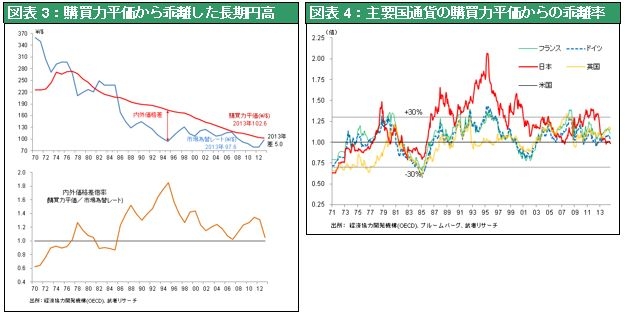

為替決定の三大条件、①紙幣印刷速度、②貿易収支(=為替の実需給)、③実質金利(=為替の投機需給)、がすべて史上初めて円安方向にベクトルが揃っている。加えて30年間の執拗な円高の原因であった地政学(覇権国米国の国益)が円安容認にシフトした。購買力平価(PPP)ベースで見れば103円/ドル前後が妥当な為替水準であるが、為替にオーバーシュートはつきものである。図表4に見るように過去の主要国の為替変動幅は、PPP±30%がこれまでのレンジであった(1980年から2000年までの異常円高期を除いて)。となれば1ドル120円台後半までの可能性も出てくる。

以下に為替決定の三大条件が決定的に変化していることを見ていく。第一の円安の条件は、今や日銀は世界随一のハト派でありベースマネーの伸びは世界最大であるということである。言うまでもなく、通貨の強弱を決める最も基本的条件は、マネー供給のバランスである。日銀が世界一紙幣を大量に印刷しているということは、最大の円安要因である(図表5)。第二に、日本は昨年来著しいドルの実需要を生み出す空前の貿易赤字(2014年年率15兆円ペース)に陥っている。それは輸入業者が年間15兆円もの輸入代金のためのドル買いを迫られていることを意味する。かつての日本は大幅な貿易黒字が続き、輸出業者のドル売りが常態化し、ドル円の実需給は常に大幅なドル売り円買い圧力にさらされていた。それが大きく逆転したのである(図表6)。第三に、日本の実質長期金利は史上初めてマイナスかつ世界最低になっていることが注目される(図表7)。これまで日本はデフレが続いていたために、名目長期金利が世界最低であるにも関わらず、実質金利は他国以上に高かった。実質金利が高いということは借金の負担が大きく借金返済のモチベーションが高まることであり、結果、日本では信用収縮傾向が強かった。しかし、今や日本は世界最低かつマイナスの実質金利の国となり、日本が世界で一番借金をしやすい国になったのである。言うまでもなく借金をするということは、為替取引では円ショート(円を売ること)を意味する。円は世界で一番買われやすい通貨から、売られやすい通貨に転換したのである。

円=safe haven ステイタスの終焉

以上3つの決定的と言える円安要因は、当分変わりようがない。つまり円の価値を決定する基軸が180度転換したのである。これまで円は世界最大のセーフヘイブン・ステイタスとしてリスク回避時に、避難先として選好されてきた。リスクオフの局面では、世界唯一のデフレにより実質価値が増価する円の魅力度が当然に高まってきたのである。しかし、今や円は実質金利が世界最低なのであるから、最も価値の減価が激しい通貨、つまり最も持ちたくない通貨となったのである。そうした世界の投資家に共有されるパーセプションの地滑り的変化が今、起きつつあると考えられる。日本の投資家のパーセプションも決定的に変化しつつある。これまで「Cash is King」としてリスク回避に徹していた家計・年金・保険など日本の投資家は、リスク資産として外貨建て資産を増加させる必要が高まる。現金・預金・債券に過度に比重を置いていた日本の投資主体は、外貨建て資産を大きく増加させるだろう。GPIFの運用改革はその嚆矢となるだろう。

(3) 円安の利点は甚大である

円安のマイナスは全て一時的なもの

黒田日銀総裁の「円安が経済にとってマイナスであることはない」という表明とは裏腹に、急ピッチの円安に対して懸念が噴出している。中小企業を代表する日本商工会議所の三村会頭は「日本全体として円安のデメリットよりもメリットを享受してきたが、中小企業や家計にはデメリットが大きい」と発言。「一段の円安には、原発再稼働を進めエネルギーコストを抑制するのが不可欠と強調した」(ロイター)。確かに、これまでのところ円安が輸出数量の増加に結び付いていない。また円安がもたらすエネルギーなどの輸入品物価高が実質賃金を引き下げる。円安はデメリットとの主張は筋が通っているように見える。

輸出数量が伸びないのは日本の輸出が非価格競争品になっている表れ

しかし、それらのマイナスは一時的なものであり、あらゆる点で円安は望ましい。円安でも輸出数量が伸びないのは、現在の日本の輸出品の大半が価格競争品ではないので、値下げ競争を挑んでいない、つまり「円安→ドル建て輸出価格引き下げ→輸出数量増」というサイクルが起こらないから、と考えられる。輸出数量が増加しないこと自体、日本の輸出構造が非価格競争品(技術・品質)にシフトしていることの証明なのである。言うまでもなく輸出数量が伸びなくても、円安メリットは十分に存在する。海外現地法人の円ベースでの所得が(日本からの輸入コストの低下と為替換算益により)増加し、それは所得収支の改善を通して日本の経常収支を支える。今後円安の定着により国内生産のメリットが確認されれば、製造業の国内生産回帰、輸入業者の国内調達による輸入代替によって、国内生産は活発化しよう。国内設備投資、国内生産の動きが鈍いのは、タイムラグと円安趨勢にまだ疑心暗鬼であるためと考えられる。

円安物価高で一時的に実質賃金が低下するのは確かである。しかしそれは日本に賃上げを定着させるため不可避のプロセスに過ぎない。円安は日本の賃金を国際水準から大きく引き下げるので事後に賃金上昇圧力を生む。それは円高の結果日本に賃下げ圧力が高まったのと同じ理由である。企業収益の持続的向上が実現できているのであるから、いずれ賃上げ高まりが実質所得を増加させるのは間違いあるまい。

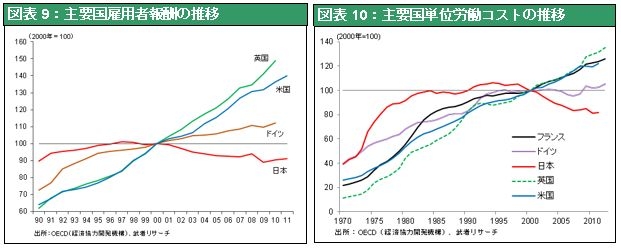

先週号(9月16日号)の週刊エコノミストの論考(『金融緩和も財政政策も弊害に、輸出・設備投資・個人消費・公共投資「アベノミクス」の4つの誤算』)で反リフレ派の代表的論客である河野龍太郎氏は貴重な分析を披瀝している。曰く「一国経済にとって円安が良いのか円高が良いのかは、マクロ経済の状況に依存する。もし総需要が不足で大きなスラック(未稼働資産)が発生しているのなら、円安が望ましい。しかし(現在の日本はスラックが無くなっているため)円安を助長する超金融緩和のデメリットが高まっている」。この分析の前半は全く正しい。しかし後半は著しい事実誤認をしていると思われる。日本は過去15年間、世界唯一賃金下落(名目賃金も生産性を加味した単位労働コストで見ても)を余儀なくされてきた。賃金が労働需給を測るもっとも適切な指標であるとすれば、日本に労働の余剰がないなどという結論にはならないはずである(建設業などの雇用ひっ迫は一部に限られ、事務職は依然大幅な供給過剰である)。また日本の金利は名目でも実質でも世界最低である。金利は資本需給を示す最高の指標であるから、日本は世界最大の資本余剰が存在している国である。つまり市場価格は日本経済におけるスラック(資本余剰、労働余剰)が著しく大きいことを示している。恣意性の余地が大きい潜在供給力推計に基づく余剰の推定は、実態から離れているのではないか。市場価格は日本に著しい余剰があることを示しており、河野氏の主張に従って円安が望ましいと言うことになる。

円安→企業増益が引き起す好循環

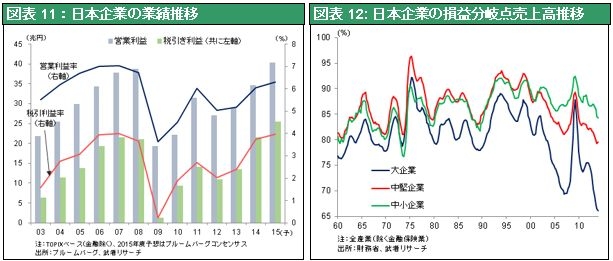

円安継続が必至であるとすれば、デフレ脱却というアベノミクスの目的は達成される。円安はインフレを継続させ企業収益を押し上げる決定的要因だからである。経済と株式の展望を考える時、企業業績の持続性が決定的に大切である。それは企業業績が、雇用、賃金(ひいては消費)、企業投資、株価のすべての変化の起点だからである。そして、現在の日本では円安の定着が企業増益持続のカギとなっている。そしてそのための必須の条件が日銀による量的・質的金融緩和の維持にあることは言うまでもなく、それに対しても不安は全くないのである。

2015年3月期の企業業績は1割増益と史上最高と見られているが、これは円安加速により更なる上方修正は必至である。

くれぐれも円安批判の高まりにより、デフレ脱却、金融緩和の矛先が鈍らないように望みたい。