2015年01月27日

ストラテジーブレティン 第134号

QEがもたらす先進国の株価革命

~今や世界標準となったQEは何故正当なのか~

「武者サロン会員様向け第2回勉強会&懇親会」を開催します!

今回は株式会社トリアス代表取締役 中野秀代氏との対談形式で、2015年の展望について説明いたします。ご参加者との活発な討論も期待しております。どうぞ奮ってご参加ください。

日時:2015年2月25日(水) 勉強会18:00〜19:30/懇親会19:30~21:00

会場:ザ・ペニンシュラ東京3階ザ・ギンザボールルーム(千代田区有楽町1-8-1)

詳細は弊社ホームページ掲載のお知らせ(下記URL)をご覧ください。

http://www.musha.co.jp/news/detail/54bc8b99-47f4-43e1-a8be-694785f2cfe7

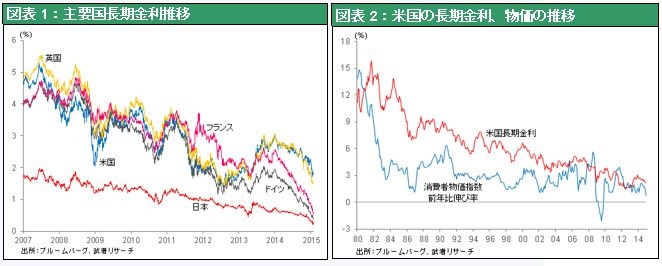

(1) 情勢分析の分岐点、空前の世界的金利低下をどう見るか

今はまさしく天下分け目の関ヶ原である。一点をめぐって雌雄を決する局面に至っている。鍵は空前の金利低下をどう解釈するか。誰もが想像できなかったような著しい金利低下が各国で起こっている。日本の長期金利は、一時0.2%を下回って0.1%台となり、ほぼゼロ金利状態というところまで下がった。欧州ではドイツの長期金利が0.4%台となっている。この世界的な空前の金利低下をどのように解釈するかによって、戦略対応の違いが生まれる。投資家もアナリストも学者も、二つの相反する見解、のいずれかを選択しなければならない。傍観者、中立はあり得ない。

一つは金利低下が悪いこととする見方である。金利低下は、①企業の資本収益力の著しい頽廃、②中銀の過剰な金融緩和、人為的債券バブル、というネガティブな要因によってもたらされたもの。これが多数派を占め、米国ではビル・グロス氏、日本では水野和夫氏が代表的論客であろう。多くの投資家やオピニオンリーダーも、この金利低下は悪いことで、暗い将来の予兆ではないかという漠然とした不安を表明している。彼らは金利の低下は成長機会が乏しく、投資が抑制されることによって起こっていると見る。また、主要国中央銀行の著しい量的金融緩和が、金利低下の原因であるという見方もある。成長できない経済において、量的金融緩和で無理に金利を下げたところで、それは時間稼ぎに過ぎない。今進行している世界的な量的金融緩和は失敗し、その先はグローバルな経済困難に陥っていくという悲観的展望が導かれ、今はリスク回避を徹底すべきだという結論になる。

では金利低下は良いことだとすれば、どのような論理が対置されるのだろうか。今の金利低下がポジティブな要因、つまり①資本生産性の向上=資金余剰、②企業の収益力向上=超過利潤の存在、によってもたらされているとすればそれは明るい将来の前兆であり、積極的にリスクを取るべきだということになる。これは現状では少数派の見方であるが。

コンセンサスの見方、金利低下は悪いこと

今のところ、二つの仮説のどちらが正しいか、誰にもわからない。2015年以降の景気展開により、論争の決着はつくが、同時に投資パフォーマンスにも決定的な格差をもたらす。前者なら株売り、後者なら株買いである。

どちらの仮説が正しいか。日本ではオピニオンリーダーやメディアの間では圧倒的に悲観派が優勢だが、需給面では圧倒的に後者が優勢である。日銀は量的金融緩和を推進し、徹底的にリスクテイクを鼓舞しようとしている。日本の金融機関や投資家にとって、長期金利が限りなくゼロに近づいた(イールドカーブが極端にフラット化した)ことにより、従来の預貸利鞘や債券運用益はほとんどなくなっている。金融機関や投資家が利益を獲得しようとすれば、十分なスプレッドがとれる株式や外貨資産、不動産などのリスク資産を大きく積み上げざるを得ない環境にある。理論上の決着を待たずに、投資家は動きださざるを得ない状況にあると言える。

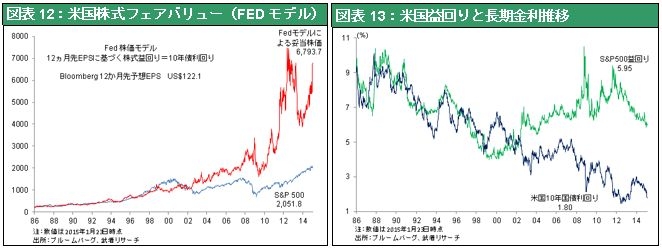

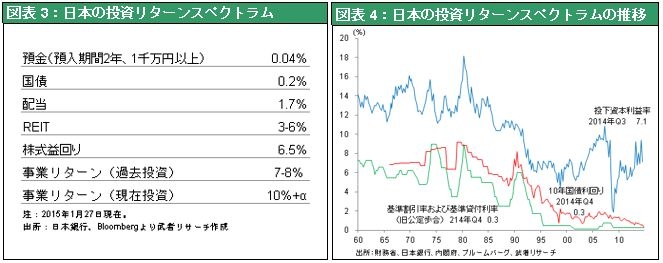

余剰資金がますます実物経済や株式市場に押し出されていき、そこで大きな投資のリターンが得られる時代に入ったということは、相当な株高がこれから先待っているという結論になるのではないか。預金金利0%、国債利回りは0.2%、株式の配当利回りは1.7%、そして株式の益回りは6.5%というギャップを見れば、いかに相対的に株式投資の妙味が高まっているかは明らかであり、そちらに資金が誘導されていくのは、今の金融政策が続けられる限り、変わりようのない現実であると考えられる。

(2) 金利低下が良いことであるとしたら、それはどんな仮説か

さて今の金利低下をもたらしているポジティブな要因は何かというと、それは空前の技術革新による生産性、特に資本生産性の上昇である。資本生産性の上昇(つまり設備価格の大幅な下落)により、設備投資や新たな企業を興す際のコストが大幅に削減されている。その結果発生した資金余剰が、世界的に長期金利を押し下げているというのが、筆者の解釈である。

悲観論者にとって鍵となるコンセプトは

「金利低下=企業の価値創造能力の低下=資本主義の頽廃」

であるが、そうした仮説は企業収益が米日欧先進国で著しく向上している現実を全く説明できない。今の高収益は一過性のもので、いずれ大不況の到来により企業収益の急悪化、配当激減、淘汰は避けられないと主張されてきたが、リーマンショック後の着実な企業収益向上によりそれは説得力を失っている。

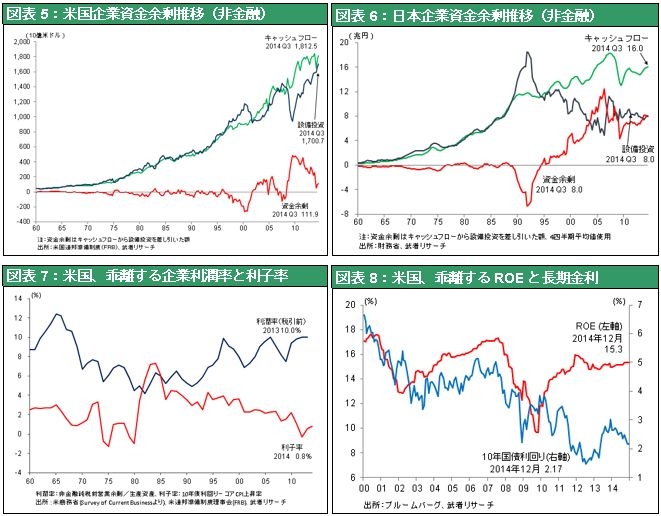

実際、アップルやグーグルなど高い収益を上げている米国の新興企業では、投資コストをそれほど必要としない為、著しく増加した収益は企業買収や自社株買いの原資になり、企業の外に新たな運用対象を見出すという時代に入っている。かつてシリコンバレーのスタートアップ企業にとって、最大の困難はいかに資本を調達するかであったが、今ではクラウドコンピューティング、インターネットなどの技術進化によって、資金問題は著しく容易になっている。収益力向上と資本生産性の上昇(設備など投資コストの下落)による資金余剰は日本企業において更に顕著である(図表6参照)。

このように世界的に技術革新が進行し企業の収益が向上し、資本生産性の上昇によって企業にとって必要な投資コストが大きく低下をしている現実が、長期金利を押し下げているとすれば、この金利低下は良い現象である。図表5、6、7、8に見るように、日米ともに近年、利潤率(企業のもうける力)が上昇を続ける一方、利子率(企業の資本コスト)が急低下し両者のかい離が一段と著しくなっている。悲観論者の仮説とは逆に

「企業の価値創造能力の上昇=資本主義の活力向上=資金余剰と金利低下」

という因果関連になっているのである。

金利低下はより安いコストで資金が調達でき、それによってより有利な投資が可能になるのだから、将来展望は明るい。そのような環境のもとでは、中央銀行の量的金融緩和は景気拡大、株価上昇、デフレ回避を実現し、成功するだろう。

(3) 定着したQE、2%インフレ目標の絶対化、金融政策の相対化

1月22日、ECBは2016年9月まで毎月600億ユーロの資産を買い取ると言うQE(量的金融緩和)を決定した。またドラギ総裁は「2%のインフレ目標の達成が見通せるまで量的金融緩和を続ける」意向を示唆した。今や米日欧の中央銀行は、①2%インフレターゲットの実現、②そのためにあらゆる手段を駆使する(量的緩和の上限を設けない)、の2点で、完全に一致している。2%インフレ実現のための無限の量的金融緩和、が世界の標準になったことの意義は大きい。2%インフレターゲットに対する批判、量的金融緩和に対する批判(有効性の疑問と弊害)は依然大きいが、政策論としては、それはすでに決着した話である。どのような批判があろうと、米国、日本、欧州の各中央銀行は、政策目標を達成するまで、バランスシートを膨張させ続ける以外に選択肢はない。そして、リーマンショック後の米国経済回復は、辛抱強い量的金融緩和が着実に成功しつつあることを示している。

(4) 「中央銀行革命(2%インフレ目標・青天井の量的緩和)」が引き起す株価革命

QEが画期的であるのは、金融政策を相対化したことであろう。つまり2%インフレターゲットを絶対化し、そのためには何でもすると公言したこと、換言すれば金融緩和のレベルは2%インフレの実現可能性によって決まるということである。

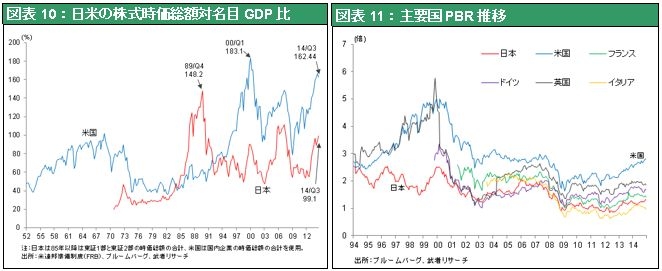

そして金融緩和量は直ちに株価に影響するのであるから、適正な株価水準は2%インフレ目標の達成状況に依存するということになる。つまり2%インフレ達成に整合的な量的金融緩和は、妥当な株価水準をも大きく引き上げるということである。量的金融緩和とともに株価も相対化されたと考えられる。2%インフレが実現するまで際限なく株価が上昇するということは、2%のインフレ目標に程遠い日本とユーロ圏は、今後の量的金融緩和は相当の規模となり、株価の天井も相当高いということになる。図表10は日米の株式時価総額の対GDP比を示したものだが、QEを徹底的に推し進めた米国が大きく上昇し日本とのかい離が広がっていることが分かる。それは株式のPBRの日米かい離にも表れている。QEで米国を後追いする日欧は、株式時価総額/GDP比やPBRにおいても米国にキャッチアップしていくのではないか。

先進国の株高は、価値シフトという観点からも正当化できる。今新たな産業革命により、労働生産性と資本生産性が大きく上昇している。それが労働余剰と資本余剰をもたらし、ビジネスを行うのに必要な労働コストと資本コストを低下させ、先進国企業に超過利潤をもたらしていると考えられる。先進国で企業による価値創造が高まっているのにそのコストが低下しているのであるから、企業価値とそれを体現する株価が上昇するのは当然と言える。

経済学は富(価値)の創造は、労働と資本が生産過程に投入された時と考えるが、それは価値の源泉が労働と資本のみにあることを意味しない。あえて言えば、

(労働)+(資本)+(知恵)=(価値)

つまり単独で存在しているだけでは無価値の労働と資本を結合させる知恵こそが、価値創造の源泉であり、知恵は企業に宿り、それは株価に体現されると考えられる。知恵のない人にとっては資本を1%以下のリターンしかない国債に投下するしかないが、知恵のある経営者(たとえば日本電産の永守社長)であれば企業買収によって5%いや10%の運用リターンを獲得できる。労働と資本を結合して超過利潤を生みだす知恵、そこにこそ価値が存在すると言える。とすれば産業革命と資本生産性の上昇がもたらした余剰資本が、リスクフリーの国債や預金に滞留しているのはおかしなことで、余剰資本は価値を増大させている株式に向かうことが当然の論理的帰結となる。

国債から株式へと資金が移動し適切な資本配分が実現していけば、世界的に進行している際限ない長期金利の低下は終わる。それはFEDモデルの復元をもたらすことになろう。

尚、なぜ「QEがいずれFEDモデルを復元させる」と考えるのかは、次回に分析したい。