2016年10月17日

ストラテジーブレティン 第169号

新大統領の下、新日米関係がドル/円相場の前提を変える可能性

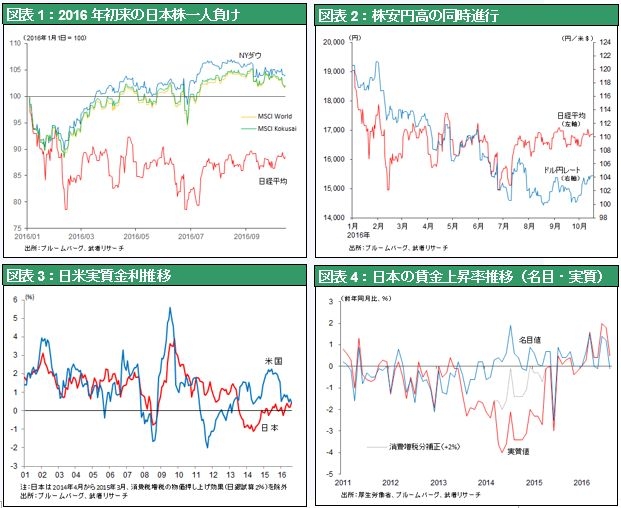

アベノミクスの天敵、円高

円高はアベノミクスの天敵と言ってよい。順調な企業業績も、インフレの着実な上昇も、株価上昇も2013年から続いてきたアベノミクスの成果をすべて台無しにし、今やアベノミクスは失敗したとの論評が、経済論壇を闊歩している。たった半年で20%と言う円高は極めて乱暴で、破壊力があった。

ファンダメンタルズから乖離した円急騰

この円高を米国経済の脆弱化というファンダメンタルズから解釈している市場参加者が多いが、そうだろうか。どう見ても経済実態は米国の方が日本より好調である2016年10月のIMFによる改定GDP見通しでは米国が1.6%(2016)から2.2%(2017)へ、日本が0.5%(2016)から0.5%(2017)へと比較にならない。また金融政策も金融引き詰めが俎上に上っている米国FRBに対して日銀は新次元緩和をイールドカーブターゲティングと言う形で一段と進めた。日本の物価がマイナスに転じ実質金利が高くなったことを指摘する向きもあるが、それこそ円高による輸入価格の下落が引き起こしたもので、因果関係は逆である。日本の国内物価に大きな影響を持つ賃金は、労働需給のひっ迫により名目、実質ともにはっきり上昇し始めているのである。

世界危機回避、元切り下げ下げ抑制の人身御供に

それでは何故これほどの円高が進行したかと言えば、その発信源は米国当局にあると言わざるを得ない。様々な状況証拠を重ね合わせれば、中国発の国際金融危機のリスクが高まり、それを回避するために中国当局の人民元切り下げ抑制が必要となり、人民元切り下げ抑制のための金融調整が打ち出され、米国利上げの停止と円高誘導が起きた、と考えざるを得ない。中国は人民元引き下げ抑制と引き換えに、円安是正を求めた可能性がある。こうして年初の中国危機不安再燃以降、米国当局のドル円相場観が120円から100円に急シフトしたと考えられるのである。

ルー対麻生、為替影響力の決定的格差

米国ルー財務長官は円の急騰を秩序だっているとの強弁を重ね、口先介入で円高を誘導した。対して日本の麻生財務大臣は円の急騰は問題であると否定したが、市場は麻生財務大臣の発言を完全に無視した。ドル円レートの決定権が米国側にあることを市場が理解していたからである。

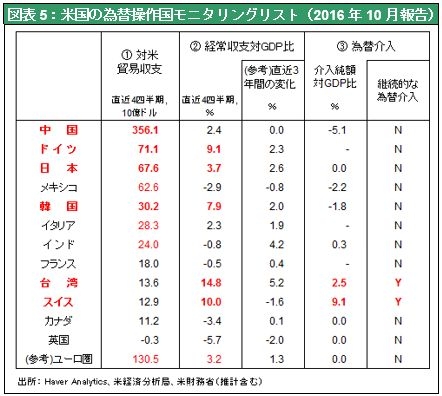

また4月に米国財務省は新たな為替操作国モニタリング制度を始めた。①対米貿易黒字200億ドル以上、②経常黒字の対GDP比が3%以上、③外貨介入がGDP比2%以上、の3条件を満たす国を為替操作国と認定し、報復措置をとると言うものである。この三条件を満たす可能性があるのは唯一日本であり、この制度はもっぱら日本を標的にしたものと考える外はない。中国の対米貿易黒字は3561億ドル、日本676億ドルの5倍と巨額で米国雇用を奪っているスケールは日本の比ではないが、外貨介入は大幅なマイナス、つまり巨額のドル売り買い介入で人民元を市場実勢に比べて押し上げている国であり、到底モニタリング国にはなり得ない。またドイツは世界最大の経常黒字国で、対GDP比は9.1%と日本の3.7%の2.5倍に達しているが、そもそも自国通貨は無い。今世界で大幅な黒字を積み上げ不均衡を作っている中国、ドイツの二か国に対しては全く無力で唯一日本を標的にしたこのような制度の導入は、著しく政治的なものであり、日本には受け入れがたいものである。それも米国の対日為替圧力を発揮する格好の手段となっている。

対米従属の外貨準備運用

ちなみに日本のドル円レート決定における従属性は、外貨準備運用に顕著に表れている。日本の外貨準備1兆ドルのほぼすべては米国国債として運用されている。対して中国は3.2兆ドルの外貨準備のうち米国債は1兆ドル前後、過半は対外投資・融資として国益に基づく運用がなされている。かつてクリントン大統領時代1997年6月、橋本首相は円高圧力を強める米国に対して、一方的な円高誘導に対しては、日本は保有米国債を売ると言う対抗措置があり得るのだと米コロンビア大学で講演し、大きなバッシングを受けたことがある。それ以来日米の為替交渉にあたっては圧倒的に米国優位とのパーセプションが定着している。つまりドル円レートは米国国益に即して決められると言う非対称性が市場のコンセンサスになっているのである。

米国国益と地政学が円安要因となる日は近いのではないか

とすれば今後の為替展望を考えるには、まず①米国国益となるドル円レートはどれほどか、次いで②為替決定権における日米バランスが変化するか、の2点から考えられなければならない。

まず米国国益のドル円相場はどの辺にあるか、100円近辺よりも円安水準であるだろう。①米国のインフレリスクが高まり利上げに進むということはドル高がファンダメンタルズであること、②中国元急落から起きる国際金融危機が当分封印されつつあること(危機回避のための金融財政の弥縫策と資本規制による人民元相場コントロールが効いている)から、元安回避の人身御供としての円高は不要になりつつある、③円高苦境にある日本経済を放置することは得策ではない、という理由である。

しからば為替決定権における日米のバランスは、どうか。この点でほぼ確実となった次期ヒラリー・クリントン政権がスタンスを変える可能性を考えたい。時期クリントン政権は対中圧力を強め日米同盟強化に注力するだろう。日本のプレゼンスの正当な高まりを歓迎するとみられる。クリントン大統領候補は9月末国連総会に参加している安倍首相に特別の会談を申し込んだが、それは日本重視の表れと言える。また会談に同席したヒラリー・クリントン氏の外交アドバイザー、カート・キャンベル氏は会談でクリントン氏が「日本のロシアアプローチを受け入れる」と話したと述べている。これらは為替決定権のバランスがより均衡のとれたものに変化する兆しとも考えられる。日本にとって不当な為替モニタリング制度も、変更または取りやめられるかもしれない。当然安倍政権は安全保障協力の強化の見返りとして米国の為替に対する影響力軽減を求めていくだろう。長らく放置されてきた円高阻止のバーゲニングパワーを高める日本の努力が、功を奏する環境にあると言える。日米同盟新時代にふさわしい為替関係構築が市場参加者の相場観に変化を与えると言う可能性を念頭に置くべき時期に来ている、といえるのではないか。