2016年10月25日

ストラテジーブレティン 第170号

天地人が揃った、日本の負のバブル是正大作戦

~アベノミクス第二弾の株高が始まった~

(1)世に満つる日銀批判こそ株高の引き金に

マイナスバブル是正の威力甚大

アベノミクスで日経平均は8000円から2万円へと2.5 倍になったが、その第二弾が始まろうとしているのではないだろうか。2020年日経平均3万円程度の、大きな上昇波の可能性が強まったと考える。仮に配当が現状と変わらないとすれば、配当利回りは現在の2%から1%に低下するが、それでも0%の長期金利や預金よりよほどよい。2020年まで高株式配当とゼロ長期金利がロックされていると考えれば、どれだけ大きな裁定投資機会が存在するか、自明であろう。そうなれば株式時価総額は現在の500兆円(対GDP比100%)から約1000兆円へと増加する。今後4年間でGDPとほぼ同額の株式価値が増加するとなれば、そのインパクトは絶大、消費者や投資家心理を劇的に変化させ、名目GDP600兆円の政府目標の達成は容易になるであろう。

イールドカーブ制御は金融政策の進化、成功する公算大

今回も転換の引き金は政策、特に金融緩和である。イールドカーブ、つまり短期だけでなく長期金利も日銀がコントロールするという今回の日銀政策の評判は散々である。故に成功した時のサプライズは大きいと思う。そして成功する確率は高い。なぜ評判が悪いのかと言えば、それが正しいとはどの教科書にもこれまでの日銀の主張に照らしても書いてないからである。市場が決める証券価格を日銀が決められるのか、決めていいのか。皆がノーと言ういわば暴論である。

そうした批判を百も承知の上で日銀は、新政策に踏み出したが、それはデフレ脱却を確かにする最適の政策と判断したからである。ここに日銀と市場やアカデミズム、メディアとの大きなパーセプションギャップが存在している。このパーセプションギャップの存在はそのまま双方がフェアバリューと考える値に大きなギャップが存在していることを意味するから、大きな投資チャンスにもなる。

インフレに先行する資産インフレ

それでは日銀は何を狙っているのか、と言えば(立場上明言できないが―明言したとたん批判の嵐が起こり政策は維持できなくなる―)資産インフレを狙っている、のであろう。そもそも金融政策がインフレやデフレを引き起す際に、必ず先立って資産価格が変化している。1990年からの日本ではまず1989年末に金融引き締めが起き、直ちに株式の、そして2年後の1991年に不動産価格の急落がおき、CPIがデフレに陥ったのはそれから9年後の1998年であった。また米国ではリーマンショック以降、量的金融緩和政策により、株式、不動産住宅価格が顕著に上昇し、家計消費増加の推進力となった。インフレを起こすためにはその前にまず資産インフレを起こすことが、必要なのである。

それでは、本来市場が決めるはずの資産価格を中央銀行が決められるのだろうか。日銀は決められると踏んでいる。それはQEによって可能になったと言える。日銀のバランスシートが黒田QEを始める直前の150兆円では不可能であっただろう。しかし今の460兆円なら十分に可能、それは日本のGDPにほぼ相当、国債発行残高の約半分に達しているのである。ということは今回のイールドカーブターゲティング、長期金利をほぼ0%に固定するという新政策は、QEの進化形と言える。

株価押し上げ政策は正義

しからばそうした資産価格押し上げ政策は正しいのかどうかだが、今回に限ってみればそれは正しい。日本には過去最高水準の企業業績(=価値創造)が存在し、かつ世界最大級の巨額の資本蓄積が存在している。それなのに20年にわたってデフレが続き経済が停滞、人々の生活も改善してこなかったのは、両者を結びつける金融市場がリスクキャピタル提供の場として全く機能してこなかったからである。企業の株式配当利回りは2%、これにほぼ株価の1%の自社株買いを加えれば、企業は株価に対して3%のキャッシュを株主に還元している。他方、現金・預金・国債のリターンはゼロないしマイナスであり、圧倒的貯蓄はリターンゼロのいわゆる安全資産に寝ている。金融市場が潤沢な貯蓄を投資につなげ、投資家・家計に十分なリターンを提供することなくして、経済の正常化はない。資産価格の押上はそれを実現するうえで必須である。それの是正が日本復活のカギを握っているのならば日銀新政策は正しいと言える。

デフレの結果の低欲望を所与とする、日銀批判意見

日銀の政策批判の中心に金融政策による需要創造は無理という議論がある。例えば批判派の旗頭の一人である翁邦雄京都大教授は一連の超金融緩和政策は「人口減で長期需要が減っている住宅を前倒しで建てるようなもので将来需要の先食いだ」「資源量が減っている魚の漁獲量を維持するために網の目を細かくする漁法と似ている」とのわかりやすい事例で批判している(10月3日日経新聞経済教室「金融政策の総括検証の評価~枠組みの正当化に終始~」より)。しかし、日本人の欲望水準(=潜在需要水準)がとりわけ低いのは住宅や人々のライフスタイルの貧しさを海外と比較すれば一目瞭然であり、そこに改善の余地は大きい。また欲望水準を引き下げた大きな原因の一つが、世界には例を見ない、また不当な長期にわたる資産価格下落があったこと、(同時に金融市場が長期にわたって機能不全に陥っていたこと)、は明白である。多くの経済学者やオピニオンリーダーがこの事実を全く看過していることはまったくもって不可解と言う他はない。

リスクテイクを後押しする金融庁

日銀のラディカルな政策は、日銀単独のものでは無く、アベノミクスの一連の政策と連携していることは強調されるべきである。「貯蓄(ゼロリターンの現金・預金・国債)から投資(株・不動産・外貨資産)へ」というスローガンがその中核にある。森金融庁長官はWSJ紙のインタビューに答えて、次のように述べている。「バブル崩壊後の日本は過剰な規制と資本基準の強化により銀行のリスクテイクマインドを奪い金融市場が機能しなくなった。銀行や投資家にリスクを取らせるよう誘導することが金融政策の最優先課題だ。世界各国は日本の誤りを繰り返してほしくない。」(2016年8月3日)。リスクテイク抑制からリスクテイク促進へ、金融行政のコペルニクス的転換が起こっているのである。それは政策当局による株価押し上げイニシャティブにもなる。日銀によるETF買い入れ倍増(3.3兆円から6兆円へ)、金融庁などの主導によるGPIFやゆうちょ銀行、かんぽ生命など公的機関投資家の改革は株式需給を大きく変化させつつある。2014年、2015年に導入された企業統治改革(コーポレートガバナンス改革)、機関投資家統治強化(スチュワードシップコード制定)はリスク資産投資への資本誘導を行う上での制度改革である。こうして登場した国内の公的・民間機関投資家という新たな買い主体は、外国人売りが一巡した後は大きな株高要因となるだろう。

負のバブル(=金融市場の機能不全)の是正は必須

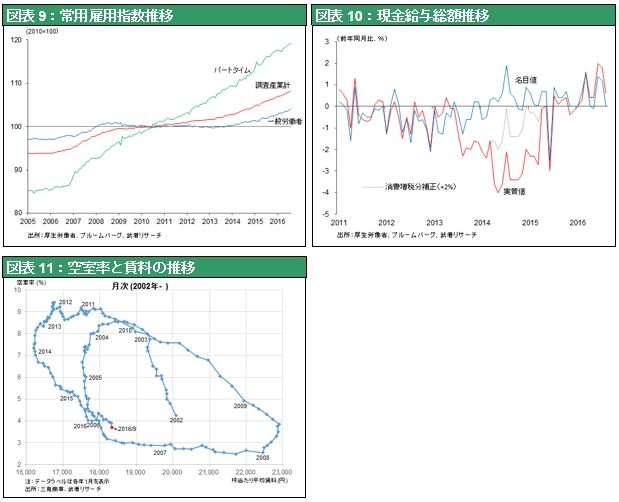

株式需給における当局の役割の増大をPKO=当局による市場操作と批判する論調も目立っているが、それが正しいとは思われない。図表1を参照されたい。1989年末、日銀は利上げと窓口融資規制によりバブル潰しの引き金を引いた。当時債券利回りは8%と高かったが株式益回りは2%以下(PER50倍以上)、配当利回りは0.5%と著しく低く、明らかに異常な資産バブルが発生し投機が蔓延していた。換言すれば金融市場は適切な資源配分の場として機能しなくなっており、日銀のバブル潰し政策は正当な政策といえた。ただ日銀はその後20年にわたって株価、不動産価格下落を放置・容認し、今ではマイナスのバブルと言える状況となっている。株式益回り6~7%、配当利回り2%に対して、預金金利、国債利回りは0%とリターンギャップは著しい。このマイナスのバブル、つまり実物経済には十分なリターンが存在しているのに極端なリスク回避により不当に株安、不動産価格安が放置されている状況も、1990年当時と同様金融市場が機能不全に陥っていることを示している。であれば当時と同様に日銀が政策介入して資産市場を是正することは、至極当然と言える。

日本の資産下落は世界中で異常である

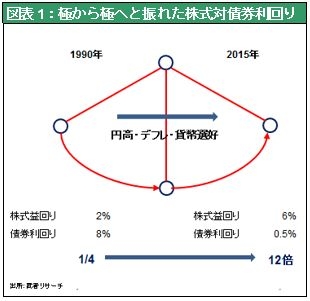

日本の長期資産デフレは極めて異常なものである。図表2に見るように日本のリスク資産時価総額(土地と株式の時価総額)の推移を辿ると1989年の3150兆円から20年にわたって減少を続けようやく2014年に1550兆円で底入れをしたが、その間1600兆円の富が失われた。この富の減少の過半800兆円以上は不必要な、過剰な値下がりであり、日本企業と消費者に多大な重荷をもたらした。企業や金融機関は本来不必要な不良債権処理や減損処理を迫られその犠牲は賃金に転嫁された。この日本に対して諸外国のバブル処理は全く異なっている。図表3は住宅価格の国際比較であるが、2006年ごろにかけて形成された世界的住宅バブルが崩壊したが、下落はほんの数年で住宅価格は大きく回復していることが分かる。20年間の資産価格下落は日本だけの際立った現象であり、その間金融政策が大きな負の役割を果たしていたのは明白である。しかし逆に考えれば、不当な資産価格の是正だけで国民の資産価値が500~1000兆円規模で増える、つまり日本には巨額の埋蔵金が眠っているということでもある。当社は2010年ごろからこれを強く訴えてきたが、ようやく政策がそこに切り込み始めたのである。

(2)米国で始まる金利上昇とドル高転換

歴史的金利低下は米国主導で転換へ

金融市場が機能しなくなっているという現実は日本ほどでないが先進国に共通の新現象である。その象徴は歴史的な長期金利の低下である。Brexitを契機に英ポンド金利が急低下したことにより先進国でまともな長期金利がついているのは米国だけとなった(図表4)。その米国でも景気堅調にもかかわらず海外からの資金流入により金利低下圧力がかかり、危険視されてきたジャンク債や新興国債などにも、しびれを切らした資金が流入し利回りは大きく低下している。まさに空前の余剰資金がイールド(利回り)を求めて世界中を徘徊しているのである。主要国では長短金利が等しくゼロとなり、確定金利資産間の利ザヤを収益の源泉としてきた伝統的銀行ビジネスが世界的に成り立たなくなっている。

だがこれを資本主義の危機に結び付けるのは早計である。企業収益は好調であり、高いリターンは債券の外においては、株式や不動産には潤沢に存在している。株式の配当利回りはすべての先進国において国債利回りより著しく高くなっている。最も健全と見られる米国においてさえ、企業は株価に対して2%の配当と3%の自社株買いの合計5% を株主に還元しており、それは1.7%の長期金利の3倍以上というギャップがある。問題は企業の稼ぐ力、価値創造にあるのではなく、稼いだ資金を適切に配分する機能を損なっている金融市場にある。

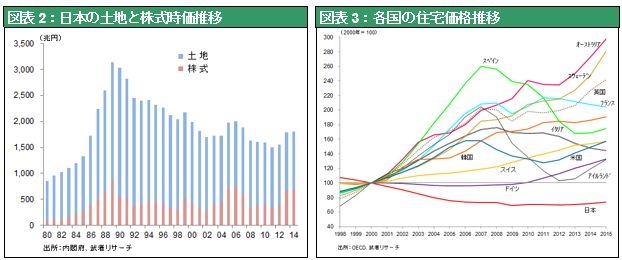

こうした新事態に迫られて、過去の例や常識の枠から離れた非伝統的金融緩和政策が進化した。いち早くラディカルなQEを導入した米国は、資産価格の押し上げに成功し、先進国世界で唯一流動性の罠を回避、金融市場が機能している。株式や住宅不動産などのリスク資産への資金誘導は中銀の非伝統的金融政策(量的金融緩和やマイナス金利など)の目指すところであり、米国ではそれが最も有効に機能してきた。リーマンショック以降、米国株式、不動産住宅価格が顕著に回復し、家計の資産内容が著しく改善した。家計純資産はリーマンショック直前の2006年68兆ドルをピークに2010年には55兆ドルへと急減したが、資産価格の急回復により2016年1Q末には88兆ドル(対家計可処分所得比6倍)へと増加し、家計消費増加の推進力となった。資産価格上昇➡家計消費(特にサービス)増加➡雇用・生産回復➡企業と家計の所得増加という好循環が定着し、完全雇用と2%インフレ目標というFRBの政策使命(mandate)がほぼ達成されつつある。

2017年財政出動で米景気加速、ドル高、長期金利緩慢な上昇へ

中国経済情勢の一定の安定化、新興国情勢の安定化、Brexitの織り込み、米大統領選挙の不確実性の低下、などにより、再度グローバルリスクオン、イールド・ハンティングの趨勢が強まっているが、大統領選後の米国経済には期待が持てる。2017年に①成長・投資の加速、②資金余剰の減少、③FRBの利上げ、④財政出動が相まって、長期金利が緩やかな上昇に転じ、利潤率と利子率の乖離が縮小しはじめ、イールド・ハンティング機会が低下する、と想定される。すると世界的余剰資本は円高一巡後の日本に向け、大きく押し寄せるのではないか。米国で2017年~18年にかけて量的金融緩和➡資産価格上昇➡成長軌道復活➡中銀の利上げと長期金利上昇、というデフレ危機脱却の先行例が完成するのではないだろうか。それは日欧など他の先進諸国にも伝播していくと期待される。

再びケインズ政策の時代へ

米国では金融政策が有効に機能してきたが、いよいよ財政の出番が近づいている。次期大統領候補は民主党のクリントン候補、共和党のトランプ候補共に、余剰資金を活用した積極的財政政策を政策アジェンダとして挙げている。米国ではインフラの老朽化が進んでおり、財政赤字もGDP比10%(2010年)から2%台(2015年)まで低下しており、長期金利は空前の低さ、となれば絶好のケインズ政策環境と言える。こうした財政金融面での資本余剰の循環は長期金利を緩慢ではあっても上昇させ、潜在成長率を引き上げていくだろう。そうなると長期株高、ドル高の展望が開けることになる。中国リスクをにらみつつも、中長期強気スタンスが適切ではないか。なお中国は財政金融総動員の弥縫策により、失速回避に成功している。それは長期的には困難を一段と高めるが、短期的にはリスクを封印する。資本コントロールの強化により外貨準備高の減少も限定的で、元暴落の可能性は小さく、中国要因がグローバル危機の引き金を引く可能性は当面排除できる。

(3)完全雇用など日本のファンダメンタルズ順調、日本株式大上昇局面へ

超悲観の市場心理は急騰の前兆

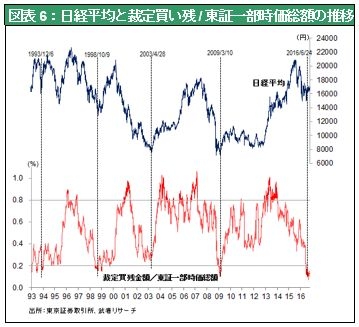

これまで世界株高進行にも拘わらず日本株式投資家は極端なリスク回避姿勢にあった。その顕著な例が裁定買い残の歴史的な水準までの低下であり、人々は極端に日本株投資を毛嫌いしてきた。しかし、図表6に見るように過去歴史的な水準に裁定買い残が低下した直後には、必ず株式の大きな反発がもたらされている。ファンダメンタルズが悪くないのに、人々は過度の悲観論にとらわれているということであるから、これから先の株価反発の需給条件は整えられているということである。

20年ぶりの復元、GDP>金利

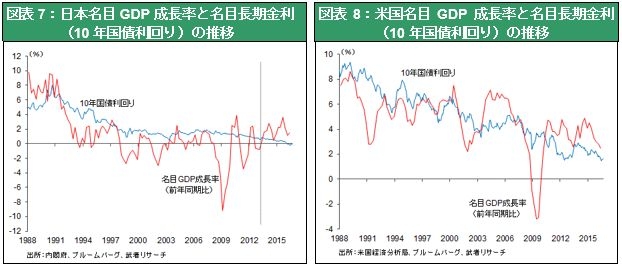

日銀の新金融政策を成功させる条件が整っている。前回レポートしたことであるが、最も重要な基礎は、経済の実勢である名目GDP成長率と、そのコストである名目長期金利の関係であろう(名目成長率と名目金利の関係は、実質成長率と実質金利との関係と同義である)。図表7に見るようにアベノミクス/量的金融緩和導入前と、後とでは全く変わっていることが明らかであろう。アベノミクス前の20年間(1992年から2012年まで)は金利>GDP成長率の関係が続き、金利(=信用)が経済成長の制約要因であったことが明らかである。しかし2013年以降、両者の関係は GDP成長率>金利とはっきりと逆転し、金利(=信用)が経済の促進要因になっていることが明らかである。この関係が持続できれば、リスクテイカーが報われ経済は拡大好循環に入っていくだろう。

ちなみに健全な信用創造が続きデフレに陥っていない米国では、リーマンショックの一時期を除きGDP>金利という関係が維持されている。日本と米国の経済の地力に対する金利の水準が著しく異なっていたことが、日本のデフレの原因であったとすれば、その原因はすでに解消されている。2013年以降3年間続いたGDP>金利の関係が持続できれば、リスクテイクマインドの復元とリスクテイクの果実の好循環を定着させることができる。

ファンダメンタルズ、すべてが上向きに

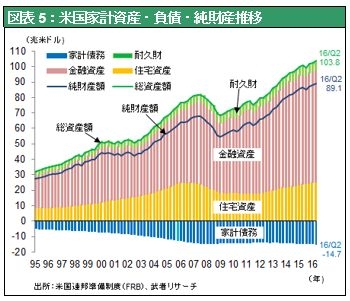

そのもとで、ファンダメンタルズが着実に改善している。2013年以降雇用者数は増加、労働需給はタイト化し、ようやく賃金上昇が定着し始めている(図表9、10) 。不動産需給も改善し、賃料が値上がりする局面にある。企業収益も円高一巡により堅調が見込まれる。28兆円の財政出動、中国経済の小康状態化、商品市況の底入れ、世界貿易の底入れと緩慢な回復、米国経済の堅調、等の環境の下で日本の実質GDPの1%程度までの回復はエコノミストのコンセンサス(ESPフォーキャストでは0.9%)となっている。

また円高一巡、原油価格上昇により一時的にマイナスとなったCPIが2017年には1%程度まで回復することもほぼ見えている。

米新大統領の下での地政学も追い風に

依然として為替市場では円高論者が多数派であるが、円高論者の多くが日本株に悲観的な見方をしている。しかし仮に日本株高が始まれば、それはリスクテイクの円安要因となる。加えて前回レポートしたように、次期米国大統領は地政学理由から過度の円高を受け入れないということを合わせると、ここ10か月余りの円高は終焉したと考えられる。