2018年10月29日

ストラテジーブレティン 第211号

いかに市場内部要因(=非ファンダメンタルズ)が、市場を乱すのか

突然の乱気流、茫然自失の投資家・専門家、したり顔の悲観論者

ファンダメンタリスト(ファンダメンタルズを調べている専門家)のほとんど誰もが予想していない突然の市場崩落が、今年に入って2月と10月の2回も起こった。10月月初から米国株式は10%、日本株式は14%の下落となった。日米はまだいいほうで、新興国株式、欧州株式の下落はさらに大きかった。

これほどの急落が起きたからには、ファンダメンタルズに深刻な根拠があるに違いない、との見方が急速に台頭している。その懸念は現状では100%否定はできない。しかし取りざたされている、実体経済、政治などに関する懸念は、①米国金融情勢の変化(利上げと長期金利の上昇)、②米中貿易戦争、③中東情勢波乱、原油価格上昇懸念、④米国中間選挙の帰趨と大統領弾劾の可能性、などであるが、いずれも米国景気拡大を遮断するほどのインパクトがあるとは思えない。2019年に米国経済後退が起きると予想しているエコノミストは、株価急落の前も現在もほとんどいないなのではないか。米中対決もさらに熾烈化する可能性は小さい。WSJ紙は中国がイラン産原油の11月分の輸入手続きを行っておらず、米国のイラン制裁に同調しはじめた、と報じている(10.26.18)。米中協議が進展する兆しと考えられる。

リーマンショック以降米国株式は何度か10~15%前後の調整を経験したが、ギリシャ発ユーロ危機、バーナンキショック、中国ショック、ブレクジット、などいずれも実体経済政治面での不確実性と不安に直面していた。それに対して今年の2回の株式急落は、実態面での不安度がさして高まっていたとは、考えられない中で起こった。あえてファンダメンタルズの問題を探せば半導体の変調、中国投資関連の不振(例えば対中工作機械受注)、中国自動車販売の落ち込み、原油価格低下とエネルギー株への負の影響、金利上昇によるグロース株(=高PER)の価格調整などが指摘できるが、いずれも大局を動揺させるものではない。とすれば、犯人は市場内部要因と考えるほかはない。

今年の2つの市場波乱、もっぱらテクニカル要因の可能性高い

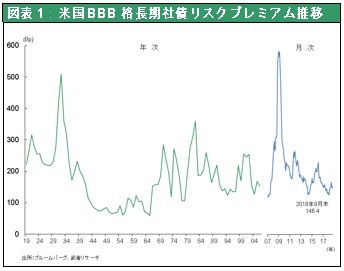

理由① 株式以外の金融市場平静

株価は下落しているが、①米国ジャンク債が全く売られていない(リスクプレミアムが低水準のまま)、②円高にならない、など、全面的リスク回避志向が起きてはいない。図表に見るように、ジャンク債リスクプレミアムは、過去のリセッション(=株価急落場面)では必ず大きく上昇していた。リーマンショック以降でも、2011年のギリシャ・ユーロ危機、2015~16年のチャイナショック時などでは上昇していたがそれすらも起きていない。

理由② 株式市場の変質。AIトレーターとIndex ETF化

AIトレーダーがトレーディングの主役になった。ゴールドマン・サックスはかつて500~600人いた株式トレーダーが今2~3人になったといわれている。CTA、リスクパリティなどの投資ファンドはすべてAI trading、もはやトレーディングは機械の領域になった。人間がトレードにおいて、際限ないデータをもち感情に左右されず、巨額の資本を支配する機械に相対すれば全敗になりかねない。安く買って高く売ろうとすれば、高く買って安く売らされることになりかねない。人間がトレードしていた時代の常識、日柄感、値幅感なども通用しなくなっている、ようである。株式トレーディング投資の時代は終わったのかもしれない。

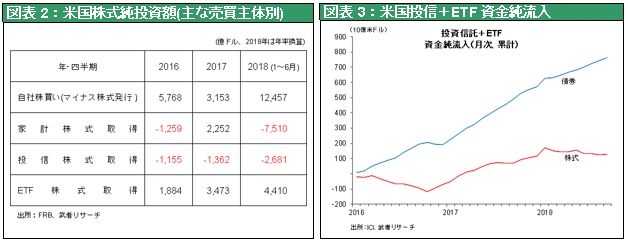

また、Index、ETFが株式投資資金流入のメイン経路となった。これまでの株式投資の主流、個別株、銘柄調査に基づくボトムアップの資金は威力を失っている。資金流入はマクロの事情によって上からトップダウンで市場に入ってきて、インデックス採用銘柄に配分される。米国株式時価総額の2割以上はアクティブマネージャー不在のインデックスファンド(7兆ドル)、米国株式ファンドのインデックス比率は2009年の19%から2018年には44%に上昇している。インデックス比率は、今後3年間でほぼ5割以上に達すると予想されている(FT10.24.18)。インデックス化は市場の価格変動を高め、時にゆがめる。立ち合い最終時間に取引集中、価格も大きく変動する。最終一時間の出来高比率は2012年の17%から2017年には26%へ、昨今ではさらに上昇している模様(WSJ10.12.18)。

➡しかしインデックストレーディングは長期中立。よって売られた後は必ず買い戻される。

理由③ Blackout期間に乗じた投機筋の売り崩し

自社株買い自粛(ブラックアウト)期間というものがある。決算発表日前4週間前後の自主規制。この間に株式市場を売り崩そうという仕掛けが横行し始めているのではないだろうか。売り崩しは自社株買いをする企業にとっても好都合、①株価が下落し安く買える、②急落期間の出来高急増により買い入れ限度が高まる。よって安く多量の自社株買いができる。(一日当たりの自社株買いは過去4週間の平均出来高の25%以内というSECのルールあり)(WSJ10.24.18)。

図表2に示すように米国では自社株買いはここ数年唯一といってもよい圧倒的株式購入主体であり、対照的に家計と投資信託は継続的な売り主体であった。故に、自社株買い自粛期間は株式需給が極端に売り越しに傾く時期であり、容易に仕掛け売りが奏功するといえる。相場急落の2月初、10月初はまさしくブラックアウト期間の開始と照応している。

➡となればブラックアウト期間終了とともに株式需給は大反転することとなる。

リーマンショックの忘れられている教訓

リーマンショック後10年となり、昨今リーマンの教訓といった特集記事が華やかである。そうした特集でほとんど見過ごされている重要な要素は、金融市場がいかに自己崩壊したかという、内部要因の分析である。確かにリーマンショックに至る金融機関と投資主体の過剰なリスクテイク、それを阻止できなかった政策の欠陥なども重要である。しかし、より重要なことは、本質的に健全であった資本主義、市場経済が、ほとんど破局状態に陥ったことである(本質的に健全とは、価値創造のメカニズムもその分配による再生産も完全に機能していたということ)。

何故市場が壊れたのか、それは市場がミスプライシングを是正するどころか、自己実現的にミスプライシングを増幅する要素を制度的に内在させていたからである。ミスプライシングの増幅こそ、当局も我々も、最も目を光らせねばならないポイントではないだろうか。

最後にバロンズによるBig Money Survey(10.22)を紹介しておく。10月急落直前の調査だが、これが機関投資家の平均像ではないか。

① 強気56%、弱気8% (ただし顧客は強気23%、弱気19%とほぼ拮抗)、

② 対中懸念全くなし (不安要因順位、1. 金利上昇28%、2. 政策の間違い21%、3. 収益失望14%、4. 経済減速11%、5. 地政学6%の順)、

③ 日本に弱気 (一年間のベスト値上がり期待市場①米国42%、②新興国29%、③欧州10%、中国10%、⑤日本9%の順)