2014年11月04日

ストラテジーブレティン 第128号

2015年末、24000円視野に

~何故黒田日銀と戦っても勝ち目はないのか~

先週末10月31日の市場の意表を突く黒田日銀のQQE2決定により、誰の目にも中央銀行の闘いが明瞭となった。かつての日銀は、中立を装う、傍観者、あるいは審判であったが、黒田日銀は悲観論・懐疑論を粉砕する軍隊の司令官(political activist)である。この司令官は著しくパワフルであり、容易に悲観論・懐疑論は打ち砕かれるだろう。何故なら中銀は無制限の弾丸を持っているからである。中銀は無制限の紙幣発行によりリスクテイカーを援護し、アニマルスピリットを鼓舞する。これに対して弾丸を持たないリスク回避者(悲観論・懐疑論)は、著しく非力であり、降伏せざるを得ない。投資家は雪崩を打ってリスク資産取得に向かうだろう。

大転換期が到来したようである。我々が人生で経験してこなかったスケールの株価上昇が始まった可能性が高い。人々はいかに大きなマグマが蓄えられていたかを知るだろう。日本株は空前の割安さと空前の好需給状態にあり、大幅水準訂正の理論的根拠はある。日銀のQQE2もGPIFの国内株式保有比率12%から25%への引き上げも、そうした異常事態を正常化するきっかけに過ぎない。

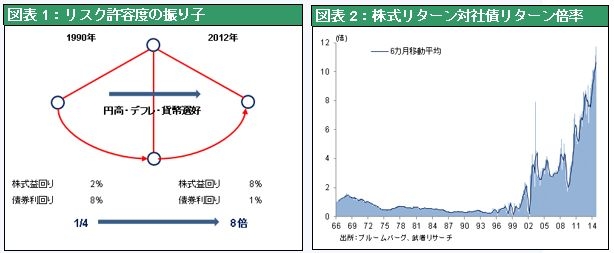

株高がもたらす資産効果は甚大である。図表2に示すように、リスク選好指標である「株式益回り/社債利回り倍率」は1990年の日本のバブルピーク時0.25倍、1999年の米国ITバブルピーク時0.5倍に対して、現在の日本は8倍、米国は2倍、である。1930年代以降米国でこの比率が最も高かったのは1949年の5倍であることを考えると、如何に今の日本が異常なリスク回避心理にとらわれているかがわかる。そうした割安さは、家計、年金、保険、投信、銀行、外国人という全ての投資家が日本株を売り尽くしてきたからであり、著しいアンダーウェイト状態にあることの裏返しである。日本株は空前の好需給、つまり枯れ草にガソリンが散布されている状態にあり、一度点火されれば大火になる条件を秘めている。

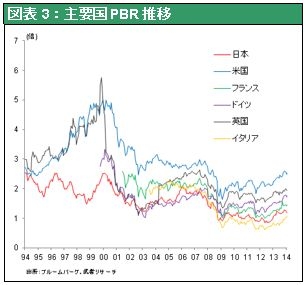

極端に割安化した資産価格は、資産価格是正による大幅なキャピタルゲインの可能性を残している。1.3倍のPBRが世界平均の2倍に上昇するだけで、株価は5割増、株式時価総額は200兆円以上増加する。それに不動産価格の上昇の余地も大きい。

以下2本の過去のレポートを参照されたい。

Don’t Fight BOJ、黒田氏の覚悟を信じよう

(2014年9月10日付ストラテジーブレティン124号)

http://www.musha.co.jp/attachment/540ee76f-5850-4f3d-89a1-73d385f2cfe7/bulletin_j_20140910.pdf

「中央銀行には逆らうな」、は株式投資の鉄則である。中央銀行は金融政策を通して流動性(金融資産の購買力)を制御し市場価格に大きな影響を及ぼすことができる。NY市場でDon’t fight the FEDと言われているのと同様に、日本では日銀のスタンスが市場価格に圧倒的影響力を持っている。

特にタイミングという点で中央銀行の判断が決定的である。1980年代以降日本株のバブルが続いていたが、それは1989年末まで破裂しなかった。なぜ日本株のバブル崩壊が1990年初頭から始まったのかと言えば、それは三重野日銀総裁がバブル潰しの流動性抑制に踏み切ったからであった。またなぜ2012年秋まで異常な株安(マイナスのバブル)と円高が続いたかと言えば、それは白川日銀総裁が円高と株安を容認してきたからである。2012年末からの円安株高への大転換は(安倍政権の誕生による)白川日銀政策の変更が確実に見通せるようになったからである。

有言実行の黒田日銀

それでは今の日銀は何を目指しているのか。それは「2%の物価上昇達成と経済の持続的拡大に責任を持つこと」に尽きる。2%インフレの達成が困難なら躊躇なく調整をする、というコミットメントは明確である。安倍新内閣のキャッチフレーズ「有言実行、実行実現」は黒田日銀総裁のモットーである。更に、黒田氏は「円安が望ましくないという考えは間違いであること、更なる2%消費税増税が望ましいこと」、を主張した。つまり「2015年10月に予定されている消費税率の現行の8%から10%への引き上げがなされない場合、政府の財政健全化の意思に疑念が生じ、(確率は低いものの)長期金利が急上昇する懸念があるので、増税実施が望ましい」と述べた。日銀総裁が財政マターに言及するというのは領空侵犯である、との批判は一理ある。しかしそれも「増税による景気と物価下振れのリスクは日銀が金融政策で対応する」というコミットメントと捉えるべきである。

2%追加増税を可能にする、第一の矢、第二の矢の第二弾は必至か

黒田日銀総裁までもが2%増税支持を言及していること、大多数のエコノミスト・学者が財政再建のための2%増税支持であることを考えると、増税停止、延期はもはや考えにくい。依然として潜在的にはアベノミクス反対派が多い現状では、増税延期、停止は危険である。景気不安により消費税の追加増税すらできないとなれば、アベノミクス失敗との悲観論が勢いづくのは確実である。それは市場心理を決定的に悪化させるだろう。「病は気から」のたとえのように、今までの日本は「デフレが続くという信念から現金預金保有→資本退蔵に陥り自己実現的にデフレに陥っていた」と言える。ここはデフレ心理の払しょくが決定的に大事な局面であり、これ以上の心理悪化を阻止するべきである。

ファンダメンタルズ面では、昨年後半からの景気回復趨勢は4月の消費税増税で途絶えた感がある。改訂された4~6月GDPは年率7.1%の大幅マイナス成長となり、消費税増税前の駆け込み需要の反動減からの回復の鈍さが現われた。加えて夏場の悪天候が消費に悪影響を与えている可能性もある。7~9月以降は消費税増税による一時的かく乱が消えることで成長軌道は復元されるだろうが、力不足は否めない。また円安と輸入物価上昇が止まったことでインフレ圧力が減衰始めている。日銀の2015年2%の物価目標達成は極めて困難な情勢にある。日銀も注目している東大の日時物価指数は6月以降下落幅が強まっている。

かくなる上は第一の矢、第二の矢の再構築によりアベミクスの勢いを取り戻し、増税を実施するしかない。第二弾の量的金融緩和(QQE2)、税収増による更なる補正予算の発動を柱に、年末から2015年前半の景況を大きく押し上げる必要がある。

後は心理次第である

以上の事情は日銀の追加金融緩和を必至のものとしている。①米国の力強さを増す循環的経済回復と超金融緩和の終焉・利上げが視野に入ってきたこと、②依然として超割安の日本株式バリュエーション、③好バリュエーションを支えている好業績、は確固とした円安、株高の土台を作っている。この状況で黒田日銀総裁は「私に任せろ」と言っているのだ。信じていいのではないか。

(なお本レポートで述べた消費税追加増税不可避との観測は、現時点では自信がない)

何故アベノミクスは成功する可能性が高いのか

(2013年2月13日付ストラテジーブレティン91号)

http://www.musha.co.jp/attachment/bulletin_j_20130213.pdf

(1) 金融政策でデフレは終わり、デフレ終焉は自動的に成長率を高める

脱デフレで日経平均2万円、改革進展すれば3~4万円視野に

日本の「失われた20年」の原因は、長期円高と資産(株・不動産)価格下落が、企業に賃下げ圧力をかけ続けた事にある。その是正に照準を合わせたアベノミクスは妥当である。円安と資産価格高で企業採算が向上し、正常な賃金上昇が復活すればデフレは終わる。

デフレ終焉はそれ自体が構造政策である。20年間続いたデフレは、価格メカニズム(市場価格の変動によって最適資源配分を行う機能)を麻痺させ、潜在需要が大きな成長分野への資源配分を阻害した。ハイエクは「恐慌の原因は部門間の相対価格の歪みによる資源配分不全」としているが、日本はそれが20年近く続いたのである。つまり「金融政策だけでは成長は戻らない」、「デフレだけが日本停滞の原因ではない」、等のアベノミクス批判は間違いである。金融政策でデフレは終わり、デフレ終焉は自動的に成長率を高める。

今後の日本を二段階で考えるべきだろう。先ずアベノミクスで円高デフレ脱却、その先の改革で世界の経済大国日本復活へ、である。日本の成長分野である医療、教育、農業は既得権益の巣窟、それらを規制緩和・自由化し、競争を導入し、資源を誘導しなければならない。TPP参加を梃子とした構造改革、社会保障と労働の規制改革推進が実現できれば日本は再度世界に冠たる、高生産性経済大国になるであろう。第一段階だけでも日経平均は20,000円、第二段階が進展すれば日経平均は30,000円から40,000円への展望が開けていくだろう。

(2) デフレ=長期賃下げの原因、過剰円高と過剰株安の是正を

デフレの根源は過剰な円高、株と不動産暴落

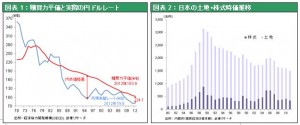

日本だけがかかった病ともいえる「失われた20年」の特徴は長期デフレであり、その二大原因は円高と株・不動産の過剰値下がりであった。為替も資産価格も本来は循環的なもの、それが20年間、一方向に進み続けたことは日本にだけ起こった特異な現象である。長期円高と長期資産価格下落が世界中で唯一日本においてだけ20年に及ぶ賃金下落をもたらし、長期停滞を形づくった。

円も株価・不動産価格も1990年のバブルピーク時においては行きすぎであり、是正は当然であった。1980年代末、日本の特異な産業競争力の高まりの結果、円は不当に安くなった。また戦後の土地担保金融と過剰貯蓄が自己実現的にもたらした資産バブルも、どのような理論によっても正当化できないものであった。つまり1990年代前半の円高と資産価格下落は、戦後日本経済の過剰成功がもたらした歪みの是正であり、正当な意味があった。しかしその是正が行き過ぎた。過剰な円高と過剰な資産価格下落の継続が、相乗効果となって日本企業に異常な賃金下落圧力をかけ続けた。

円高が賃金下落圧力を定着させた

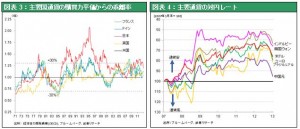

世界の労働市場は一物一価、同一労働同一賃金の原則が貫徹しつつある。生産性を上げぬままに賃金を引き上げても、それはインフレ→通貨安となって逆襲される、つまり世界賃金に回帰する。同様に生産性を上げぬままに通貨高になっても、国内賃金下落を引き起こし世界賃金に収斂する。過去20年間の執拗な円高は国内賃金の下落圧力を定着させ、日本に世界唯一のデフレをもたらした。一般的な通貨変動は購買力平価と比べてプラス・マイナス30%程度の為替変動が限度なのに、円の場合は一時2倍という異常な評価が与えられた。それによって国際水準に対して日本企業のコストは2倍となり、賃金も2倍となったために、企業は雇用削減、非正規雇用へのシフト、海外移転などを進めた。この結果、労働コストは大きく低下し、かろうじて競争力を維持できたものの、日本の労働者の賃金はいわばその犠牲となり、長期にわたって低下し日本にデフレをもたらしてきたと言える。

「実質実効レートでみれば円高ではない」論の無意味さ

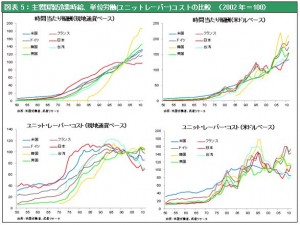

ちなみに、多くの経済学者が「実質実効為替レートで見れば歴史的円高ではない」と主張するが、それは因果関係をはき違えた議論であろう。そもそも実質実効為替レートで90年代前半ほど円高になっていないのは、円の名目為替レートがドルなどの主要通貨に対して上昇する中で、製造業を中心に単位労働コストが相対的に低下したためである。実質実効レートは事後的に均衡したにすぎない。むしろ、円高が進行したことで、日本の労働者の賃金は、他国に劣らない労働生産性の伸びが続いたにもかかわらず、大幅に下落してきたと捉えるのが正しい理解だろう。図表5は現地通貨ベースとドルベースで見た時間当たり賃金およびユニットレーバーコストの比較(製造業)だが、日本の賃金は大きく下落したのにドルベースでは大きく上昇し、日本の競争力を阻害したことが鮮明である。円高は修正するべき対象であり、容認するべき対象ではないと言える。

なお、アカデミズムで大きな影響力を持ち、2012年時点での円はことさら円高ではないと主張している吉川洋東大教授は、近著「デフレーション」(2013年1月刊、日本経済出版社)で「インフレは金融引き締めによる不況で抑制できるが、デフレは金融政策では抑制できない(何故ならゼロ金利下での超過準備引き上げに効果はないから)、つまりデフレは原因ではなく結果である」と述べたうえで、「日本のデフレの原因は1990年代に起こった大企業の雇用システム変貌、賃下げに原因がある」と主張している。確かに企業の賃下げはデフレの原因(というよりデフレそのもの)であるが、なぜ企業が賃下げを余儀なくされたかの原因究明がなされていず、隔靴掻痒の議論である。

株・不動産価格下落もデフレの一因

資産価格の下落による負の資産効果の影響も大きかった。バブルのピーク1992年の日本の株式と不動産の合計時価総額は3100兆円(対GDP比6倍)に達したが、それが2011年には1500兆円(対GDP比3倍)へと半減した。この下落は年間平均80兆円に達し、それは名目GDPの16%に相当する。この資産価格下落は、直ちに企業と金融機関の問題資産償却コストや担保価値下落による信用収縮となり、企業の収益とアニマルスピリットを奪った。負の波及効果は金融や不動産など内需関連業種に連鎖し、企業のコスト引き下げ=賃下げ圧力を高めた。今日、企業が空前の貯蓄余剰を抱えているのも、資産価格下落に際しての財務バッファーを確保するためという面が強い。

(3) デフレが構造変化を阻害した

デフレ=価格メカニズム麻痺は、構造変化を妨げ、経済を死に追いやる

デフレは財・サービス市場における価格メカニズムの麻痺、金融市場における貨幣の偏愛=リスクキャピタルの喪失、という二つの経路の遮断を通じて、資源配分の変化=構造変化を阻害した。鍵は国内の成長セクター(=需要・雇用拡大が見込めるセクター)に如何に資源配分するか(=儲けさせ、資本を集めるか)にあるが、デフレが最適資源配分の最大の障害になってきた。所得を再配分するためにはインフレが決定的に重要である。言うまでもなく、市場における「神の見えざる手」と言うのは価格メカニズムであるが、デフレ(より端的にいえばサービス価格デフレ=後述)によりそれが機能しなくなったのである。

生産性上昇率の格差を埋めるサービス価格インフレが日本から消えた

その事情は日本の高度成長期の歴史を振り返ればはっきりわかる。技術革新と生産性向上によって国民生活は急速に向上し、都市と農村間、製造業とサービス業間の所得格差が縮小したが、それは製造業等の高生産性セクターが稼いだ所得が、サービス価格インフレ、農産物価格インフレとなってサービス産業や農業に移転することによって可能となった。いわゆる「生産性上昇率格差インフレ」である。

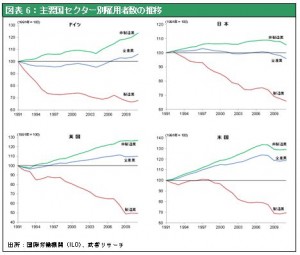

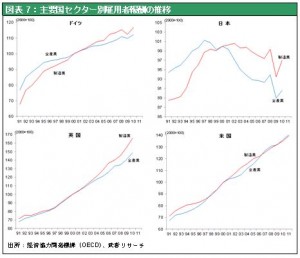

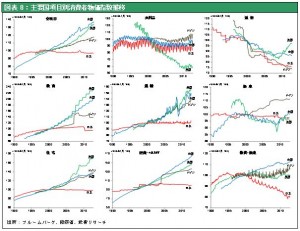

このサービス価格インフレが停止した結果、日本では所得の再配分が停止し、サービス業の成長と雇用が止まった。図表6は日・米・独・英の製造業と非製造業の雇用推移だが、日本だけが非製造業の雇用停滞に陥っていることがわかる。そしてその原因はサービス価格のデフレにある。図表8に見る項目別物価の各国比較を見ると、製造業製品価格は各国共通で低下傾向なのに、サービス価格は日本だけが低下、他は上昇、と著しい相違があることがわかる。そして図表7によって賃金推移を見ると、日本だけ賃金が下落しており、特に非製造業の下落が大きいことが明瞭である。つまり、世界中で日本だけが『サービス価格デフレ→サービス産業の収益悪化・賃金下落・雇用悪化』という悪循環に陥っていることが明瞭である。

日本と好対照の米国

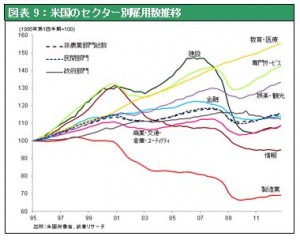

図表9に1995年以降の米国のセクター別雇用数推移を示す。過去15年間米国では、労働生産性(物的生産性)が大きく上昇し、所得創造=経済成長をけん引した製造業、情報産業で雇用が大きく減少した一方、労働生産性(物的生産性)が余り上昇したとは思われない教育医療、娯楽、サービス等の産業群で雇用が大きく増加した。所得が製造業・情報産業からサービス産業に向けて移転し、サービス産業では雇用増加を可能にする所得が確保され続けたのである。その所得移転の主たる経路は、サービス価格インフレであった。

* 中国などからの低コスト輸入品デフレ、ハイテク製品や通信費など技術革新デフレは世界共通。

デフレによるリスクマネーの消滅

デフレはまた究極の貨幣偏愛をもたらし、金融市場がリスクキャピタル提供の場として機能することを阻害した。20年間のデフレと株価、地価など資産価格の下落により、cash is king メンタリティーが定着した。その結果、極端なリスク回避がおき、リスク資産に全く資金が配分されなくなっている。株式益回りは7~8%と社債利回り1%の7~8倍もあるのに、資本が向かわない。いわば資本は現金として死蔵され、金利裁定は停止した。

このように見てくると、ハイエクが言うように、デフレの定着(=相対価格の歪み)が、セクター間の資源配分を完全に停止させ、経済を困難に陥れたのである。この状態を「デフレ下の安定」(中前忠氏「日本経済は市場の日本売りにやられる」週刊エコノミスト2013年2月19日号)、等と美化する人々がいるが、それは事態の深刻さを見誤っている。デフレによる市場機構の麻痺は経済にとって死にいたる病である。一見安定して見えているのは、グローバル経済の成長と財政による需要補てんという、特殊なミルク補給があったからにすぎない。

(4) 金融政策レジームの転換が鍵を握る

円高デフレを容認し続けた日銀

この過剰な円高と資産価格下落に、金融政策が決定的な影響を及ぼした。日銀は「通貨は財務省管轄、資産価格は市場が決定するものであずかり知らぬ」という態度を取り続けてきたが、それが誤りであった。1990年前後のバブル形成とバブル潰しにおいては、日銀の金融政策は決定的な役割を果たし、それを指揮した当時の三重野総裁は「平成の鬼平」とジャーナリズムからの喝さいを浴びた。しかし「失われた20年」後半の過剰な(異常な!!)資産価格下落を放置したことは、日銀の片手落ちであった。プラスのバブルを潰しながら、マイナスのバブル容認し続けたのであるから、市場が極端なリスク回避にとらわれ続けたのも当然であった。

シャドーバンキング時代に対応した新金融レジーム

リーマンショック以降、世界の中央銀行は新たなレジームに移行している。米国や英国の中央銀行で始められた非伝統的金融政策、量的金融緩和政策の常態化である。それは中銀が、①金融危機に際しては、最後の貸し手(lender of last resort)ではなく、最後の買い手(buyer of last resort)として振る舞う。また、②流動性供給手段としては、従来の銀行貸し出しを経由したそれではなく、市場価格の引き上げ=リスクプレミアムの引き下げを通した購買力の創造としてそれを遂行する、③そうした新政策は「成長・失業率」等の新たな政策目的を導入することで正当化される、という3点に整理されるだろう。

何故そうした変化が求められたかと言うと、金融の構造が大きく変化しているからである。かつての銀行貸出中心の間接金融時代から市場を通した直接金融・市場金融時代へと金融チャンネルが変化し、今ではシャドーバンキングが金融のメインストリームになっているからである。それに伴い、信用創造の形態も融資から資産価格上昇へと変化してきているのである。信用(=購買力)は契約ではなく市場価格の変化によって移転するわけで、信用創造とは市場価格の上昇を意味することとなる。金融を監視する中央銀行は市場価格をも管理せざるを得なくなり、銀行融資管理から資産価格管理へと中央銀行のウィングが広がらざるを得なくなる。それはバーナンキ米連邦準備制度理事会(FRB)議長が繰り返し述べてきたように、リスクプレミアムのマネジメントを通して行われる。ドラギ欧州中央銀行(ECB)総裁がOMT導入に際して「ユーロ崩壊プレミアムを潰す」と布告したのも、売り叩かれた南欧諸国の国債価格引き上げに焦点があった。中央銀行がリスクプレミアムに影響を及ぼす過程では、リスク選好度の最重要指標としての株価が重要になってくる。グリーンスパン前FRB議長、バーナンキFRB議長は暗黙の政策目標として株価を意識してきており、株価を無視してきた日銀思想の改変が必要になってくるのは当然であろう。

非伝統的金融政策の結果、①中銀総資産の急膨張、②中銀資産中に価格変動のリスクを持つ金融資産が増加、財政コストの発生が懸念されている。これを中銀の堕落、頽廃、モラルハザードの促進と見るか、進化と見るか、議論は分かれる。悲観論者は頽廃と見て、非伝統的政策は失敗し、経済はより大きな困難に陥ると主張する。楽観論者である筆者は、これは中央銀行の進化であり、政策は成功する可能性が高いと主張してきた(2012年8月2日付ストラテジーブレティン(76号)「量的緩和で為替主権を主張せよ」)。議論はプラグマテックに立てられなければならない。バブル崩壊後の経済で雇用を回復させ、景気を拡大基調に乗せることはそもそも可能なのか、不可能なのか。可能とすればどのような政策によりどのような経路を通ってそれを実現するのか、ということである。その際、日銀白川総裁を初めとして全ての悲観論者が依拠する過去の教科書や思想家の心情、倫理、正義感等は何の役にも立たないのではないか。

現在の問題は潤沢な資本が正しい使い手に配分されていないことである。それが是正されれば新たな需要と雇用がもたらされるはずである。その対応策が、主要国の経済当局者に求められている。米国の中央銀行は、この余剰資本を金融市場と実体経済の両面において、リスクテイクを促進する方向に誘導しようとしている。金融市場では株式などリスク資産への投資を鼓舞すること、実体経済では目先の消費だけではなくより長期の耐久財支出や投資を鼓舞しようとしている。

進化する中央銀行

現在、中央銀行のあり方が変わりつつあるように思える。中央銀行における通貨発行の裏付けが変化しつつある。中央銀行のバランスシートは、金本位制では通貨と金、管理通貨制では通貨と国債をバランスさせてきた。しかしながら、ギリシャ危機に見られるように、国債保有に関して疑問が持たれるようになってきている。FRBのバランスシートを見ると、リーマンショック前の資産は、ほとんどが国債であった。リーマンショック以後は、モーゲージ債など市場性証券を多額に組み入れている。また保有国債も償還期限が長く、価格変動の大きな長期債の比重を高めている(例えばFRBのオペレーションツイスト)。これは、中央銀行における歴史的変化とも言えるのではないか。

金から国債へ、国債から(価格変動するリスク資産)市場性証券へ、という資産保有の変化は注目に値する。今は危機対応の対症療法で一時的なものに見えていても、それが定着するという可能性もある。金本位制が廃棄された時も、単に目先の安定を得るためだけの一時的対症療法と考えられていた。当時、金の替わりに何の裏づけもない国債を基に通貨を発行する中央銀行制度が長く続くはずはない、いずれ金本位制に戻ると誰もが考えていたはずである。ニクソンショックによるペーパードル本位制も当時はやはりその場しのぎの対症療法と考えられていた。しかし今になって振り返ると、どちらも新たな通貨制度の始まりであった。今回の変化も同様のものなのかもしれない。

これまでの通貨制度は、誰かが理念的に計画して開発した制度ではなく、市場の必要性に応じて変えられてきたものである。金本位制は、誰もが金に価値があると信じた共同幻想で成り立っていた。国債もまた、徴税権を持つ政府が必ず返済してくれるという信用が裏付けとなってきたが、これが揺らぎ始めている。それでは市場性証券の裏づけは、一体、何であろうか。これは、中央銀行の資産の中に、初めて登場した経済的価値であるといえよう。市場性証券は、将来、明確に予想できるキャッシュフローの現在価値である。金や国債よりも確かな裏付けを持っているとさえ言えるかもしれない。このように、市場性証券を裏付けとした通貨発行のメカニズムが、現在、起こり始めているように思えるが、果たして、新しい変化なのか、それとも一時的なものなのかは現時点ではわからない。しかしながら、新たな通貨メカニズムの導入により、新たな需要創造が必要であることは確かである。需要が急速な生産性の高まりと世界的な供給力の増加に追いついていかなければ、供給過剰で大不況に陥る可能性も高くなってしまう。このように考えるとアメリカは、次世代を考えた経済政策をとりはじめたのかもしれない。アベノミクスにより日銀も世界の潮流に追随せざるを得なくなっている。

(5) 付論・・・日本で逆回転したバラッサ・サムエルソン効果

一物一価が貫徹すれば先進国ほど物価高となり、内外価格差は拡大する

円高が原因となったデフレの進行は、国際経済学上の仮説バラッサ・サムエルソン効果の有効性を示唆していると考えられる。バラッサ・サムエルソン効果とは、国際経済において一物一価の法則が貫徹していく、という原理を確認するものである。さしあたって一物一価が成立するのは貿易財部門(製造業)でありそこでは同一生産性の労働コスト(単位労働コスト)が同一水準に落ち着く。つまり、生産性上昇率の高い国(a)の賃金上昇率は高く、生産性上昇率の低い国(b)の賃金上昇率は低くなる。その場合、国際的な競合のない非貿易財部門(サービス業)の賃金上昇率も、一国内において労働市場の裁定が働くので、(a)国では高く、(b)国では低くなる。ここで問題は、貿易財は資本集約的なので国ごとの生産性上昇率の格差は大きいが、非貿易財(サービス業)は労働集約的であり、どこの国であっても生産性上昇率格差は小さい、ということである。先進国でも新興国でも、例えば床屋さんの生産性には大きな相違はない。となると、生産性に違いはないのに(a)国のサービス業賃金は高く、(b)国のサービス業賃金は安くなる。つまり(a)国は(高い賃金を吸収するために)サービス価格インフレがおき、高インフレとなり(=購買力平価は低下し)、(b)国はサービス価格インフレが起きないために、低インフレとなる(=購買力平価は高くなる)。つまり先進国の高インフレは必然と言える。

円高=デフレ、円安=インフレ、の因果関連

さてバラッサ・サムエルソン効果が、日本の超円高の局面では「全く逆に働いた」ことが想起されるべきである。円高の結果競争力を喪失した日本では⇒日本の貿易財産業での賃金の低下が起き⇒それが日本の非貿易財産業の賃金低下に波及し⇒日本が全般的デフレに陥ったという経路である。為替レートがフレキシブルに動かず円高で固定さ続けたために、デフレ圧力が高まったのである。

よって、逆もまた真なり、円安になれば日本の貿易財産業の賃金は国際水準に比して上昇し、その結果国内での賃上げ圧力が生まれる。そうした貿易財産業での賃上げは、非貿易財産業の賃金上昇に波及する、と言う経路でインフレに至る、ということになる。2月12日安倍首相が企業経営者に対して、円安等による収益向上の一部を賃上げによって労働者に還元するように求めたが、それはまさしくバラッサ・サムエルソン効果を狙ったものと言える。