2015年01月20日

ストラテジーブレティン 第133号

ブラックスワンはいない、世界的リフレ策強化で株高へ

~オイル、ロシア、ギリシャ、スイスがノイズである可能性~

リスク回避に傾いた年初の市場、危機モードの高まりの背景

年明けのマーケットは昨年同様波乱含みである。日経平均株価は12月高値からいきなり7%の急落となり、人々を不安にしている。原油価格暴落ロシア通貨急落、ギリシャ総選挙、スイス中銀の突然の政策変更(為替上限の撤廃)と、相次ぎ非連続の動きが勃発し、不確実性の高まりからリスク回避モードが強まったのである。しかし後述するように、これらの突然のイベントは、みな経済的合理性に基づく展開であり、破局をもたらすブラックスワン現象とは考え難い。

不安の根本原因はデフレの亡霊が再三、市場に徘徊していることである。昨年高値では1バレルあたり115ドルあったWTIが、1月前半には45ドルと半分以下に下落した。同時に主要国の長期金利が引き続き急激に低下し、日独は史上最低となっている(日本:0.1%台、ドイツ:0.4%台、米国:1.7%台)。これらが放置されれば、デフレの危機が現実のものとなるかもしれない。しかし原油安も金利低下も将来のビジネスコストや生活コストを引き下げることにより、成長を促進するポジティブな要因でもある。市場の動揺は適切な政策対応を求めていると考えられる。

再度年頭にお決まりの悲観仮説が登場した。その代表者ボンド・キングと称されるカリスマのビル・グロス氏は、変わらぬ信用循環論を根拠に、中央銀行の無理を重ねた信用拡大、QEもその賞味期限が切れ、値上がりを続けた資産価格はそろそろピーク、と主張している。しかし信用循環が転換する理由は乏しい。景気後退のリスクを冒して金融引き締めを迫られている国などない。原油価格下落、ギリシャのイベント、スイス中銀の政策変更のすべては、需要創造政策の促進に結び付き、更なる成長とデフレ回避に帰結し、株高要因となるだろう。

問題は過剰貯蓄と需要不足、リフレ策の強化で解決へ

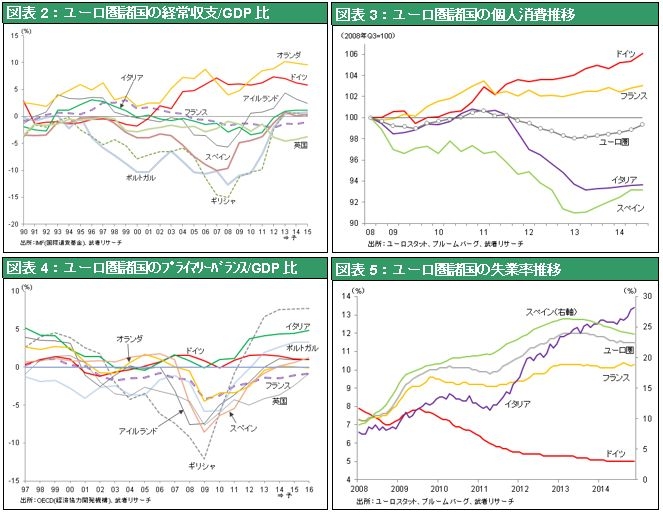

ギリシャに焦点が当たったことで、再度2010年のギリシャショックの記憶がよみがえり、危機再発と身構える人々が出てきた。しかし現在とギリシャ危機の2010年とは根本的に情勢は異なっている。当時の問題はギリシャをはじめとした南欧諸国の過剰消費と過剰債務、 にあった。しかし今のギリシャ・南欧諸国は消費抑制により過剰債務は一掃されている。図表2に見るように10%前後にあった南欧諸国の対外経常赤字(対GDP比)は、ほぼゼロないしはプラスに浮上している。また財政収支もプライマリー財政バランスで見れば、ギリシャを含めて南欧諸国は全て黒字になっている。それは金利上昇と財政赤字削減により、国民の生活水準が劇的に引き下げられたからである。ただ景気後退の結果、南欧諸国の失業が上昇してしまっている。

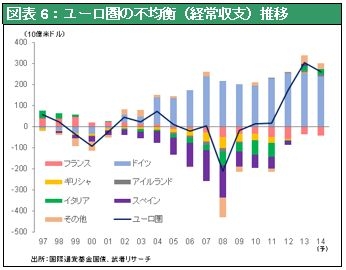

現在のユーロ圏全体の問題は過剰貯蓄と需要不足にある。図表6に見るように、2010年以前の南欧諸国は大幅な赤字を計上していたものの、ドイツが大幅な黒字を出していたためユーロ圏全体では経常収支は均衡していた。しかし南欧諸国の経常赤字が一掃されたのにドイツの経常黒字は減少するどころかさらに高まり、ユーロ圏全体では大幅な貯蓄余剰に陥っている。この余剰貯蓄が著しい金利の低下を引き起しているのである。

2010年の正しい対応は南欧諸国の消費抑制と債務返済であり、その後に起こったことは景気後退であった。それに対して現在の問題は正反対の過剰貯蓄と需要不足なのであるから、正しい対応は需要創造による過剰貯蓄の解消、つまり成長を促進するリフレ政策の導入ということになる。問題は大幅な経常収支の黒字による巨額の貯蓄余剰を積み上げているドイツが、財政緊縮と金融緩和に対する後ろ向きの姿勢によって、リフレ政策に背を向けていることである。その結果ユーロ圏全体が、日本が陥ったようなデフレに陥るリスクを高めている。つまり現在の金融市場の不安の最大の根源は、需要不足という現実に向き合っていない欧州の対応にあり、欧州情勢がドイツの姿勢の軟化によって改善することがポイントなのである。したがって、ギリシャの総選挙や財政面でのグリップの緩和、ECBの更なる量的金融緩和などの方向が見えてきた段階で、市場の不安は大きく沈静化されていく可能性が強いと考えることができる。

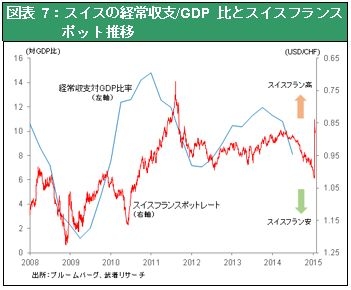

スイスにも求められるグローバルリフレ政策

スイスフラン問題も問題の本質は同じである。スイスは強力な産業競争力により巨額の経常黒字を積み上げてきた(図表7)。かつて大幅な円高を余儀なくされた日本の経常黒字がピーク時でも対GDP比4%であったのに比べて、スイスは14%もの巨額の黒字が続いたのであるから、大幅な通貨高と過剰貯蓄による金利低下を招くのは当然であった。為替介入による通貨高の抑制は、市場の合理性に反することであり、為替上限を維持できなくなったのは自然の道理であった。スイスの過剰貯蓄は維持不能のレベルまで高まっていたということであり、スイス中銀の新たな対応、フラン高の容認とマイナス金利の強化は、いずれも過剰貯蓄を減らすことになり、それは世界的にリフレ効果をもたらす。ボールは過剰貯蓄国の手にあり、スイス、ドイツ、中国などの大幅黒字国はリフレを推進する義務を負っているのである。

必至のリフレ策強化

デフレの懸念は確かにあるが、デフレに陥るか否かは政策次第である。新産業革命により生産性が急速に上昇して、労働力と資本の余剰が著しく高まっている。労働力と資本の余剰を一手に吸収し続けてきた中国の成長に急速にブレーキがかかり、輸入減少により再度中国の貿易黒字が急拡大している。この間の原油価格の下落も、ここ一年間中国の原油の輸入の伸びが止まったことが最大の需要要因である。従って、世界の主要国経済政策が、このような需要不足に向き合う対応になっていれば、今マーケットはそれほど不安におびえる必要はない。その中心である米国は量的金融緩和を継続し、年内に利上げをするにしても、それを十分に忍耐強く遂行することができるということで、市場の需要創造に対する期待に水を差すような動きをしないだろう。日本も第3次安倍内閣発足により、この懸念は解消されている。ECBによる量的金融緩和をきっかけにユーロ圏がリフレ政策に踏み出せば、事態は大きく改善されるだろう。

市場の関心は景気実態回帰へ、原油価格下落のプラス要因を評価へ

このようなマーケットの動きを別にして中期的に考えれば原油価格の下落は、先進国経済にとっては極めてポジティブである。NY連銀は40ドルの原油価格の下落が、1.3兆ドルの購買力を産油国から消費国(先進国)に移転する、と言っている。仮にこの1.3兆ドルの原油価格下落の効果を計算すると、先進国のGDPを年間で0.4%も押し上げる効果を持っていると考えられる。日本は、その中でも大きな受益国になると考えられる。

過剰反応で売られた日本株、買い戻し圧力甚大

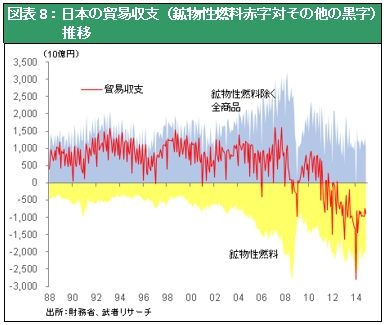

日本政府は年頭にあたり2014年度の経済見通しを▲0.5%、2015年度を1.5%と修正した。2014年度のマイナス成長は消費税増税により8兆円(対GDP比1.6%)の購買力が消費者から奪われたためである。しかし2015年度は消費税増税のマイナスがなくなるうえ、原油価格下落が家計の購買力を大幅に高める。年間26兆円の化石燃料輸入が4割価格低下すれば、10兆円、対GDP比2%のメリットが発生する。2015年度は2014年度に比べて特殊要因が合計18兆円(対GDP比3.5%)改善されるのであるから、景況感は明るさを増すだろう。企業部門に蓄えられている円安メリットが、賃金引上げ、投資の増加、配当の増加などとなって実体経済を潤すことも期待できる。

また長期国債利回りが限りなくゼロに近づいた今、金融機関や機関投資家は、預貸利鞘や債券運用益が全く期待できなくなり、嫌が応にも株式運用に押し出されざるを得なくなっている。年初の株安を心配するには及ばないどころか、ここから株価の飛躍が始まるのではないか。