2021年01月01日

ストラテジーブレティン 第269号

2021年は短期、中期、長期、超長期循環上昇の起点になる

~今年こそは大相場に賭けよう

謹 賀 新 年

2021年が実り多き年になりますよう、お祈り申し上げます。

議論の出発点、なぜ市場はブラックスワンに打ち克てたのか

2021年の展望にあたって、「2020年に、ブラックスワン(Covid-19という歴史的パンデミック)に市場とファンダメンタルズが打ち克った」という事実の認識が何をおいても重要である。株価は4割の暴落を5カ月で取り戻すというV字回復を遂げ、さらに高値を更新し続けている。株価は最も信頼できる景気先行指標であるので、2021年は力強い景気拡大の年になることは、ほぼ確実である。いや今の株価はバブル、これは「偽りの夜明け」との批判がある。同様の議論は2010~2012年頃、リーマンショック後にも蔓延していた。しかし当時と同様現在も、そうした悲観論は根拠薄弱である。確かに政策支援が株高・景気回復を支えていたのであるが、政策が誤りであり失敗するという主張は間違っていた。今回も市場フレンドリーな政策が誤りであり失敗するという主張には、以下詳述するように説得力がない。

二大要因、価値創造力と政策力

なぜ、これほどの危機を市場と経済は克服することが出来るのか。本質的な理由は、以下の2つであろう。

- 経済の地力が強いこと、つまり産業革命により生産性が高まり、健全な価値創造が続いていること

- 政策の知恵によりブラックスワンが経済を破綻させる道(需要蒸発と供給力の凍結)を見事に遮断できていること、より具体的には世界大恐慌時や日本のバブル崩壊後の長期停滞を招いた清算主義経済政策を完全に棚上げできたことである。仮に強烈な財政金融一体緩和政策が不在であったら、大恐慌に陥っていたことは明らかである。米英を中心とする経済学・経済政策の勝利と言える。もっとも日本の学者・エコノミスト・メディアの主たる論調は、「この野放図の財政赤字と金融緩和のつけをどうするのか」であり、日本の世論は間違った方向で形成されている。注意が必要である。

Covid-19パンデミックは依然猛威を振るっている。しかしワクチン投与が始まった。ファイザー、モデルナ、アストラゼネカ等のワクチンはいずれも有効性が高く、副作用が限定的であることから、2021年後半にはコロナ制圧が視野に入ってくる可能性が大きい。武者リサーチは、2021年は、短期、中期、長期、超長期経済循環の上昇の起点になる可能性が高い、と考える。中国経済と米中対立が最大のリスクであるが、短期的には顕在化しないだろう。

2021年も、2009年から続いている米国の長期株高トレンドが不変であることは言うまでもない。世界的株高持続、中でも日本株式には過去20年間で最大級の追い風が吹くだろう。

(1) 短期経済循環生きていた

短期循環のバネは蓄えられている

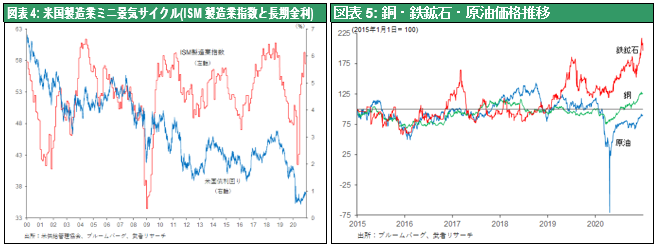

2020年は、本来は2018年春にピークを迎え2019年末にボトムを打った世界製造業景気循環の回復の年になるはずであった。長期景気拡大の中にもミニサイクルがあり、金利・株価など市場はその影響を受けている。図表4は米国における製造業景気ミニサイクルと長期金利の推移であるが、最近では2015年春ピーク、2016年央ボトム、2018年春ピーク、2019年秋ボトムとなっている。2018年半ばからのミニ後退は、スマホや自動車の買い替えサイクル、米中貿易戦争による投資案件の棚上げなどによって起こった。その底入れ直後にコロナパンデミックがおき、ミニサイクルの底がさらに大きく引き下げられたわけだが、その分2021年のリバウンドの力が蓄積されていると考える。

この3~4年の景気ミニサイクルは、貿易・投資・耐久財消費に主導される製造業の景気循環である。製造業分野では、自動車もスマホも鉄、セメントも今や中国が世界最大の市場(中国の製造業市場規模は米国のほぼ2倍)であり、世界の製造業景気循環は米国以上に中国が波を造っている。2018年以降の世界経済ミニ循環の落ち込みは、中国内需の悪化によって引き起こされた面が大きく、今はその急反転の局面にある。落ち込みの主因である自動車需要が底入れし、パンデミック対応のインフラ投資、金融緩和による不動産投資が需要を押し上げている。

堆積している欲望と貯蓄が解き放たれる

加えて全世界で欲望と貯蓄が堆積しており(いわゆるペントアップディマンド)、Covid-19終息の暁にはその一気発現が見込まれる。2021年後半には強烈な短期循環の押し上げ圧力が顕在化するのではないか。

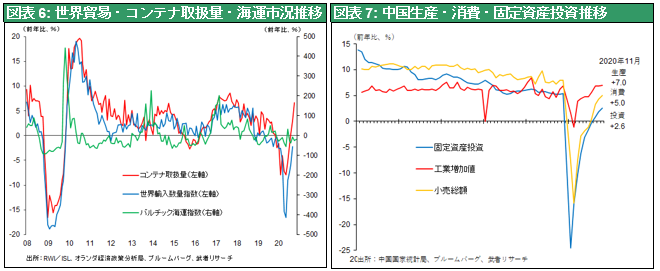

商品市況高騰、半導体など品不足の兆候

既に鉄鉱石、銅、アルミなどの商品市況は7年ぶりの水準まで回復している。また半導体や液晶などデバイス各分野では密かに能力不足の顕在化が心配されている。Covid-19で高まったリモート需要により、端末需要、データセンターなどのインフラ需要が急増、さらに5Gなど新技術投資が始まり、最先端半導体などで競争先行のための投資が活発化している。中国は5G投資実績で他を引き離す構えで、中国国内での5Gハイテク投資が急増、他国もそれに引きずられて投資競争が始まりつつある。

各国の経済見通しの上方修正が相次いでいる。米FRBは9月から12月の間に、2020年のGDP成長率を-3.7%から-2.4%に、2021年を4.0%から4.2%へと修正した。台湾中銀も9月から12月の間に2020年のGDP見通しを1.6%から2.6%に、2021年を3.3%から3.7%へ修正した。中国から通関凍結などの嫌がらせを受けているオーストラリアですら、2020年度のGDP見通しを-1.5%から+0.75%へと引き上げた。鉄鉱石市況上昇の恩恵を受けているとみられる。

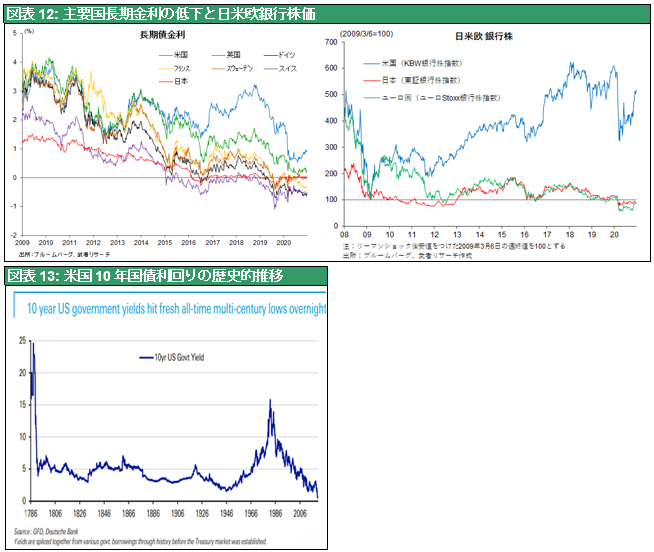

米国金融政策の微妙な変化から金融市場が連鎖的に変化する

この短期景況感の急回復は、まず米国においてインフレ期待を高め、金融政策スタンス変化の兆し(用心深さを伴った)をもたらし、金融市場全体に影響が伝播していくだろう。株式市場では景気敏感なバリュー株を押上げ、債券市場では長期金利を押上げ、為替市場ではドルの底入れ回復をもたらすのではないか。

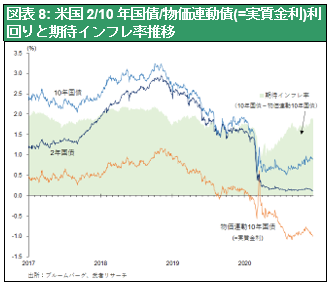

バリュー株選好、長期金利上昇、ドル高へのトレンド転換が起きる

今、国際金融市場ではドル安がコンセンサスとなっている。米国が世界で最も積極的な金融財政緩和を打ち出しており、ドル供給が潤沢になったためである。加えてゼロ金利政策の下で米国の実質金利(=物価連動債利回り)が-1.2%と世界最低となったことが、ドル安論を大きく後押ししている。実質金利差は為替市場において最も重要なトレンド決定要因とされており、この米国実質金利低下が、ドル安観測を決定づけている。しかし、米国実質金利の大幅な低下の原因は、ゼロ金利ではない。短期政策金利は米国のみならず、日欧も共通してゼロ近辺である。米国の実質金利が著しく低いのは、Covid-19パンデミック下にあっても米国のインフレ期待が全く低下しなかったことにある。図表8に見るように米国の長期期待インフレ率(10年債利回り-TIPS)は1.6~1.7%とすでにコロナ感染前に戻っているが、このことは、米国経済のインフレ基礎体力が相当強いことを示唆している。米国は先進国の中で最も、経済成長に対する自信が強く、故にインフレ期待が高いのであり、そのことが米国の実質金利をことさらに押し下げているといえる。

この積極的財政金融緩和、経済に対する強い自信は、米国経済が先進国中で最も力強く回復することを予見させる。そのもとで金融政策転換が見えてくれば、ドルは強まるだろう。

(2) MMTが引き起こす中期経済循環の上昇、その有効性が証明されるだろう

ブラックスワン撃退の功労者MMT

中期的には財政金融一体化によるMMTの導入が成功・定着し、先進国諸国のビジネスフレンドリーの大型財政金融緩和が経済成長力を高める時期に入るだろう。前述のように市場がCovid-19に打ち克てたのは、ひとえにMMTという「禁じ手」政策の採用をためらわなかったからである。

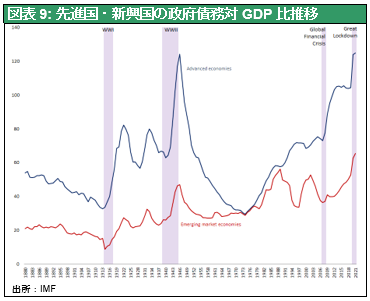

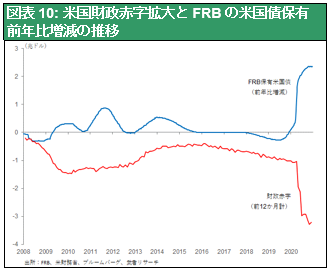

Covid-19がなければMMTは採用されなかったはず

Cuvid-19への緊急対応の必要から、唯一の対策として事実上MMTが各国において定着してしまった。巨額の財政支出を中央銀行の国債買い入れで賄う財政金融一体化は、これまで禁じ手と見られていた財政ファイナンスで、MMTそのものと言える。先進国の政府債務はIMF調査によると史上最高水準まで高まっているが(図表9)、それは中央銀行の協力なしには不可能であった。図表10は、ドイツ銀行時代の同僚ヤルデニ氏(ヤルデニリサーチ代表)作成による米国の財政赤字と中銀バランスシート増加(前年比増加額)の推移であるが、両者が見事に対応していることが分かる。この中央銀行の国債買い入れによりクラウディングアウトを起こすことなく、長期金利が低水準で安定し、市場を安定化させ、民間資金需要にも応え得たといえる。

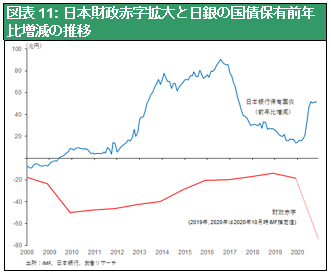

日本もMMT導入に同調した

図表11に見るように財政ファイナンス、事実上のMMT定着は今回のパンデミック対策により日本においてもおきている。なお、日本は世界で一番早く事実上のMMTが実施されてきた国との論評がなされることがあるが、それは必ずしも正しくない。白川日銀時代(2008-2013年)は財政赤字の増加にもかかわらず日銀の国債保有増加は僅少であり、財政ファイナンスは行われていなかった。つまり財政資金需要は民間金融を圧迫し、市場金利を押し上げていた。他方2013年以降の黒田日銀の下では、量的金融緩和(QE)が実施されたが、それは民間銀行・ゆうちょ銀行・GPIF等金融機関が保有していた巨額の保有国債の日銀による肩代わりとして行われたものであり、やはり財政ファイナンスではなかった。そもそもアベノミクスの下では、2度の消費税増税とプライマリー赤字削減という緊縮財政が展開されており、追加的財政資金需要は発生していなかった。今回のCuvid-19危機の下で初めて、日本においても財政金融一体緩和が実現しているのである。

欧州でもECBは巨額のバランスシート拡大により、イタリア、ギリシャ国債まで購入しており、壮大な財政金融一体化が実現している。

MMT導入は、供給力過剰・貯蓄過剰に対する最良の処方箋

このようにすでに先進国で定着したMMTは、金利の上昇とインフレ高進を引き起こし、政府破綻に帰結する、と批判されてきたが、まず当分はそのような懸念は杞憂であろう。そもそもコロナ感染が発生する前の世界経済は、物価低下圧力=需要不足、と金利低下圧力=金余りという二つの根本的困難を抱えていた。需要不足はインターネット・AI・ロボットによる技術革命が生産性を押上げ、供給力が高まっていたために引き起こされた。金利低下は企業の高利潤(生産性上昇によって企業が獲得した付加価値)と家計の過剰貯蓄が購買力を先送りしているために引き起こされた。よって財政と金融双方の拡張政策で余っている資金を活用し、需要を喚起することが必要であった。コロナパンデミックを契機に、遊んでいた資本と供給力が活用されれば、景気はコロナ感染前より良くなるはずである。

日本をはじめとする現在の先進国のように供給力と貯蓄に大きな余剰がある経済においては、財政赤字は悪であるというファンダメンタルズ分析に基づかない経済学者、メディア、エコノミストの強迫観念こそが、破壊的な政策をもたらしてきた、とのMMT提唱者の主張は説得力がある。(例えばウィリアム・ミッチェル ニューカッスル大学教授「コロナ危機と財政膨張①」日経新聞経済教室12月22日)

MMTは成功し、新財源手段として定着していくだろう

武者リサーチは、現在の先進国挙げての財政ファイナンス=MMTは破綻することなく、政策目的を成し遂げる可能性が強い、と考える。特に米国は、①金利低下が住宅需要の増加に結びつく、②Civid-19の下でも期待インフレ率はほとんど低下していない、等アニマルスピリットは健在である。財政金融支援により需要が大きく高まり、需給ギャップは縮小し、FRBが望む2%インフレターゲットが実現される可能性は高い。その過程で長期金利は2%を超える水準まで上昇していくものと思われる。MMTはこのようにしてその政策的有効性が証明され、教育、新技術開発、新ソーシャル・セーフティネットなどの分野での歳出財源の手段として定着していくのではないか。

(3) 長期経済循環、デジタルネット革命が本格化する

イノベーションの3条件(技術、ニーズ、資本)が揃った

Covid-19はイノベーションの3条件、技術、市場(ニーズ)、資本(リスクキャピタル)を見事なまでに揃えた。すでにあらゆる人間活動をデジタルネット化する技術は存在し、潤沢な資本もあったが、ニーズが欠けていた。しかしCovid-19は在宅勤務、在宅授業、在宅診察など、大半のビジネスと生活をネット化する緊急必要性をもたらし、一気に市場ニーズが形成された。それによりDX(デジタルトランスフォーメーション)化のトレンドが可視化され、イノベーションに先行すべく、デジタルネット革命での投資競争が展開されている。

デジタルネット市場は個人用からインフラへ

加えて5Gの時代が始まり、デジタルネット革命の位相が変わった。スマートフォン、テレビ、パソコンなどの個人用機器の世界需要は既に頭打ちとなり、機器需要はインフラ・ビジネスユースにシフトしてきている。

日本が強いサイバー・フィジカル・インターフェースの重要度高まる

またIoT、デジタルネットのアプリケーション進展とともに、従来のサイバー上のビジネスモデルから、現実世界との接点である、サイバー・フィジカル・インターフェースに焦点が下りてきている。それにより部品・素材・装置やアナログIC、パワー半導体等、日本企業の強い部分のビジネスチャンスが広がってきている。2015年頃まで日本企業は半導体、スマホなどの量産型エレクトロニクスの分野で、韓国・中国・台湾企業にシェアを奪われ地盤沈下が続いたが、当時とは環境はだいぶ変わっている。日本は対韓、対台、対中において賃金上昇率が低く、通貨も安くなっており、日本の価格競争力は回復に転じている。

グローバルに加えて国内でもデジタル庁の新設などにより、遅れていたデジタル化を一気に推し進める趨勢にある。デジタルネット投資は長期的経済成長の波を押し上げていくだろう。

(4) 超長期経済循環、労働時間の劇的短縮が消費力を飛躍させる

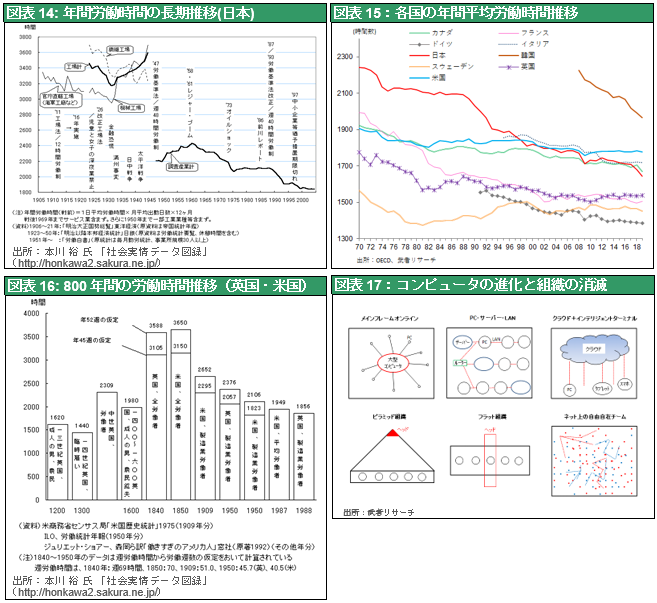

労働形態多様化、労働時間劇的減少へ

物理的な集合労働、集合教育の時代が終わりつつある、リモートワーク、フレックスワークが常態化し、労働時間が劇的に減少するだろう。それは消費力を大きく向上させるだろう。

1919年創設のILO一号条約で謳われている、週48時間労働が100年経っても達成されていない。100年で10倍の労働生産性上昇にもかかわらず、人類の労働時間は殆ど変わっておらず、生産と消費のバランスが著しく崩れてしまった。図表16に見るように、これほど人類の技術と生産力は高まったのに、労働時間だけは、中世からあまり変わっていないことは不思議である。

過剰生産、供給力余剰、資本(=貯蓄)余剰、デフレ、ゼロ金利等、今先進国が直面する問題の原因の多くはここにある。つまり、100年前に比べて生産性(=供給力)が著しく増加したにもかかわらず、消費の土台となる余暇が全く増加していないため、消費力が停滞していることに諸問題の根本原因があるのではないだろうか。すでにモノの消費需要は飽和点に達し、サービス消費が需要の中心になっている現在、需要を喚起するためには、一段と余暇を増加させなければならない。

長期労働は家族運営・子育ても困難にする。長時間労働で先進国へのキャッチアップを果たしてきた日本、韓国、中国などのアジア諸国で出生率が急低下している最大の原因は、長時間労働・労働形態の柔軟性の無さにある、のではないか。

Covid-19パンデミックが引き金を引いた労働編成の劇的変化は、100年分のWork Life Balance(労働時間vs. 消費時間) を是正するものになるだろう。それは人間関係、組織形態をも根本的に変革していくだろう(図表17参照)。

工業社会時代からサイバー社会時代へ

以上の諸現象はバラバラに起きていることではない。原始採集経済 ⇒農業経済 ⇒工業経済に次ぐ新たな社会ステージが、デジタルネット革命によって引き起こされ始めたとみるべきであろう。人間社会が工場制機械工業をコアとする編成から根本的に離脱し始めたと考えられよう。

それは価値創造の形態を劇的に転換させる。価値はどこから生まれるのかというと、差額地代から生まれる。異なる二つの生産条件(例えば肥えた土地とやせた土地)の下で、産出に差額が生まれた場合、肥えた土地から生まれるプラスアルファが付加価値である。そして肥えた土地を利用するコストが、上乗せされる差額地代であった。このプラスアルファをもたらす要素が、農業時代の土地、工業時代の機械(=資本)から、今やサイバー上の知恵に変わりつつある。価値創造は、農業時代の土地の上でも、工業時代の工場(事務所)の中でもなく、今やサイバー空間で行われる時代となった。最も速いスピードで技術革新が進み、生産性が高まっているのはサイバー空間である。それをもたらすサイバー上での知恵がどのような社会変化を引き起こすのか、その全貌はまだ見えないが、ここ数百年を支配した経済学と経済政策の有効性に限界が見えた時代であることははっきりしている。今我々は人類の新時代の入り口に立っており、それは新たな夢と機会にあふれた時代である可能性が高い。

ネット化は市場原理と民主主義を徹底化させる

ネット化によりあらゆる経済資源はネット上で顧客を見出し、適切な価格で評価されることになる。ネットにより市場原理が一層貫徹し、神の見えざる手がより細部にいきわたる。つまり市場が効率化し生産性が高まる。またネットで生活コストは大きく低下し所得の余剰が生まれる。その余剰所得が向かう新規支出はどこになるだろうか、ライブ、実体験、人的接触が価値を持つ時代に入っていくように思われる。また労働と消費の境界があいまいになっている。トフラーが言ったプロシューマーが見えてきた。

(5) リスク、最大製造業国、中国の排除が始まる

非民主国家中国の排斥底流で進行、だがバイデン政権は対中での経済的利益も追求する

2021年の最大のリスクは、中国関連であろう。情報統制により対Covid-19の初期対応を遅らせ世界的パンデミックを引き起こした原因を作ったこと、香港をはじめとした民主主義封殺と人権侵害、経済力を共産党の政治意図実現の手段としていること、等習近平氏の中国は、国際民主社会の枠からはみ出している。これをスターリン主義と呼ぶならば、世界は中国と共存できなくなる。

しかし他方で中国は、粗鋼生産シェア55%を筆頭にあらゆる財の世界最大生産基地である。米国の2倍の製造業市場を持つ世界最大の財需要国である。各国企業はその巨大な市場を無視しては生きていけない。この二律背反が、前者に傾けば、経済的ダメージが大きくなるリスクは無視できない。

バイデン氏の対中対応はハイブリッドで

バイデン氏は対中対応をハイブリッド=ダブルスタンダードで対処するのではないか。国防・安全保障の観点から対中制裁を強める、但し経済・企業利益の観点から対中関係を維持または太くする。米中対立は変わらないが、より秩序あるものになる可能性が大きい。前財務長官のヘンリー・ポールソン氏はWSJ中の論文で、「中国凌駕をするには経済力が大事、米国企業の利益を守らずして、ハイテク覇権争いに勝てず」と主張している。中国は海外企業、特に米国企業に特殊便益を与えることで、米政府の敵視政策に風穴を開けようと狙っている。ゴールドマンサックス、ブラックロックなどは中国での100%子会社設立の認可を得た。テスラも100%子会社設立という甘言に釣られて上海にギガファクトリーを建設し、中国でのEVサプライチェーンの強化と、中国からの自動車輸出計画に参画している。

日本企業はルールベースの根拠(国防上の理由による取引拒否の明確化)を求めつつ、米国の2倍の規模を持つ中国の製造業市場でのプレゼンスを維持拡大するべきである。今や各国産業の競争力は個別企業の努力を超えた、政府の優遇策に支えられる面が大きく、狡猾な対応が求められる。日本は地政学的観点からも、国際分業的観点からも、米国・中国にとって決定的に重要な国になった。日本はその有利なバーゲニングパワーを駆使するべきである。例えば、日本の毅然たる対応が韓国を窮地に陥れているが、それは日本の地政学上、国際分業上の立場が優位化しているからである。

(6) 日本の有利なポジション、日本株式が世界のベストパフォーマーになる可能性

上記4循環の上昇は日本株式に有利に働く

以上のような2021年の世界経済環境は、日本株にとっても大きな追い風となる。上述の4つの循環の波は、いずれも日本にプラスに作用しよう。

- 日本株は世界で最も景気感応度か高く世界的景気拡大の中でグローバル企業の企業業績好転が見込まれること、

- 菅政権の改革姿勢と財政出動が評価されること、特にアベノミクスの後半に経済失速を招いた緊縮財政路線(消費税増税とプライマリー財政赤字削減)が棚上げされ、73兆円補正予算に代表される大規模な財政拡大路線に転換していることは、外国人投資家を引き付けるだろう。MMTは本来日本に最も必要なことであったが、ようやく実現した。MMTは日銀の政策自由度を復活させる。

- デジタルネット化の主戦場になるとみられる、サイバー・フィジカル・インターフェースは多様な技術基盤を持つ日本に有利、

- 家父長的関係が残り、同調圧力が色濃く残っている日本の働き方、企業組織改革、はデジタルネット化で変革を余儀なくされる(日本の弱点が改革される)、等

グローバル投資家は日本株式の比重引き上げに着手した

昨年11月の急騰、12月末の急騰など、日本株式のパフォーマンスは欧米市場を凌駕している。また特に米国大統領選挙を前後して米国株式が大きく乱高下した中で、日本株式には押し目らしい押し目がなく、突出した安定性が続いている。日本株式を鉄火場にしていたボラティリティはCovid-19以降、先進国中で最も低くなった。日本株式を投機の素材として扱う裁定ポジションが大きく低下したままなのである(図表19参照)。またドル安が進行しているが、対日本円ではドルの下落はごく限定的、韓国、台湾と比し円高はマイルドである。そもそも日本株は割安、かつ企業の財務安定性が強固で、いつ見直し買いが入ってもおかしくない状況にあった。その超割安是正の株式バリュエーション革命が、covid-19後に展望される世界同時好況をきっかけとして、起き始めているのかもしれない。

2000年代3度目の急騰場面に

2000年代以降の3回目の上昇相場が始まっている可能性が濃厚である。2005年8月から始まった小泉郵政解散相場は、最初の5か月(2006年1月まで)で42%の上昇となった。2012年11月から始まったアベノミクス相場は、最初の6か月(2013年5月まで)で66%の上昇であった。今回が2000年以降3回目の大相場とすれば、菅政権成立時、2020年9月23,000円を起点として、30%上昇なら30,000円、40%なら32,200円、50%上昇なら34,500円が視野に入ってくる。