歴史的長期金利の急低下が示す需要不安

ここ一ヶ月の金利急低下により「ソブリン危機」なる情勢解釈の根底的誤りが明らかとなった。S&Pによる米国国債格付けの引き下げにもかかわらず、米国政府の借金コストである米国長期金利は1950年代以来の最低水準まで低下した。英国長期金利は1890年代以来の、つまり過去100年来最低の水準まで低下した。ドイツ長期金利もEU諸国の中で際立って低下し、先週は2010年9月の過去最低記録を更新した。日本の異常低金利は言うまでも無い。市場は主要先進国こぞっての需要不足とその原因である誤った政策に対して、悲鳴を上げているのである。

現在、米国、日本、ドイツ、イギリスは深刻な需要ギャップ(=需要不足)に直面している。他方民間部門では需要不足のため大幅な過剰貯蓄状態にある。この余剰の民間貯蓄を如何に需要創造と人々の生活水準の向上に繋げるかが現在の最大問題である。「過去過剰消費し過剰債務があるのだから、需要を我慢するべきだ」などという、宿命的悲観論者の議論は、全く問題解決にならない。然るにここ一ヶ月、世界主要国の政治家や規制当局、格付け機関などは、債務削減、金融機関の(過度の)リスクテイク回避に焦点を移し、多くの雑音を市場に与え続けた。サブプライム危機の2008年とは異なり、実体経済では何ら新たな問題が発生していないのに、金融市場は恐怖の悪循環から株価の暴落を引き起こしている。過去最低の長期金利低下、過去最高の円高、過去最高の金価格の上昇、クレジットリスクプレミアム上昇、ユーロLIBOR-OISスプレッド(ユーロ銀行間取引のリスクプレミアム)急上昇、欧州金融機関の機能不全のうわさ、などが市場を揺るがし、放置されれば欧州金融危機が世界に伝染、世界不況に逆戻りする懸念を引き起こしている。

また畳み掛けるリスク回避の投機ポジションは、米・独・日・英の国債だけでなく、金、円、スイスフランなどの通貨投機を強めている。これらの資金移動は、需要創造が起こらず、資金需要が存在しない対象に向けての資金の流れなのであるから、著しく経済破壊的なものであり、放置されれば経済は崩壊する悪質の病である。

大幅な需給ギャップは成長政策を求めている

現在の先進国における大幅な需給ギャップは、①グローバリゼーションとインターネットによる生産性革命が供給力を世界的に著しく高めていること、②需要サイドはリーマン危機以降心理の萎縮により圧縮されていること、③新規需要の創造が金融や政策の停滞により滞っていることに起因している。政治と金融は一にも二にも、需要創造にまい進する時である。成長のみが債務問題を解決できる。また生産性が高まっているのであるから成長する条件は十分に存在しているのである。

欧州ではドイツで潤沢に蓄積されている余剰貯蓄を国内消費に回すか、海外融資・財政支援に回しEU新興国を支えるかが必要だが、その解は未だ示されていない。最悪は、周辺国の財政破綻により欧州金融機関が倒産し欧州金融危機が勃発する。その際過剰供給力と金融機関の膨大な不良債権でドイツ経済は劇的に悪化するだろう。それを避けるためには、欧州財政統合を通してドイツによる南欧諸国に対する財政支援を公式化する他は無いのであるが、ドイツ国内においてその合意作りに時間がかかる。市場とのチキンレースが展開されていると考えられる。

米国では、①バーナンキFRB議長の主導により復活しつつあったanimal spiritsを持続させ、より長期支出(耐久財消費や企業の先行投資)を回復させること、②財政支援を延長拡大し、需要の底辺を支えること、③規制緩和、規制強化などを通して、クリーンエネルギーやインフラ投資など新規需要を促進すること、などが求められる。日本でも、積極的財政政策とデフレ脱却政策により、賃金上昇→内需拡大という成長促進政策が必要である。

然るに、

① ユーロにおいてはドイツ・フランスによる周辺国支援消極的→周辺国財政破綻へ→中核国の欧州大銀行経営危機→金融恐慌、とのシナリオが浮上、

② 金融規制強化(バーゼルⅢ、ドッド・フランク法)→リスク回避促進、欧州銀行困難へ

③ 米国債務上限問題とS&Pの格下げ、財政削減が景気を殺した1937年の悪夢想起、

④ 財政健全化へのエコノミストの大合唱

等が巻き起こりリスク回避姿勢が加速し、リスクプレミアム上昇、住宅債権市場価格再下落などが進行してきたのである。

今回は2008年とは異なる

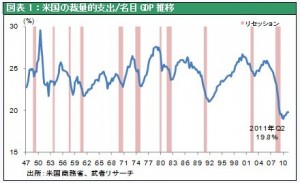

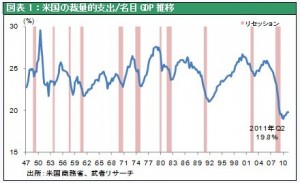

悲観論が強まっている背景には、2008年の危機は先延ばしされたに過ぎず、今それが露呈したとの解釈が、確信を持って語られていることがある。確かにそうした側面もあるが、より重要なのは2008年との実体経済面での相違点である。2008年金融危機の時点では実体経済に過剰(過剰消費、過剰債務、過剰資産価格・バブル)があり、故に過剰をそぎ落とす需要圧縮過程つまりリセッションは不可避であった。今は全く逆で、米国の裁量的(不要不急の支出=耐久財支出、住宅投資、設備投資)のGDPに対する比率は図表1に見るように、戦後最低水準にある。つまり、米国需要はかつて無く圧縮されているのである。と言うことは、万が一二番底(double dip recession)に陥ったとしても、実需のダウンサイドはわずかであり、むしろその後の鋭角回復をもたらす可能性が高いのではないだろうか。

今回は日本とも異なる

日本との比較も有意義である(図表2)。米国や欧州がバブル破裂→債務過剰→デフレへと陥った日本の足取りをたどるとの見方は誤りである可能性が強い。日本と同様の展開となれば、米国長期金利は更に低下するのであるから、今こそ株売り国債買いを推進するべきだ、と言う結論になるが、それはあまりにも極論であろう。民間には2%そこそこの国債を大幅に上回るリターンの金融資産が潤沢にある。今後10年間の投資リターンを国債投資により2%に固定するなどという判断は到底合理的とは言えない。

国債利回りが3%を下回りデフレ墜落の直前にあった1996年の日本と現在の米国との決定的相違は、株高を支える企業収益である。当時の日本企業は固定費が増加し続けるなどリストラが遅れ、(円高の定着もあって)企業収益悪化が進行した。また金融不良債権は実態すら明らかにはされていなかった。それに対し、米国では迅速なリストラと労働生産性の向上により、企業収益は過去ピークまでの鋭角回復を見せている。また金融機関の不良債権処理は完全に終了している。1996年の日本の長期金利は、経済全体のデフレ化と資本収益性悪化に連動したものだったのであるが、現在の米国の金利低下はそれとは正反対の資本収益性改善の下で起こっている。つまり、1996年の日本と異なり、合理性に基づいて株価が上昇できる環境にあるといえる。図表3を見ると、日米のデフレ陥落危機局面における企業の収益性(ROE)と金利の関係が著しく異なっていることが明らかであろう。米国では家計のデッドサービスコストカバレッジ(支払利息/可処分所得)は急低下し、住宅のaffordabilityはかつて無く高まっている。コンシューマー・住宅ローンは未だ減少しているがビジネスローンは増勢に転ずるなど、金融機能も着実に回復している。

世界経済成長軌道が損なわれない可能性

米国ではすでに連邦債務上限は引き上げられ、オバマ大統領は追加財政刺激策の考えを表明している。さらなる金融緩和もあり得る中で、これまでのような一方方向の非観悪循環は続きにくくなっている。欧州の政治家と市場のチキンレースの弊害さえ遮断できれば、米国経済着実回復の軌道が損なわれない可能性が強いのではないだろうか。

日本ソブリンファンドの創設を

過去最高の円高によりデフレの深化の危機にある日本がなすべきことは、世界成長にいかに貢献するかである。成長政策の徹底により国内でのデフレ遮断を図るとともに、円高対策としての資金還流をソブリンファンドで実行するべきである。世界有数の資本提供者である日本が世界成長に向けてリスクテイクをすること、外貨準備を米国債ではなく海外の高リスク、高リターン資産購入に回す姿勢を表明するべきである。それは世界成長を促進するものになるとともに、リスク回避に走る海外金融市場の中で日本のプレゼンスを高める。日本が円高メリットを資産活用によって追求する姿勢を強めれば、身勝手な国益追求本位の国際為替市場にあって、円高を強めすぎることが他国の国益を損なうことも見えてこよう。

欧州ではドイツで潤沢に蓄積されている余剰貯蓄を国内消費に回すか、海外融資・財政支援に回しEU新興国を支えるかが必要だが、その解は未だ示されていない。最悪は、周辺国の財政破綻により欧州金融機関が倒産し欧州金融危機が勃発する。その際過剰供給力と金融機関の膨大な不良債権でドイツ経済は劇的に悪化するだろう。それを避けるためには、欧州財政統合を通してドイツによる南欧諸国に対する財政支援を公式化する他は無いのであるが、ドイツ国内においてその合意作りに時間がかかる。市場とのチキンレースが展開されていると考えられる。

米国では、①バーナンキFRB議長の主導により復活しつつあったanimal spiritsを持続させ、より長期支出(耐久財消費や企業の先行投資)を回復させること、②財政支援を延長拡大し、需要の底辺を支えること、③規制緩和、規制強化などを通して、クリーンエネルギーやインフラ投資など新規需要を促進すること、などが求められる。日本でも、積極的財政政策とデフレ脱却政策により、賃金上昇→内需拡大という成長促進政策が必要である。

然るに、

① ユーロにおいてはドイツ・フランスによる周辺国支援消極的→周辺国財政破綻へ→中核国の欧州大銀行経営危機→金融恐慌、とのシナリオが浮上、

② 金融規制強化(バーゼルⅢ、ドッド・フランク法)→リスク回避促進、欧州銀行困難へ

③ 米国債務上限問題とS&Pの格下げ、財政削減が景気を殺した1937年の悪夢想起、

④ 財政健全化へのエコノミストの大合唱

等が巻き起こりリスク回避姿勢が加速し、リスクプレミアム上昇、住宅債権市場価格再下落などが進行してきたのである。

欧州ではドイツで潤沢に蓄積されている余剰貯蓄を国内消費に回すか、海外融資・財政支援に回しEU新興国を支えるかが必要だが、その解は未だ示されていない。最悪は、周辺国の財政破綻により欧州金融機関が倒産し欧州金融危機が勃発する。その際過剰供給力と金融機関の膨大な不良債権でドイツ経済は劇的に悪化するだろう。それを避けるためには、欧州財政統合を通してドイツによる南欧諸国に対する財政支援を公式化する他は無いのであるが、ドイツ国内においてその合意作りに時間がかかる。市場とのチキンレースが展開されていると考えられる。

米国では、①バーナンキFRB議長の主導により復活しつつあったanimal spiritsを持続させ、より長期支出(耐久財消費や企業の先行投資)を回復させること、②財政支援を延長拡大し、需要の底辺を支えること、③規制緩和、規制強化などを通して、クリーンエネルギーやインフラ投資など新規需要を促進すること、などが求められる。日本でも、積極的財政政策とデフレ脱却政策により、賃金上昇→内需拡大という成長促進政策が必要である。

然るに、

① ユーロにおいてはドイツ・フランスによる周辺国支援消極的→周辺国財政破綻へ→中核国の欧州大銀行経営危機→金融恐慌、とのシナリオが浮上、

② 金融規制強化(バーゼルⅢ、ドッド・フランク法)→リスク回避促進、欧州銀行困難へ

③ 米国債務上限問題とS&Pの格下げ、財政削減が景気を殺した1937年の悪夢想起、

④ 財政健全化へのエコノミストの大合唱

等が巻き起こりリスク回避姿勢が加速し、リスクプレミアム上昇、住宅債権市場価格再下落などが進行してきたのである。

国債利回りが3%を下回りデフレ墜落の直前にあった1996年の日本と現在の米国との決定的相違は、株高を支える企業収益である。当時の日本企業は固定費が増加し続けるなどリストラが遅れ、(円高の定着もあって)企業収益悪化が進行した。また金融不良債権は実態すら明らかにはされていなかった。それに対し、米国では迅速なリストラと労働生産性の向上により、企業収益は過去ピークまでの鋭角回復を見せている。また金融機関の不良債権処理は完全に終了している。1996年の日本の長期金利は、経済全体のデフレ化と資本収益性悪化に連動したものだったのであるが、現在の米国の金利低下はそれとは正反対の資本収益性改善の下で起こっている。つまり、1996年の日本と異なり、合理性に基づいて株価が上昇できる環境にあるといえる。図表3を見ると、日米のデフレ陥落危機局面における企業の収益性(ROE)と金利の関係が著しく異なっていることが明らかであろう。米国では家計のデッドサービスコストカバレッジ(支払利息/可処分所得)は急低下し、住宅のaffordabilityはかつて無く高まっている。コンシューマー・住宅ローンは未だ減少しているがビジネスローンは増勢に転ずるなど、金融機能も着実に回復している。

国債利回りが3%を下回りデフレ墜落の直前にあった1996年の日本と現在の米国との決定的相違は、株高を支える企業収益である。当時の日本企業は固定費が増加し続けるなどリストラが遅れ、(円高の定着もあって)企業収益悪化が進行した。また金融不良債権は実態すら明らかにはされていなかった。それに対し、米国では迅速なリストラと労働生産性の向上により、企業収益は過去ピークまでの鋭角回復を見せている。また金融機関の不良債権処理は完全に終了している。1996年の日本の長期金利は、経済全体のデフレ化と資本収益性悪化に連動したものだったのであるが、現在の米国の金利低下はそれとは正反対の資本収益性改善の下で起こっている。つまり、1996年の日本と異なり、合理性に基づいて株価が上昇できる環境にあるといえる。図表3を見ると、日米のデフレ陥落危機局面における企業の収益性(ROE)と金利の関係が著しく異なっていることが明らかであろう。米国では家計のデッドサービスコストカバレッジ(支払利息/可処分所得)は急低下し、住宅のaffordabilityはかつて無く高まっている。コンシューマー・住宅ローンは未だ減少しているがビジネスローンは増勢に転ずるなど、金融機能も着実に回復している。