株式市場ルールが変わった、リスクオン・オフから長期価値投資へ

雇用、耐久財受注など米国景気指標の回復、NYダウのリーマン・ショック後の高値更新などにより、リーマン・ショック以降の株式上昇トレンドの継続が確認されつつある。とうとう潤沢な余剰資金が株式投資に押し出されてきた感が強い。株式市場のゲームのルールが変わりつつあることが、語られ始めている。バリュー株のパフォーマンスが良いこと、出来高が低迷していること、ボラテリティーが著しく低下していること等である。これらは乱高下を誘導しそれに乗り、短期のリターンを追求する投機家が消えたことを物語る。とすれば、新たなルールはリスクオン・オフの循環ではない、長期トレンドの始まりかもしれない。ここ数年、株式の割安さに注目したバリュー投資手法は、短期の乱高下の波に乗れず困難な状況にあったが、局面は変化した。

無視できなくなった空前の利ザヤ、2%の長期金利vs.6%の利回り

(配当+バイバック)

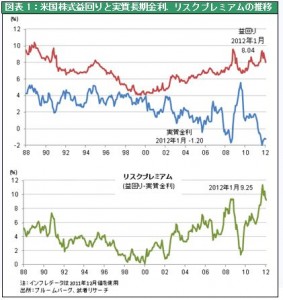

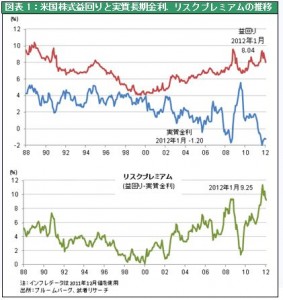

根源には空前の企業収益と空前の低金利の結果、空前に拡大した利ザヤ(リスクプレミアム)がある。図表1に見る、著しいリスクプレミアム(=割安さ)は、投資家が劇的な景気悪化を想定しているという経済困難の反映と取れないことはない。いくら目先の利回りが魅力的でも、大不況で企業収益は吹き飛ぶと恐れているのかもしれない。しかしそれにしてもモノには限度がある。企業は株価に対して2%の現金配当を支払っているが、加えて株価に対して年率4%の自社株買いをしている。合計、株価に対して年率6%の現金還元を、企業は投資家に対して行っているのである。他方10年国債の実質金利はマイナスとなっている。図表2に米国の株式現金利回り(=配当総額+自社株買い)/株式時価総額を示す。この配当+自社株買い利回りはリーマン・ショック前のブーム時を除けば史上空前であり、かつ名目国債金利の3倍というスケールである。米国では株主になれば企業からの現金還元だけで6%のリターンがあるのに、国債を所有すれば、実質リターンはマイナスという極端なギャップが存在している。FRBがこのギャップを埋めようと努力している時に、貯蓄者が泰然としていられないのは当然だろう。

この企業利益の株式を通した配分は、資産効果、配当収入等を通して家計所得を潤し、消費回復を推進する。米国の家計所得に占める金利・配当・賃貸料等の資産所得は著しく得大きい。2011年4Qの家計労働所得(福利厚生を除く純賃金)は6.7兆ドル、それに対して資産所得(金利・配当・賃貸料)は2.2兆ドルとなっている。この米国の潤沢な資産所得は企業収益回復⇒株高や配当増加による家計所得上昇⇒消費増加、というチャンネルの有効性を示唆する。ちなみに日本の家計所得に占める資産所得は4%と極端に低く、日本では企業収益が消費に結びつくチャンネルは著しく弱い。

説得力失う超金融緩和批判

この株高の推進力が中央銀行の超金融緩和にあることは明らかである。リーマン・ショック以降のFRB、そしてギリシャ・ショックが起こったここ1~2年のECBのバランスシートの急膨張は顕著である。物価と雇用の2つの目標を掲げているバーナンキFRB議長は、あからさまに人々のリスクテイクの後押しをしている。ECBも危機深化に対応して壮大な量的金融緩和に踏み切った。もちろんゼロ金利と超金融緩和に対する批判は根強い。しかし、株価回復の前に批判は説得力を失っている。

好業績=株式投資に思い至らぬグロス氏

奇しくも二つのゼロ金利批判が一昨日の米英二紙に掲載された。債券ファンドPIMCOの創始者であるビル・グロス氏は英ファイナンシャルタイムズ紙(2012年2月7日付)の論説で、「ゼロ金利は経済回復を損なう」と主張する。「通常の長短金利差の下で、貸し手は融資活動を行う。しかし金融引き締めで長短金利差がなくなっても(フラット・イールドカーブ)その後の金利低下がキャピタルゲインをもたらすと期待されるので、クレジット市場は機能する。」「ところが日本のように全ての金利がゼロに近づけば、イールド差の著しい縮小によって銀行は長期貸しの動機を失う。また銀行やPIMCOのような投資家は、ほとんどキャピタルゲインを望めない長期国債投資に対する動機も失う。・・・そうした世界では、日本の失われた20年のように市場のダイナミズムが完全に失われる。」というのが骨子である。確かに、ゼロベースの金利の世界では同クラス債券内での長短裁定の機会は失われる。しかし、企業収益が堅調な現状では株式リスクプレミアムを著しく拡大させ、国債の外にむしろ大きな投資機会をもたらす。グロス氏は株式や低格付けクレジット資産にウィングを広げることで、十分に事業機会が得られるはずである。それはリスクプレミアムの引き下げによる株高を景気回復経路上に想定しているFRBの政策に対しては、全く批判にならない。

株高を正当化するシュワブ氏の楽観経済観測

他方、チャールズ・シュワブ氏はウォールストリート・ジャーナル紙の「FRBは不安心理をあおっている」(2012年2月7日付)との論説で、やはりゼロ金利を批判している。「ゼロ金利という緊急政策を継続することで将来不安を高めている。確かにFRBの緊急政策は危機の時には適切であったが、すでに経済は立ち直り、その必要はなくなった。今は市場に任せるべきだ。」というものである。シュワブ氏は楽観論に立ったゼロ金利批判である。それは正しいかもしれないが100%確かではない。それならばより回復が確かとなるまで政策の後押しをする方が安全である。仮にFRBが想定するより早く雇用が回復し緊急政策を止めることとなれば、その時こそ大きな自信がもたらされ景気回復の追い風となる。このようにゼロ金利批判は説得力がなくなっている。

日本の失われた20年とは全く異なる

グロス説など悲観派は日本との共通点を強調しすぎる。第一に米国の空前の企業収益はデフレに陥る直前の日本企業の収益低迷と決定的に違う。その背景にはグローバリゼーション、インターネット革命に裏打ちされた生産性の顕著な向上がある。第二にデフレ回避に対する中央銀行の覚悟が決定的に異なる。日本の中央銀行は自らバブルつぶしを政策のターゲットとし、金融緩和はデフレに遅行し高実質金利がデフレ定着と円高をもたらした。米国は金融緩和が先行しマイナスの実質金利を続けている。またリスクプレミアムの引き下げにより資産価格を押し上げる金融政策をとっているが、それはすでにリストラを完了している企業の株式価値を高めるものとなっている。実質賃金の上昇、実質金利のマイナス定着など、米国が日本型のデフレ陥落を回避するのはほぼ確実である。

悲観から急改善する日本投資環境

欧州情勢改善、米国での株式ラリー本格化、となればリスク回避と連動して買われた円のピークアウトの可能性が高まる。奇しくもギリシャ危機の連想と財務省の世論誘導に影響されたと見られる日本国債暴落説の蔓延、31年ぶりの貿易赤字転落、日本の労働人口急減予想など円売り条件も強まっている。経常黒字が10兆円を割り込んだのに対し、対外直接投資の急増、欧州危機に際しての日本の金融機関による資産取得などそれぞれ10兆円に迫る新規資金流出もあり、円の需給は大きく変化している。

円高デフレを容認するかのような政策からの逆風はあるものの、グローバルな順風が、独り負けであった日本株式の水準訂正を推し進める可能性が強い。

この企業利益の株式を通した配分は、資産効果、配当収入等を通して家計所得を潤し、消費回復を推進する。米国の家計所得に占める金利・配当・賃貸料等の資産所得は著しく得大きい。2011年4Qの家計労働所得(福利厚生を除く純賃金)は6.7兆ドル、それに対して資産所得(金利・配当・賃貸料)は2.2兆ドルとなっている。この米国の潤沢な資産所得は企業収益回復⇒株高や配当増加による家計所得上昇⇒消費増加、というチャンネルの有効性を示唆する。ちなみに日本の家計所得に占める資産所得は4%と極端に低く、日本では企業収益が消費に結びつくチャンネルは著しく弱い。

この企業利益の株式を通した配分は、資産効果、配当収入等を通して家計所得を潤し、消費回復を推進する。米国の家計所得に占める金利・配当・賃貸料等の資産所得は著しく得大きい。2011年4Qの家計労働所得(福利厚生を除く純賃金)は6.7兆ドル、それに対して資産所得(金利・配当・賃貸料)は2.2兆ドルとなっている。この米国の潤沢な資産所得は企業収益回復⇒株高や配当増加による家計所得上昇⇒消費増加、というチャンネルの有効性を示唆する。ちなみに日本の家計所得に占める資産所得は4%と極端に低く、日本では企業収益が消費に結びつくチャンネルは著しく弱い。