3月20日から発足する黒田総裁率いる日銀新体制は、悲観の呪縛を解き放つだろう。日銀の量的緩和の新機軸、国債やリスク資産の大量購入が市場にポジティブサプライズを与え続けるに違いない。先ず既に低水準にある長期金利が現在の0.6%台から0.4%台程度まで低下するだろう。長期金利の低下は日本株と不動産の割安さを一段と際立たせる。

今後、日本株式はリーマン・ショック後の安値から2倍となり史上最高値を更新している米国を急追することになるだろう。ここ一年以内に日本株式の異常割安が是正される。現在1.3倍のPBRが世界平均の1.9倍まで上昇すると考えれば、日経平均株価は18,000~20,000円を目指すことになる。同様に、世界で最も割安であった不動産価格も大きく回復するだろう。それは控えめに見積もっても今後数年間で、年間GDPと同規模の500兆円以上の資産効果(株と不動産のキャピタルゲイン)を日本にもたらすだろう。

高値恐怖を捨てよ

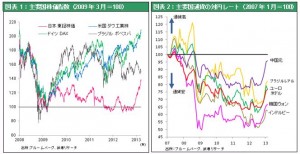

急激な市場の好転に戸惑いが高まっている。株価は11月14日以降4カ月で40%、ドル円レートも78円から96円まで2割以上の円安になった。きっかけはアベノミクス、まるで魔法にかかったような市場の変化である。週刊誌は毎週株価記事を満載している。これはアベノミクスの呪文だ、バブルが始まったと言いつのる人も出始めた。早速アベノミクスの効能が切れた後の禁断症状を心配する議論が交わされている。まして、この急騰後の過熱した場面での株式投資は、投資家に高値恐怖をもたらしている。

戸惑うのも無理はない、日本国内で楽観論が全く見当たらなくなり、投資家は株式を売りつくし、現金と債券をたんまり仕込んで久しい。書店に山積みされる書籍は、反成長の経済学ばかり。例えば朝日新聞は「制御不能のマネーリフレへの期待は共同幻想にすぎぬ、貨幣だけに頼るな」(3月13日朝日新聞 内山節立教大学教授インタビュー)などとキャンペーンを張ってきた。そうした中で突如として巻き起こった株高と濡れ手に泡に見える値上がり益に、人々の違和感が強まっているのである。

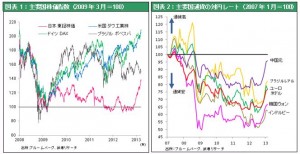

図表1:主要国株価指数(2009年3月=100)

図表2:主要国通貨の対円レート(2007年1月=100)

米国で証明された新機軸QE(量的金融緩和)の威力

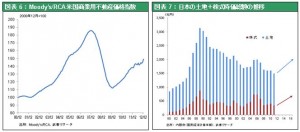

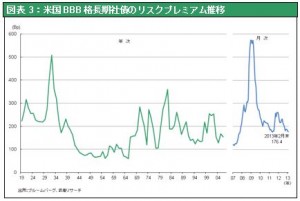

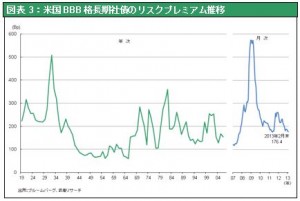

だが、呪縛にかかっていたのはこれまでの悲観論、宿命論の方ではないか。2009年以降のリーマン・ショックによる国際金融危機からの回復過程で着実にパニック心理が沈静化し、米国や欧州では正常状態に戻ったのに、日本だけはパニック心理を引きずってきた。いやパニック状態をむしろ正常とする心理が広く蔓延し、定着した。欧米では危機という異常事態からの回復を目指した政策が展開された。量的金融緩和という前例のない金融緩和政策により失われたアニマルスピリットが復元し、市場でのリスクテイク意欲が完全に復活した。リーマン・ショック直後には大恐慌時以上に上昇した社債のリスクプレミアム(市場が織り込む倒産確率)は元に戻り(図表3参照)、株価は2009年3月のボトムから2倍に上昇、米国のダウ工業株指数は史上最高値を更新した。他方、日本株式はアベノミクスが登場する4か月前までリーマン・ショック後の安値に低迷し、不動産も下落基調が続いた。

図表3:米国BBB格長期社債のリスクプレミアム推移

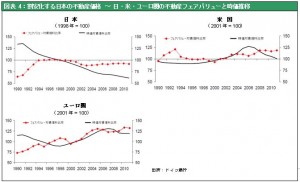

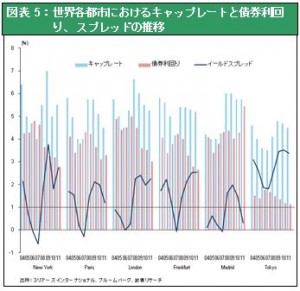

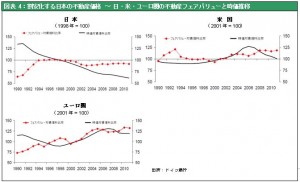

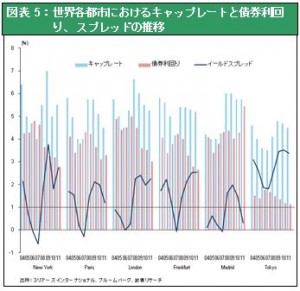

図表4は日米ユーロ圏三極の不動産のフェアバリュー(妥当価格)と時価の推移を対賃料比で見たものである。米国とユーロ圏ではリーマン・ショック直後を除いてほぼ両者は連動しているのに対して、日本は過去20年間フェアバリュー(妥当価格)はほぼ横ばいであるのに対し、時価が一貫して低下し、両者の乖離が大きく広がっていたことが明瞭である。この結果、日本(東京)の不動産価格は世界主要国の中で最も割安になっている。図表5は世界主要都市不動産のキャップレート(期待リターン)と債券利回りの格差、イールドスプレッドを比較したものである。このイールドスプレッドはいわばリスクプレミアムといえるが、東京が世界最高であることがわがかる。株式だけでなく日本の不動産も世界一割安状態に放置されてきた、と言える。

図表4:割安化する日本の不動産価格 ~ 日・米・ユーロ圏の不動産フェアバリューと時価推移

図表5:世界各都市におけるキャップレートと債券利回り、スプレッドの推移

「日本先頭論」ではなく「日本後追い」だ

この株価、不動産価格の極端な乖離、日本株価の独り負けに対して、それを正当化する議論が日本では圧倒的に優勢であった。それは一言でいえば、日本先頭論のパーセプションと言える。「バブルが破裂し、不況に陥り、デフレと長期経済停滞がそれに続く」という、1990年以降日本が辿った道を欧米が後追いしているとする議論である。リーマン・ショック後の世界金融危機にあたっては、バブル崩壊とデフレ先進国の日本が米国や欧州にアドバイスできるとする見方が広がり、実際日銀はそうしたアドバイスを実施してきた。バブル崩壊後デフレに陥った日本に対して、バーナンキ氏やクルーグマン氏など欧米の経済学者たちが「消極的な金融緩和に原因がある」との批判を繰り広げてきたが、「結局そちらもバブル崩壊と金融危機に陥ったではないか、日本の道を後追いしているではないか」と溜飲を下げた論者も多かったようだ。去りゆく日銀白川総裁もまさにそのようなスタンスであったように見える。

日本先頭論に立てば、財政赤字の積み上げや異常な金融緩和に支えられた米、欧の経済と株価は不健全であり持続性がない。いずれ息切れし、再度リセッション、更には金融危機が舞い戻り、株価や不動産価格が下落するに違いない、との見方となる。危機心理が常態化し株式低迷の日本の現実こそが、本筋であり、欧米は後追いして来るのだ、というのである。

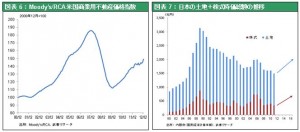

しかし、米国では株式が史上最高値を更新、不動産価格も着実に回復しつつあり(図表6参照)、住宅価格は明確に底入れした。シェールガス革命、ITネット革命の一段の進展、住宅・自動車需要の本格回復など、長期成長の輪郭が見え始めた。リーマン・ショック後の危機にあってもデフレ陥落は回避され、今や日本の軌跡を米国が辿るなどという議論は、大きく説得力を失っている。むしろバーナンキFRB議長率いる金融政策の新機軸、量的金融緩和の成功を否定することができなくなっている。

アベノミクス批判は、米国や欧州で実施されている量的金融緩和政策は必ず失敗する故、同様の政策を日本が踏襲するべきではない、という見解に帰結する。全ての批判者が挙げる根拠(金利急上昇、インフレの高進、モラルハザードと投機の高まり等)は、量的金融緩和は失敗するとする前提の下での議論である。健全な成長が復元されれば、生産性の高まりによってインフレ抑制下の利益増加が可能となり、金利急騰、インフレ高進、資産のバブル化は起きるべくもない。

現在の株高はバブルだ、呪文にかかっているなどとする主張者は、ご本人が宿命的悲観の呪縛に捕らわれていることを告白しているようなものであろう。

日銀の新機軸QEを起点とする資産価格上昇好循環はまだ緒に就いたばかり

3月20日から発足する黒田総裁率いる日銀新体制は、悲観の呪縛を砕くだろう。日銀の量的緩和の新機軸、国債やリスク資産の大量購入は市場にポジティブサプライズを与え続けるに違いない。先ず既に低水準にある長期金利が現在の0.6%台から0.4%台程度まで低下するだろう。長期金利の低下は日本株と不動産の割安さを一段と際立たせる。

今後、日本株式はリーマン・ショック後の安値から2倍となり史上最高値を更新している米国を急追することになるだろう。ここ一年以内に日本株式の異常割安が是正される。現在1.3倍のPBRが世界平均の1.9倍まで上昇すると考えれば、日経平均株価は18,000~20,000円を目指すことになる。同様に、世界で最も割安であった不動産価格も大きく回復するだろう。それは控えめに見積もっても今後数年間で、年間GDPと同規模の500兆円以上の資産効果(株と不動産のキャピタルゲイン)を日本にもたらすだろう。

キャピタルゲインは時価会計ベースで見た企業・銀行・投資家の資本を直ちに増価させ、リスク許容度を飛躍的に高める。また国際会計基準や減損会計など企業の財務制約を一気に取り払い、それ自体が更なるリスク投資を鼓舞するものとなる。資産価格上昇を起点とする好循環の威力は、バブル崩壊やリーマン・ショックの破壊力が著しかったと同様に、顕著なものとなろう。黒田日銀新体制の使命であるデフレ脱却はそうしたムード大転換を伴って初めて可能となる。

今からでも遅くはない、投資家は「宿命的悲観」の呪縛にとらわれていたことを自覚し、「長期繁栄」の可能性を想起するべきである。

図表4は日米ユーロ圏三極の不動産のフェアバリュー(妥当価格)と時価の推移を対賃料比で見たものである。米国とユーロ圏ではリーマン・ショック直後を除いてほぼ両者は連動しているのに対して、日本は過去20年間フェアバリュー(妥当価格)はほぼ横ばいであるのに対し、時価が一貫して低下し、両者の乖離が大きく広がっていたことが明瞭である。この結果、日本(東京)の不動産価格は世界主要国の中で最も割安になっている。図表5は世界主要都市不動産のキャップレート(期待リターン)と債券利回りの格差、イールドスプレッドを比較したものである。このイールドスプレッドはいわばリスクプレミアムといえるが、東京が世界最高であることがわがかる。株式だけでなく日本の不動産も世界一割安状態に放置されてきた、と言える。

図表4:割安化する日本の不動産価格 ~ 日・米・ユーロ圏の不動産フェアバリューと時価推移

図表5:世界各都市におけるキャップレートと債券利回り、スプレッドの推移

図表4は日米ユーロ圏三極の不動産のフェアバリュー(妥当価格)と時価の推移を対賃料比で見たものである。米国とユーロ圏ではリーマン・ショック直後を除いてほぼ両者は連動しているのに対して、日本は過去20年間フェアバリュー(妥当価格)はほぼ横ばいであるのに対し、時価が一貫して低下し、両者の乖離が大きく広がっていたことが明瞭である。この結果、日本(東京)の不動産価格は世界主要国の中で最も割安になっている。図表5は世界主要都市不動産のキャップレート(期待リターン)と債券利回りの格差、イールドスプレッドを比較したものである。このイールドスプレッドはいわばリスクプレミアムといえるが、東京が世界最高であることがわがかる。株式だけでなく日本の不動産も世界一割安状態に放置されてきた、と言える。

図表4:割安化する日本の不動産価格 ~ 日・米・ユーロ圏の不動産フェアバリューと時価推移

図表5:世界各都市におけるキャップレートと債券利回り、スプレッドの推移