【日 時】 2013円5月12日(日)13:25~ (13:00 受付開始)

【場 所】 東京国立博物館 平成館:大講堂 〒110-8712 東京都台東区上野公園13-9

【定 員】 400席

【参加費】 無 料

※当日会場にて義援金(1口3,000円)をお願い致します。

義援金は主催者を通じて全額「東日本大震災こども未来基金」に寄付いたします。

↓ 詳細・お申込みはコチラ ↓

http://money.minkabu.jp/seminar20130512

【講演内容】

講演Ⅰ部 武者 陵司 「新しい日本の夜明けが始まった」

講演Ⅱ部 鈴木 行生 「日本企業の成長戦略に求められるもの」

講演Ⅲ部 井上 哲男 「ニッポン・ヂカラ!の企業達」

----------------------------------------------------------------------------

金急落は「インフレ到来論」「ブラックスワン論」の破綻を示唆

金価格が急落している。現代資本主義100年の歴史の中で3度目の金ブームは終わった公算が強い。どのレベルの金価格が妥当なのか、相場感が失われている。金のコスト、金の需給等、通常の財の価格分析手法が役に立たない。それも当然である。金価格の長期変動は、①経済危機のぼっ発と深化、回復というファンダメンタルズ、②危機に対応した新通貨レジームの登場と定着、という2要因の相克によって決定されてきたからである。そして、①、②を歴史的に検証していくと、金価格下落は、経済繁栄と長期株高の予兆という結論に至る。

今回の金価格急落は二つの悲観論の論理破綻を示唆していると考えられる。第一の破綻は「インフレ到来論」である。金価格下落が、中国経済の急減速、資源価格の低下とともに起こり、長期金利の低下とも連動している事で、インフレ到来を予測する議論は説得力を失った。そしてそうした投資ポジションを取ってきた投資家(例えばジョン・ポールソン)に多大な損失をもたらしている。

第二の悲観論は、あらゆる事象を悲観的将来に結びつけたがる「ブラックスワン論」で、論者(PIMCOのモハメド・エラリアン氏等)は、金価格の下落こそ、デフレ懸念の進行、経済困難の深刻化という主張を正当化する証拠と見ているようである。それに対して、かねてより悲観論の論理矛盾を指摘してきた筆者は、金価格の下落こそ通貨の信認の高まりであり、「インフレ到来論」のみならず「ブラックスワン論」という悲観論にとっても誤りである証拠と主張したい。「マネー量の増大とマネー信認の高まり」により、株価上昇の必要十分条件が整ったとは考える方が説得力がある。リスクテイカーにとって、鬼に金棒の環境が整ったと言える。

金、通貨レジーム、株価、実体経済の明白な因果関連

金価格の歴史を検証すると以下の3点の仮説(因果関連=法則性)が成り立つと考える。

① 金価格は金融経済危機の下で新通貨レジームが登場し、通貨供給量(期待)が高まった時に上昇してきた。今回もQEを催促する形で金価格の急騰が続いた。

② 金価格の上昇は通貨供給によって増大した購買力が、一時的に金に滞留したことによって起こった。しかし、新通貨レジームの信頼が高まり将来展望が明るくなると、金に滞留していた購買力は先ず高リスク金融資産に、次いで投資・消費へと移転し、金価格は急落過程に入る。つまり金価格下落は、持続成長軌道が確立されつつあることの傍証と言える。

③ 株価は危機が深化し新金融レジームが定着するまで不振(暴落と停滞)が続いてきた。つまり金価格上昇している間は株価は低迷していた。しかし新金融レジームが機能するようになると購買力の金から株への移転が起こり、長期株高が開始された。

注目されるべき今年と1982年との類似性

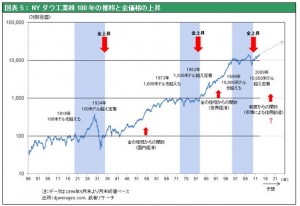

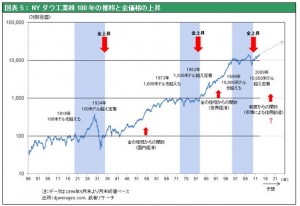

以上3点において、1982年と2013年との類似性が指摘される。①2年前ピークアウトした金価格が急落を開始、②株価が長期低迷の後史上最高値を更新、③物価下落と長期金利の低下、である。1982年はまさにNYダウ工業株が1000ドル台から1万ドルへと上昇する入口にあった。今回もそうなるであろうか、確かではないが可能性は十分にあると言える。

歴史分析の詳細を以下の、2011年10月11日発行のストラテジーブレティン56号「通貨制度の転換期に起きる金価格の上昇は何を意味するか」でご覧いただきたい。(なお、文章は56号そのままであるが、グラフは直近時までアップデイトしている)

2011年10月11日発行 ストラテジーブレティン(56号)再掲

債務史観vs 生産性史観 その③

通貨制度の転換期に起きる金価格の上昇、金価格の上昇は何を意味するか

債務史観vs. 生産性史観シリーズ第三弾として、歴史的急騰を遂げている金価格を検証してみる。確かに金は経済困難とそれへの対症療法としての金融緩和=マネー供給の結果として、値上がりしてきた。しかしだからと言って金の価格上昇が経済頽廃の兆しとの通念は、誤りである。むしろ過去、金価格の上昇は経済と株価上昇の前兆であった可能性がある。

金上昇、通貨レジームの変換、長期株高

金融波乱と連動して金価格が上昇してきた。2007年以降金の急騰局面が続いているが、これは100年の近代資本主義史上三度目の金急騰である。第一回目の金価格の上昇は1934年米国で金本位制が放棄され管理通貨制度に移行した時で、1オンス20ドルであった金価格は35ドル/オンスとなった。第二回目の金価格上昇は1970年代後末から1980年までで金価格は1オンス850ドルまで急騰した。この過去二回の金価格上昇は通貨制度の転換期に当たっていた。1934年の金価格上昇は金本位制の崩壊によって実現したものであった。1980年の金急騰は1971年のニクソンショックによるドル金交換の停止(それまで続いていた国際間取引における金本位制の崩壊)と、ペーパードル本位制の確立の過程で起こった。つまり過去二回の金価格の上昇は、大きな通貨レジームの歴史的転換に際して起きたものと言える。また図表5に見るように、金価格の上昇は長期株価上昇の起点で起きていたと言う一致もある。金価格上昇=新通貨レジームの確立=長期株高の開始、という因果関連が成り立っているとすれば、今回の金価格急騰の先には通貨制度の大きな変革が待っているのだろうか。また株価の長期上昇の可能性が出てきたと言えるのだろうか。

なぜ金が値上がりするのか、マネーの供給増による

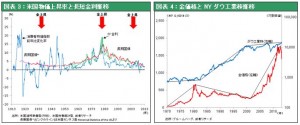

金価格上昇のメカニズムは一様ではないが、マネー供給との強い関連性がうかがえる。図表1は米国のベースマネー残高を名目GDPで除したものであるが、この比率は過去100年間で1930年代前半および2009年~現在と二回急上昇しており、金価格の上昇と軌を一にしている事が明瞭である。1980年の金価格上昇に於いてはそうしたベースマネー/GDP比率の上昇は起きていないが、1980年時点での金上昇の背景にも信用の増加があったことが伺える。図表2は米国の実質負債成長率(国内非金融部門)を示したものだが、1980年代前半に実質負債が空前の急上昇を見せた事が明らかである。図表3に見るように1970年代末の米国では物価急上昇と名目GDP急膨張が続いており、それに連動してマネーストックが積みあがっていた。しかし1980年代初頭に物価上昇率の急下降が起こり、信用の増加と資本の余剰が顕著になったのである。物価上昇率の急低下により名目GDPの成長率は大きく低下したのに、マネーや信用創造の伸び率は直ちには収縮しなかった。この結果インフレの急低下によりマネーが相対的に余剰になったと言える。

図表1:米国ベースマネー残高/名目GDP推移

図表2:米国の実質負債(非金融部門)成長率推移

金価格上昇は購買力のプール、その後の繁栄・株高の起点に

それではなぜ金価格の上昇が、その後の経済拡大と株価上昇の起点となったのだろうか。私が最も説得的だと思われる仮説は、「金価格上昇=購買力のプール」説である。金需要には工業用や装飾用もあるが、中心は投機需要つまりポートフォリオ投資の一環としての需要と考えられる。特に金の需要変動や価格変化という観点では工業用や装飾用需要は安定的であるので、投機的要素の影響が決定的である。そしてポートフォリオ投資という観点から、金需要は他の投資対象の魅力が失われた時に需要が高まってきた。1980年前後では、インフレによる通貨減価、金利上昇による証券価格の下落の際の避難先であった。2007年以降は情勢の不透明性が金選好の原因となった。原油など資源インフレ、金融危機の深化に伴う金融資産と不動産価格の暴落懸念、ドル紙幣に対する信認低下の懸念等リスクが山積し、ヘッジの必要性が高まった。特に2005年頃より急速に普及し巨大化したETF(GLD)によって、金によるリスクヘッジ機能は一段と強められてきた。

このように金は過剰購買力を貯めておくプールと言え、金価格の上昇とは過剰信用=購買力が蓄積している状態と言えるのではないだろうか。従って金に蓄積された購買力が金価格の下落によって放出される時(=不透明性が解消し金によるリスクヘッジが低下する時)、経済は成長し株価は大きく上昇すると一般化できるのではないか。1980年はインフレ見合いの流動性供給→インフレの沈静化によりマネー過剰=経済拡大・株高に結びついた。1930年代および現在は金融体制の目詰まりがマネー流通速度の急低下をもたらし、対症療法としてベースマネーストック(残高)の急膨張を余儀なくされている。今後国際金融体制の再構築により流通速度が回復していけば、マネー過剰がやはり経済拡大と株高をもたらす可能性があるのではないだろうか。その場合金価格は下落する。

・今や金ETF(GLD)は650億ドルの規模と民間では世界最大の金保有者となっている。

金価格とインフレ

金価格はインフレとの連動性が指摘される。事実、1970年代、1973年、1979年の二度の石油ショックをはさんで米国物価は騰勢を強め金は石油や銀などの商品価格とともに上昇し、物価の沈静化とともに急落した。しかし1930年代および今日における金価格の上昇は逆である。金融危機がぼっ発しデフレの危機が高まり、長期金利が低下している局面で金価格が上昇している。金価格と物価に明確な因果関連はないと見るべきであろう。

金価格とドル信認は無関係、ドル相場は需給で動く

金の上昇をドル不安と性急に結論づける見方もある。確かにそうした側面があることは否定できない。しかしリーマンショック時もギリシャ・欧州通貨不安の現在も、流動性の危機が高まると逆にドルが強くなり金は売られている。有事の金ならぬ有事のドルこそ健在であり、投資家が好む流動性のラストリゾートはドル紙幣であることが奇しくも証明された形となった。金は発行体の無い通貨であるので破綻リスクなし(=ソブリンリスクなし)と指摘される場合がある。しかし、金は今や通貨ではなく投資家は1980年代の暴落も経験している。「金は破たんリスクのない通貨」という見方は、人々がドル廃貨、金本位復権という期待(=幻想)にとらわれている下でのみ成り立つ議論と言える。

米国ドルのベースマネー供給が著増した時に需給要因からドル相場が下落する場面は見られた。しかしそれがドル不安かと言えば事情は逆である。むしろ危機進行の下では、①最後の支払い手段(currency of last resort)としてドル選好の高まり、②ドル金利の低下、が起こっているのである。金上昇とドルに対する信認は全く無関係と言って良いのではないか。

図表3:米国物価上昇率と長短金利推移

図表4:金価格とNYダウ工業株推移

金の値上がりは吉兆である可能性

このように見てくると、今日までの金価格の値上がりの原因は通説的理解であるインフレでもドル不安でもなく、単純に米国のマネー供給増大化に連動したに過ぎない、と言える。このマネー供給の増加がその後に何をもたらすかは、簡単には結論は下せない。ただ過去の経験則は、金価格上昇=マネー供給増加はその後の信用創造と経済繁栄、長期株高に帰結したと言える。そうした中でマネー供給の新たなメカニズムの萌芽がみられるのかもしれない。私の直感でいえば、それは市場中心のマネー創造「市場本位制」のようなものになるのではないか。あるいはドルがより透明かつ効率的な通貨市場に立脚することとなり、新たな「ドル本位制」の強化をもたらすのではないだろうか。①金本位制下の下での金を裏付けとした通貨供給、②管理通貨制の下での国債(ソブリン債)を裏付けとした通貨供給、に続き、③キャッシュフロー資産を裏付けとする通貨供給、である。量的金融緩和QEはそうした通貨新時代の萌芽と見ることはできないだろうか。

図表5: NYダウ工業株100年の推移と金価格の上昇

【日 時】 2013円5月12日(日)13:25~ (13:00 受付開始)

【場 所】 東京国立博物館 平成館:大講堂 〒110-8712 東京都台東区上野公園13-9

【定 員】 400席

【参加費】 無 料

※当日会場にて義援金(1口3,000円)をお願い致します。

義援金は主催者を通じて全額「東日本大震災こども未来基金」に寄付いたします。

↓ 詳細・お申込みはコチラ ↓

http://money.minkabu.jp/seminar20130512

【講演内容】

講演Ⅰ部 武者 陵司 「新しい日本の夜明けが始まった」

講演Ⅱ部 鈴木 行生 「日本企業の成長戦略に求められるもの」

講演Ⅲ部 井上 哲男 「ニッポン・ヂカラ!の企業達」

----------------------------------------------------------------------------

【日 時】 2013円5月12日(日)13:25~ (13:00 受付開始)

【場 所】 東京国立博物館 平成館:大講堂 〒110-8712 東京都台東区上野公園13-9

【定 員】 400席

【参加費】 無 料

※当日会場にて義援金(1口3,000円)をお願い致します。

義援金は主催者を通じて全額「東日本大震災こども未来基金」に寄付いたします。

↓ 詳細・お申込みはコチラ ↓

http://money.minkabu.jp/seminar20130512

【講演内容】

講演Ⅰ部 武者 陵司 「新しい日本の夜明けが始まった」

講演Ⅱ部 鈴木 行生 「日本企業の成長戦略に求められるもの」

講演Ⅲ部 井上 哲男 「ニッポン・ヂカラ!の企業達」

----------------------------------------------------------------------------