2017年09月19日

ストラテジーブレティン 第186号

相場転換、バスに乗り遅れるな

~日本株安と円高をもたらした日本人の悲観は大修正される場面に

(1) 相場転換点到来

急展開した世界金融市場、リスクオン気運一段と

9月15日(金曜日)早朝、北朝鮮ミサイル発射直後に日経平均先物が急落したが、それを踏み台に、株価は急反発、日経平均は15日の終値でほぼ一か月ぶりに19,900円台を回復、配当権利落ちを戻した日経平均先物相場は20,000円を回復した。

同時にドル円相場にも大転換の兆しが表れた。8月29日 弾道ミサイル発射、9月3日 北核実験実施直後の9月8日に円は急騰し107円台をつけたが、それもダメ押しの高値であった可能性が濃厚である。米国株式は三指数そろって先週も史上最高値を更新した。米国長期金利も底入れからリバウンド、中国外貨投資規制緩和(9月9日 為替先物取引の保証金率を20%からゼロに撤廃)により対人民元のドル安底入れの機運がある。世界的リスクオンムード、ドル高転換の条件が強まっている。さらに日本株式を見るうえで重要な空売り比率に大きな転換シグナルが表れている。

TOPIX空売り比率ピークアウト、明白な転換点に

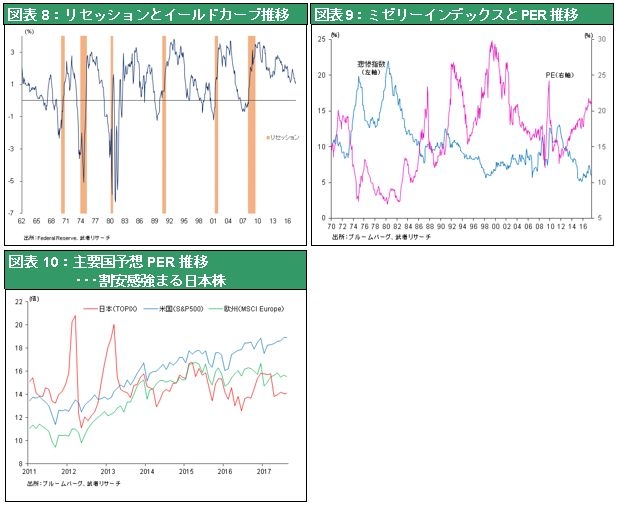

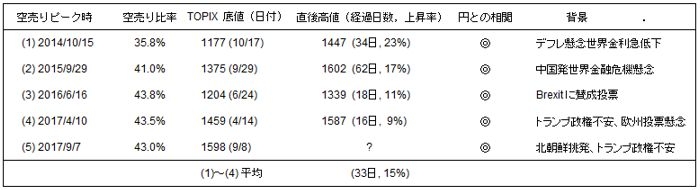

先週初め(9月7日)東証空売り比率は43.0%の高水準を付けた後急低下、ピークアウトを記録した。以下の表に示すように、過去の空売り比率ピークアウトは、株式相場転換点と同期している(同日長くても一週間以内)。また空売り比率のピークアウトは円高のピークアウトとほぼ時期が一致している。図表1に示す最近の空売り比率ピーク時(1)~(4)を見るとその相関が明瞭である。

空売り比率と相場転換

株価ボトム後33日で、15%値上がりが過去の平均値

また底値と直後高値(長期上昇ではなく短期反発のピーク)との関係を見ると、平均33営業日後に、平均15%の値上がりとなっている。それを今回に当てはめれば10月27日にTopix1838、日経平均では22,165円まで、ほぼ一直線上昇が期待できるということになる。最も小幅な上昇であった今年4月のケースを当てはめても、16日後の10月3日にTOPIXで1,742、日経平均21,009円が期待できる、ということになる。

(2) 不思議なこれまでの円高・日本株安、元凶は日本人の過度の悲観なのでは

円ショート積みあがる、新興国投資の調達通貨として

2017年6~8月の国際資本移動のポイントはトランプポジションの巻き戻しと新興国投資及びユーロ高であった。トランプ財政政策への失望➡米金利低下・ドル安➡ユーロ及び高イールド新興国投資活発・中国・インド・オーストラリア・ブラジル通貨大幅高(軒並み5%値上がり)という連鎖が起こった。同時に新興国の株価も上昇した。しかし他方、円は新興国投資の調達通貨として大幅に売られた(キャリートレードに基づく円ショートボジションが積みあがった)。9月14日のWSJは円ショートポジションの大幅積み上がりと好対照に外国人による中国短期債券投資の急増を伝えている。

円ショートの積み上がりにもかかわらず、円高になった秘密

ミステリーは相当の円ショートポジションが続いていたにもかかわらず(8月以降若干水準は低下しているが)、円高が進行したことである。それではグローバル投資家の円ショートポジションに向かって誰がドルを売ったのかといえば、それは日本の国内投資家、個人、機関投資家であろう。日本ではメディアのやや一面的な報道もありトランプ大統領がリードする米国に対する警戒心は強い。また北朝鮮の軍事挑発が続き、世界的リスクオフ環境が強まるとの観測で、日本人投資家は対外投資を圧縮してきたと推測される。9月14日の日経新聞は日本投資家の対外警戒を報じている。本来逆張りの日本のFX投資家(通称ミセスワタナベ)が、9月8日の円急騰前後にむしろドル投資ポジションを減らしていることを報じている。通常と異なり日本の為替投資家がドル高の持続性に疑問を持っている表れと日経新聞は解釈している。

この不思議な円高の下で、日本株不振が進行した。過去日本株安は円高ドル安と連動するという相関がある。過去一年の株価上昇場面は2016年11~12月、2017年4~5月であったが、ともに円の下落、外人買い増加局面であった。したがって、円高場面で外国人投資家が過去の相関に従って日本株を売ったのである。

根拠の乏しい安倍政権批判が外人売り誘う

日経ビジネス9月18号では外国人投資家が安倍政権の安定性など日本経済に悲観して日本株を売り、日本株比率引き下げをし、それが日本株安をもたらしている、と報じている(「日本株リスク、北朝鮮だけじゃない」日経ビジネス9月18号)。

しかし日本株低迷の火種は日本人なのではないか。メディアが中心になり森友、加計学園問題で安倍政権批判が強まった。また2%のインフレターゲットが困難ということをことさら強調して、アベノミクス失敗という論評が、キャンペーン的に展開された。さらに東京都議選で自民党が大敗し、政権レームダック化との見方が喧伝された。外国人はこの日本人発の政局不安に影響された可能性が大きいのではないか。

日本人の内外投資環境に対する過度の悲観が円高と外国人投資家の日本株売りを誘発し、日本株式の劣悪なパフォーマンスをもたらした、と推測される。日本株売りの火種が日本人の不適切な悲観にあったとすると、それは急速に是正されるべき局面に到来している。1) 北朝鮮軍事挑発の日常化、市場の鈍感化、2) トランプ政権の進化、米国政策の進展が市場のポジティブサプライズに、3) 疑問の余地なき世界同時好況、4) 日本企業業績上方修正、安倍政権支持率上昇、解散総選挙による政権求心力の高まり、5) FRB、ECBの金融政策転換はネガティブ要因ではない、等が織り込まれ、世界的リスクテイクを推進するものとなろう。ドル高、日本株高がその中心になりそうである。

(3) もはや日本株、買わない理由見当たらない。警戒の反動で踏み上げ相場の公算も

トランプ政権の進化・・・一旦諦めた経済政策課題が進展へ

市場の過度の悲観が修正を余儀なくされつつある。第一にトランプ政権の政策進化がいよいよはっきりし、期待値ゼロとなったトランプ政権の政策においてポジティブサプライズが出始めている。民主党との協調により債務上限の期限延期を実現し、不法移民の子供の救済制度法案化に乗り出している。また一度は宣言したパリ協定離脱を撤回する意向を示しはじめた。さらに超党派により税制改革やインフラ投資に関しても協議している模様である。そもそも大きな政府、ケインズ政策の傾向が強いトランプ氏の政策アジェンダは、民主党との親和性がある。来年の中間選挙を展望し、スタックしていた政策論議が進展する公算は強いと思われる。そうなると共和党も政策実現のために大統領と協調せざるを得なくなる。それはドル高株高要因である。

ますます強まる景気実勢

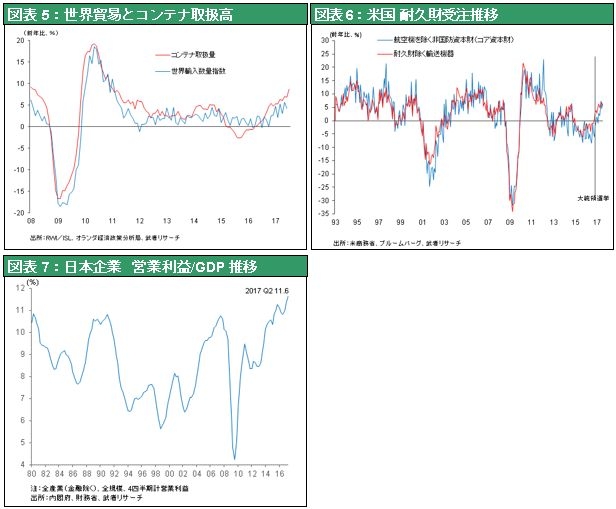

世界同時景気拡大にいよいよ弾みがつき始めた。図表5に見るように世界貿易数量、コンテナ取扱量が大きく増加している。中国での需要増加の貢献が大きいが、米国経済も力強さが増している。堅調な消費・住宅に加えて、設備投資の増勢が強まっている。図表6に見る非国防資本財、非輸送用耐久財の好調さは、投資意欲の高まりと評価される。好調な企業利益とひっ迫する雇用環境、採用難は企業を設備投資へと駆り立てていく。企業経営者の先行き楽観度の高まりが、それを促進しよう。懸念された物価上昇も8月コアCPIが前月比0.25%(年率1.7%)と大きくリバウンドし、デフレ懸念を払しょく、利上げ期待を喚起し金利上昇とドル高をもたらしている。

日本の景況も好調、2017年第2四半期GDPが速報値の4%から下方修正されたとはいえ2.5%と好調、名目GDPは2.8%と2020年600兆円の政府ターゲットも軌道上にある。企業業績は世界経済の好調さと、円高一巡、さらに上方修正含み。懸念の物価も2%は困難ながら、労働需給ひっ迫による賃金上昇圧力の高まりによって1%程度に向けて上昇していくというものが、エコノミストのコンセンサスになっている。

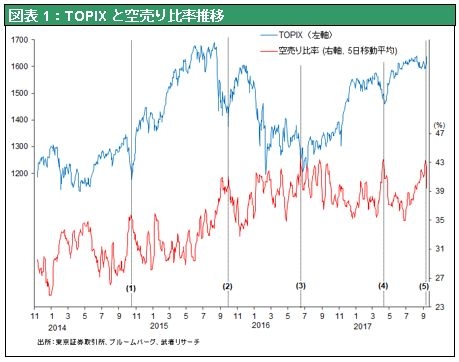

米国リセッション地平上に見えず

図表8に見るように戦後の全ての米国リセッションはインフレの心配から過度の利上げが起きたことでもたらされた。つまりインフレ懸念の高まり➡過度の引き締め➡逆イールドカーブ(長短金利逆転)➡リセッション、戦後の因果関連であり、それには例外はないのである。逆イールドカーブに陥るような引き締めの必要がない以上リセッション懸念は地平上には表れていないのである。またFRBは短期金利に対する裁量のみならず、テーパリング(バランスシートの裁量)により、長期金利にも大きく影響を及ぼすことができるようになっている。日銀のみならずFRBもイールドカーブをコントロールできるようになっている。この条件下で逆イールドカーブがもたらされる可能性は、近い将来考えにくくなっている。

ということは、低インフレ低金利は景気をより長く持続さる好条件と言える。米国も日本も完全雇用、高収益、低インフレと過度の金融引き締め不要という、素晴らしい市場環境の下にある。

米国株式割高でない

株式バリュエーションの割高さ(過去平均PER15.5倍に対して現在21倍)も悲観論の根拠となっている。しかしPER水準のみが絶対的な株価割高、割安の基準になっているわけではない。1970年から2000年にかけて米国益回り(PERの逆数)は長期金利と完全に連動して推移していた。ということは妥当なPER水準は長期金利によってきめられていたということであり、現在の低長期金利の下では適正なPER水準は相当高くても正当化できるといえる。中央銀行がQE(量的金融緩和)により長期金利をコントロールしており、その下では長期金利が低いと言っても高PERを正当化することはできない、との反論はあり得よう。しかし、PERは経済的厚生の最も信頼できる指標ミゼリーインデックス(悲惨指数=失業率+インフレ率)とも強い逆相関性を持っている。1980年のミゼリーインデックスピーク時(1980年6月22%)に米国の株式PERは歴史的低水準(1980年4月6.96倍)を記録した。ミゼリーインデックスが歴史的低水準に低下している今日、PER水準が過去の平均から上方にかい離するのは当然と考えられる。

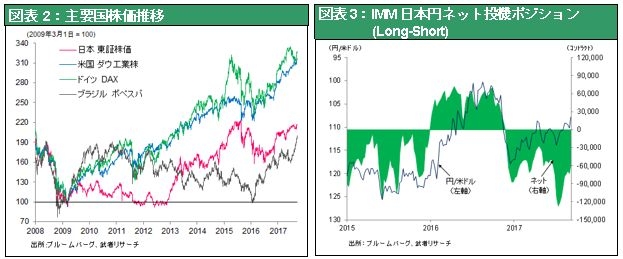

日本株式投資に押し出される

米国経済と株式バリュエーションに自信が戻ってくれば、日米金利差、金融政策の好対照はさらに強まりドル高、円安は不可避になる。そのうえで図表10に見る日本株式の極端な割負け、PER割安さを世界の投資家は無視できないだろう。まして一旦懸念された日本の政権求心力が、解散総選挙によって強まるとの想定が強まればなおさらであろう。