2013年07月09日

ストラテジーブレティン 第102号

経済失速と人民元高の秘密

~中国統計からうかがわれる金融危機の深化~

国内経済停滞が深刻化しているのに、なぜ人民元高が続くのか、昨年からの疑問であったが、その理由は中国の地下送金であると思われる。中国のクレジット・クランチは相当深刻であると思われる。

何故クレジット・クランチが起きているのか

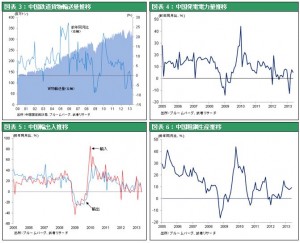

6月後半に入り突如として中国の短期金利が急騰し、資金調達難が一気に表面化した。中国人民銀行の改革、バブル抑制姿勢の表れと一般的に評価されているが、それは一面的解釈である。経済の減速の局面で意図的にバブル潰しに踏み切るとは考え難い。米国の量的金融緩和((QE)の縮小が視野に入り世界的リスク回避が強まったためとの観察もあるが、それも矛盾している。そうであればドル高=人民元安となるはずだが、人民元は独歩高、中国へはマネーが流入しているのである。短期金利の急騰は中央銀行の予見を上回る資金逼迫が発生していたから、と見るべきであろう。 図表1:中国短期金利推移 図表2:中国人民元推移

急ブレーキ下の中国経済

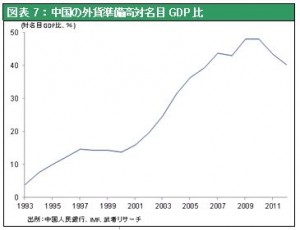

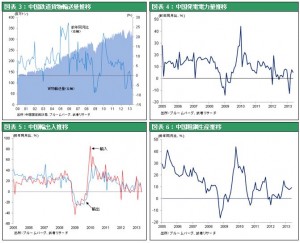

中国の経済困難は今や包み隠しようが無くなっている。既に中国ではモノの動きが事実上止まりつつある。温家宝前首相が最も信頼できると注目していた鉄道貨物輸送量や発電電力量は前年比ゼロ成長近傍で推移している。昨年ゼロ成長に終わった鉄鋼生産が10%以上の増産をしているが、それは実需に基づくものではなく、固定費負担を吸収するための増産であろう。在庫増加も伝えられており、今後市況下落と減産を迫られよう。2013年末から2014年にかけて景気失速が認識されるようになろう。経済の急減速は当然のこととして資金逼迫をもたらす。収入が直ちに減少するのに支出は直ちには減らないからである。 図表3:中国鉄道貨物輸送量推移 図表4:中国発電電力量推移 図表5:中国輸出入推移 図表6:中国粗鋼生産推移

根源的資金不足=外貨収入の急減

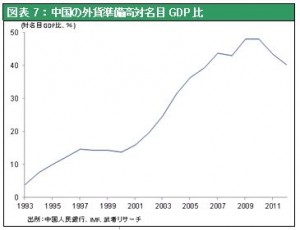

加えて中国における潤沢な投資資金の源泉となってきた外貨事情が大きく変化している。中国の外貨準備高の対GDP比率は、1990年代0%、2000年13%、2010年49%と急上昇し、野放図とも思える高投資の源泉となったが、2012年は40%へと急低下し2013年前半では37%程度であると推測される。国内通貨発行の源泉たる外貨準備高が頭打ちになっているからである。①高騰する賃金により中国の競争力は低下し、巨額の貿易黒字はピークアウトしてきた。②外国人による対中証券投資、直接投資もピークアウトしつつある。2012年前半までは主要国中唯一日本の対中直接投資が増加していたが、尖閣騒動以降それも減少に転じている。③対中証券投資の規制が緩和されてはいるものの、世界で最悪の株価かつ、経済減速が心配されている中国への証券投資が増加するとは思われない。中国強気派フィデリティー投信のアンソニー・ボルトン氏は対中投資から撤退した。加えて④中国人による海外資金避難が起きる可能性がある。当局による懸命の為替管理にも拘わらず、本質的には、外貨準備高は減少傾向を辿る趨勢にあると言える。それは一段の信用収縮をもたらす可能性が高い。 図表7:中国の外貨準備高対名目GDP比

増大する非合法の資金流入

しかし不思議なことに、2012年以降中国の外貨準備高は依然高水準で、減少は起きていない。上述①~④の外貨準備減少要因が積みあがっているにも拘わらず、である。そのギャップを埋めるものは、地下、非合法等のルートによる中国への資金流入であろう。 例えば6月28日のウォールストリート・ジャーナル紙は、資金調達難に陥った中国企業が海外での資金調達や海外子会社からの送金により、資金繰りをつけていると報じている。香港市場での株式公開、中国企業による高利Dim-Sam Bond(人民元建外国債券)の発行、アジアローン市場での資金調達等、多様な資金調達が急増していると伝えられている。この国内の資金不足に対する海外からのファイナンスが人民元高の理由ではないか。 そうした海外からの資金流入は、輸出金額の水増しによって実施されていた可能性が強い。2012年頃から既に中国の貿易統計の信頼性が疑われていた。中国からの輸出が大幅に伸びているのに、輸出先国の統計では中国からの輸入が停滞しているという、不整合が頻発したのである。中国当局は輸出業者の輸出金額に水増しがあったと報告している。為替管理が厳しい中国に海外から送金するために、実輸出額を上回る架空の輸出額を創出し、輸入代金と偽った資金流入が起こっているという説明である。これまでそうした非合法の流入資金は、外国人の対中投資資金であると解釈されてきた。しかし昨今、中国株価が急落し、シャドーバンキング分野における不良債権が懸念されており、国際投資家はむしろ対中投資を抑制させている。また中国沿岸部の賃金はタイ、マレーシアを始めとして全ての東南アジア諸国賃金を上回っており、中国からの生産拠点移転が進行している。2012年から対中国直接投資が減少に転じており、その構造に変化はない。 とすれば輸出額の水増しは、海外投資家による対中投資資金の流入ではなく、中国人のイニシャティブによる海外からの資金導入と考える他はない。2013年5月から輸出統計の管理が厳格化され、中国の輸出額の伸びが急鈍化した。つまり非合法の資金流入が抑制された。その時点から国内のクレジット・クランチが一気に深刻化したと考えられるのではないか。 今回の短期金利急騰は、深く広範に潜在する資金逼迫が中国金融システムの最も弱い環である、「影の銀行(シャドーバンキング)」において先ず露呈したと考えられ、金融逼迫、融資の焦げつきと不良債権化、金融機関の経営危機といった連鎖が、銀行システムに対しても容易に波及する性格のものと考えられる。中国経済失速から体制危機の可能性

以上の事情は、中国の金融逼迫の深刻さを物語る。問題は成長の急ブレーキとともに、資金不足が顕在化せざるを得ない構造にある。当局による改革姿勢の賜物ではなく、国内でカネが回らなくなったのである。中国は有り余る外貨準備の積み上がりにより、無謀ともいえる空前の投資を続け、長足の経済成長を遂げた。2003年以降、投資は消費を上回り続け、資本形成は2011年にはGDPの46%という異常な高水準に達した。しかしいよいよ過去の過剰投資の弊害が一気に表面化しつつある。不動産投資、企業設備投資、公共投資の3分野はいずれも経済合理性ではなく共産党の事情によって推進されており、「不良投資化」している公算が大きい。その一方で、富は企業・政府に集まるばかりで、労働分配率は異常に低く、都市部を除き消費力も高まっていない。中国経済はいよいよ構造的な袋小路に入り込んでしまったと見られる。 中国の経済主体は著しい収益悪化に見舞われよう。その過程で共産党体制の補助金に頼っていた国有企業の実態、粉飾まがいの疑惑会計が横行する企業財務、それらへの金融がもたらす膨大な不良債権、巨額の貸倒等が続出するだろう。 投資主導の「張り子のトラ」成長が終焉した。巨額に積みあがった投資額の水準維持は困難、過去の成長の過半を牽引してきた投資の寄与がゼロ無いしマイナスになるだろう。そうなれば雇用悪化、賃金低下は避けられず、消費水準も低下する。中国経済はゼロ成長へと失速する可能性が高い。それは中国経済のみならず、社会主義市場経済という論理欺瞞を露呈させ、共産党独裁体制の危機を深化させることになるだろう。「共産主義革命の遂行」を信じている人は皆無と言われる中国で、唯一共産党独裁体制を正統化してきたものはそれが「成長の実現に必須の装置」と考えられてきたからであった。経済失速は直ちに共産党独裁体制の論理的正統性を奪うことになる。 図表8:主要国の固定資本形成対名目GDP比 図表9:ピークアウトする鉄道投資