2014年06月02日

ストラテジーブレティン 第121号

なぜ米国長期金利の急低下が株高ドル高要因なのか

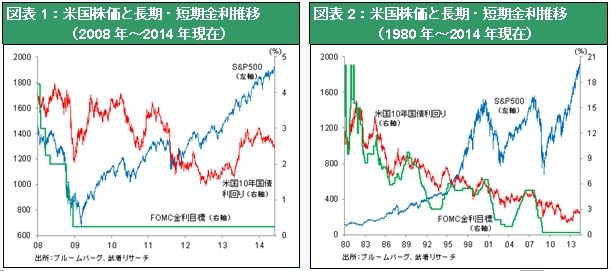

不思議な金利低下と株高の進行

意表を突く米国金利低下が続いている。長期金利は年初の3%から先週末は2.4%台まで低下した。この間物価連動債金利も全く同様に低下していることから見て、金利低下はインフレ期待ではなく実質金利の低下によるものと言える。この金利低下が潜在成長率低下などの経済悲観の高まりによるものと解釈すれば、それは株安、ドル安に帰結するはずである。しかしそれにしては、米国株価は同日に史上最高値を更新した。株高は先行きの企業の価値創造に自信が強まっていると考えるほかはない。

低金利をもたらす第一義要因は政策の支え

そこで浮上している金利低下の説明は政策の支えである。イエレンFRB議長は繰り返し緩和姿勢が変わらないことを確認し、ゼロ金利解除の前提条件としての失業率目標、インフレ目標を撤廃し、早期利上げ予想を鎮静した。3月のFOMC声明では雇用と物価が目標水準に達し後でもFFレートは過去の正常水準のよりも低くなるかもしれないとの見解を示した。FFレートのターミナルバリュー(正常化した時の均衡レート)は過去4~4.25%(2%インフレ+実質金利2~2.25%%)とのコンセンサスがあるが、それより更に低くなると言うのである。またダドリーNY連銀総裁は、①景況不安により企業は貯蓄のクッションをより多く求めるかもしれないこと、②高齢化と生産性鈍化が潜在成長率を低下させている可能性、③金融規制強化による政策コストを吸収するため金融機関の調達コストのFFレートを低める必要があることなどから、FFレートの出口が低くなることを示唆している。つまり金融緩和姿勢がより長期にわたって継続することを示唆しているのである。

またECBドラギ総裁はデフレ回避のための更なる金融緩和を示唆したが、それがドイツをはじめ欧州の長期金利を引き下げとユーロ安をもたらし、米国国債への資金流入となっている可能性がある。さらに中国によるベルギーなど欧州での覆面介入(ドル買い人民元売り)も米国債需給にポジティブに作用していると思われる。人民元は対ドルで6.05元から6.25元へと半年で3%の切り下げとなった。この間、中国の外貨準備高は増加していないが、海外の清算機関における中国保有のドルポジションが激増していると伝えられている。日銀による量的金融緩和が円安ドル買いを経由して米国国債投資を支え続けていることも言うまでもない。

以上のようなFRBをはじめとする各国の政策の支えが金利低下と株高をもたらしている、ということは第一義的に説得力を持っている。とすれば、将来のバブル崩壊と経済危機を招来する危険な政策との批判も、正当性を持ってくるのであろうか。

なお、米国財政収支の急速な改善が米国債供給を抑制し需給を改善しているという側面もあるかもしれない。2013年4月から2014年3月までの12か月累計の米財政赤字は4,930億ドル、対名目GDP比▲2.9%とリーマンショック前の水準に戻った(2010年ピークでは▲10%、1兆4,775億ドル)。直近では年間で4,180億ドルの改善(新規国債発行減)が進行しており、それはQE3におけるFRBによる国債購入額(月額450億ドル)に匹敵する額である。これも広義での米国過剰貯蓄の発生と捉えられる。

低金利のより本質的要因は資本生産性の向上

金利低下は資金需給が緩慢、つまり資本の「slack(余剰)」が存在していることを示唆している。需要不足および供給過多の双方である、なぜ「slack(余剰)」が問題になるほど増加してきたのか。その原因は企業における資本と労働生産性の上昇にあると考えられる。IT、スマートフォン、クラウドコンピューティングなどの新産業革命は、クーローバリゼーションを巻き込み、空前の生産性向上をもたらし、資本投入、労働投入の必要量が著しく低下している。それは直ちに企業収益の顕著な増加をもたらすと同時に「slack(余剰)」を生んでいるのである。

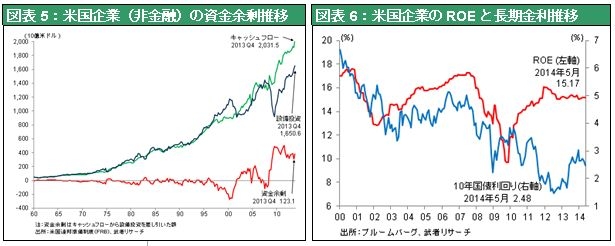

IT技術の進歩によって機械価格は急激に低下した。またグローバリゼーションの恩恵により新興国での工場建設コスト大きく低下している。ビジネスに必要な資本投入額は大きく圧縮できるようになっている。米国も日本においても企業は減価償却額をすべて再投資する必要がなくなって久しい。図表5は米国企業部門の資金余剰(設備投資を上回るキャッシュフロー=余剰資金)の推移であるが、2000年代に入り、ことに2008年のリーマン・ショック以降、著しい資金余剰状態が定着していることが分かる。アップル、グーグルなどのリーディングIT企業は巨額の資本余剰を抱えることが常態化している。この高利潤と資金余剰の併存は、図表6の米国企業(S&P500構成銘柄)のROE(株主資本利益率)と長期金利のかい離に顕著に表れている。米国長期金利の低下を利潤率(企業の稼ぐ力)の低下と解釈する俗論があるが、現実は高利潤故に資金余剰が高まり長期金利を低下せしめていると言える。

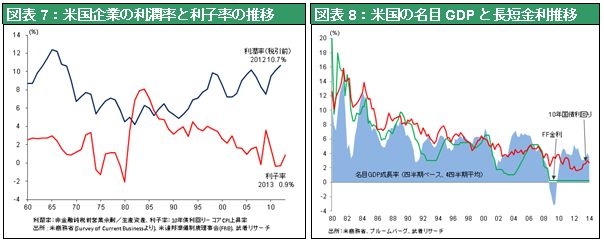

この利潤率と利子率のかい離、つまり稼ぐ力が強いのに資金が余り金利が低下する現象が、2000年代に入り顕著になっていることは、図表7米国企業の利潤率と利子率推移、図表8の米国名目GDPと長短金利からも明らかである。2005年グリーンスパン元FRB議長は好景気かつ金融引き締めの下でも長期金利が低迷していた事態を「謎(conundrum)」と評したが、それがリーマン・ショック以降も続いているのである。バーナンキ前FRB議長は2005年にその原因を世界的貯蓄過剰(global saving glut)と述べたが、今になって考えるとそれは一般的な貯蓄余剰ではなく、企業部門の余剰であったことがほぼ明らかなのではないか。

このように考えると長期金利の低下を「企業の稼ぐ力の低下、資本主義経済の頽廃の表れ」とみる一部の悲観論者の議論が180度の誤りであることが分かる。

何故量的金融緩和政策が正当化されるのか

長期金利低下の原因を「企業の稼ぐ力の低下、資本主義の頽廃」と見るか「資本生産性の向上、企業利潤の上昇」と見るかで、量的金融緩和に対して正反対の評価をもたらす。前者の立場に立つ論者にとっては、量的金融緩和は、頽廃している経済実態に対して紙幣を供給しバブルを助長する謬策となる。しかし後者の立場に立てば、量的金融緩和は「市場に存在する資本の余剰(slack)を稼働させるという」健全・適切な政策ということになる。

そこに余剰の未稼働資本が存在しているなら、更なる資金コストの引き下げによりそれを稼働させれば経済的厚生は高まる。バーナンキ前議長によって定着した金融政策=量的金融緩和が創造的であるのは、経済の「slack(余剰)」の解消に照準を定めたことにあるが、「slack(余剰)」は労働のみならず資本もそうである。本質的に労働の余剰と資本の余剰はメダルの裏表であり、連動している。実は労働に余剰がある状態とは資本に余剰がある状態とも言えるのである。

それにしてもなぜ今年に入ってからの中央銀行の緩和的姿勢の表明が、更なる長期金利の低下をもたらしたと言われるのだろうか。仮に中銀の緩和姿勢の表明がなかったとすれば長期金利は低下しなかったのであろうか。多分そうだろう。中銀のFF金利のターミナルバリュー引き下げの示唆が、銀行の予想資金コストを引き下げ長期金利の低下をもたらしたと考えられる。それは、市場に未稼働の資本が存在しているからこそ有効なのである。一段と低下した長期金利は、資金コストの引き下げを通じて余剰資金を稼働させ、新規需要創造と成長率引き上げに寄与するだろう。それは中長期的にはドル高要因である。

新産業革命の成果をいかに捕捉するか

上述の新産業革命による労働と資本の生産性上昇が「slack(余剰)」の原点という見方は、経済統計との整合性が取れないという議論があろう。米国労働省統計による米国労働生産性はこのところ1.4%前後とかつてよりも低下傾向にある。新産業革命の下でなぜ労働生産性統計データは低調なのか。生産性とは価値創造を労働投入によって除して計算するので、価格下落が大きければ物的生産性が高くても、生産性が高まらない場合がある。また生産性が低いセクターの比率の高まりが全体の生産性を押し下げている可能性がある。更に、生産性上昇が高い産業で雇用が減少し、同時に当該産業での販売価格が低下して名目付加価値創造が停滞し、他方その産業で生まれた失業者が新たな雇用につかず「slack(余剰)」のままとなると、経済全体では生産性が停滞することとなる。

このような場合、企業内で物的生産性が上昇していても、マクロ統計では捕捉できないことになってしまう。それでは新産業革命で発生した真実の生産性上昇を捕捉する手掛かりは何かというと、労働と資本の「slack(余剰)」の程度ということになる。つまり、雇用の停滞と金利の低下そのものが、新産業革命による労働と資本の生産性上昇の傍証と言えるのである。

このように考えると、需要創造により「slack(余剰)」を解消する政策が如何に適切であるかが分かる。逆に資本に余剰があり、長期金利が低迷しているのに、FF金利(ビジネスの資本コスト)を引き上げると、資金余剰は一段と高まり、リセッション、金利低下と株価急落がもたらされであろう。2000年、2005~2006年のグリーンスパン時代の利上げ、逆イールド化(長短金利逆転化)が、ITバブル崩壊、住宅バブル崩壊という金融危機をもたらしたのは当然の帰結であったと言えるが、それが正しかったかどうかについては疑問が残る。当時必要だったのは、金融引き締めによるバブルつぶしではなく、余剰資本をバブル形成ではなくより持続性のある需要分野へと誘導する政策であったと考える。望まれたのは緩和的金融政策を維持しつつ、制度変更や財政、税制などを総動員する総合的マクロ政策だったのではないか。

最近サマーズ氏やクルーグマン氏など米国のオピニオンリーダーにより、金融緩和を維持しつつも、更なる財政政策や税制改正、所得分配是正などが需要創造、成長力の引き上げに必要だとする議論が提示されている。サマーズ氏の議論を「長期停滞論」と悲観的に解釈する向きもあるが、氏の主張は適切な政策により更に潜在成長率を高めることができる、というものである。その含意は決して株式に対する悲観的見通しではないことを、確認しておきたい。

結論: 長期金利と株価

このように考えると長期金利の低迷or下落は、利用可能な余剰資金が存在しているということであるから、本質的に良いことである。問題はこの余剰資金が有効に稼働する政策がとられるのか、それともそれを阻害する政策がとられるのかということ。前者なら株高、後者なら株価下落、株式市場は金融政策に大きく依存する局面にあると言える。