2014年07月02日

ストラテジーブレティン 第122号

デフレ脱却、喫緊のポートフォリオ再構築

~バスに乗り遅れつつある日本投資家~

日本株が世界金融市場の膠着を破るけん引車になる可能性

世界の金融市場に膠着感が広がっている。あらゆる金融資産価格のボラティリティーが歴史的に低下し、株も債券も新興国通貨も金もほぼ一律にマイルドな値上がりが進行している。米日欧先進国経済の着実な拡大と新興国リスクの低減、主要国中央銀行の金融緩和姿勢が重なり、2000年代央からリーマン・ショック直前まで続いたゴルディロックス相場(熱すぎず冷たすぎず程よいバランスのリスクテイク環境)の再現をもたらしている。この膠着を破るものは何か、と言えばそれは日本株式の急騰なのではないだろうか。

今やデフレ脱却は確実、短観雇用指数、価格指数の確かな改善

昨日(7月1日)発表の2014年6月日銀短観は良好な結果であった。消費税増税後の一時的景況悪化は軽微で、かつ早期の回復が見込まれている。カギとなる設備投資は大幅に上方修正された。また価格判断も仕入れ価格の上昇圧力低下が予想される中で販売価格の改善傾向が示されている。その中でも雇用判断の改善が顕著である。大企業、中堅・中小企業を問わず人手不足感が強まっている。それは1988~1990年、2006~2007年以来のことである。在庫など需給も着実に改善すると見込まれることから、更なる物価上昇圧力の高まりは確実であろう。

日銀目標の2015年2%インフレ達成は微妙だとしても、デフレへの回帰の可能性はほぼ皆無になったと言えるのではないか。筆者も、昨年からの円安一巡とともに国内物価上昇圧力はいったん弱まり、2%インフレの達成は困難と見る。しかしデフレ回帰の可能性は今や皆無である。万一インフレ低下の兆しが出れば日銀の追加緩和は確実である。2012年まで、日銀当局を含む大半のエコノミスト学者や市場参加者は、デフレ脱却は困難、量的金融緩和では物価を浮上させることはできないと論じていた。しかし、今やデフレが続くと言う論者は全く見当たらなくなっている。デフレ脱却という観測に関しては全員が賛成になったのである。いつの間にかアベノミクス批判者は、その論拠を、需給ギャップが解消されつつあり、「供給力の天井から物価が上昇するのに経済は成長できない」とい言うスタグフレーション懸念へとその論拠をシフトさせている。筆者はデフレ脱却そのものが生産性を高め供給力を増大させることは自明なので、スタグフレーション論は間違いだと考える。が、さしあたって投資家にとっての焦点はそれではなく、インフレかデフレかなのである。

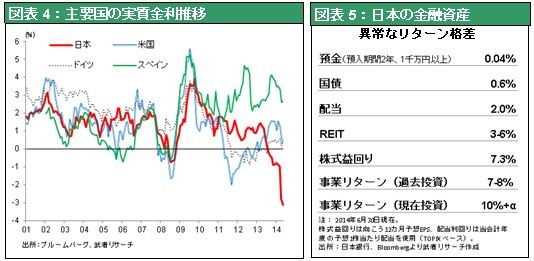

マイナス実質金利定着、現金・国債保有リスクに

なぜならデフレ脱却が確かとすれば日本の国内投資家はこぞってポートフォリオの大転換をしなければならないからである。図表4に見るように、現在日本の実質長期金利は世界最低かつマイナスとなっている。デフレ脱却が確かとすれば、このマイナス実質金利状態が長期にわたって定着することは確実である。膨大な国内の貯蓄余剰に加えて日銀の買い入れにより日本国債需給は引き続きタイト、米国金利の低水準安定の下で日本10年国債利回りも現在の0.6%前後の低水準が当分続くと思われる。余程上昇しても1%には届かず、それは物価上昇率を下回り続けることになる。実質金利がマイナスということは、借金をすればするほど得をする状態、またインフレによる資産価値の減価を金利ではカバーできないので財産が目減りするという状態を意味する。現金・国債などのいわゆる安全資産保有は最悪の資産選択となる。デフレ下での「Cash is King」から「Cash is the worst」に変わるのである。

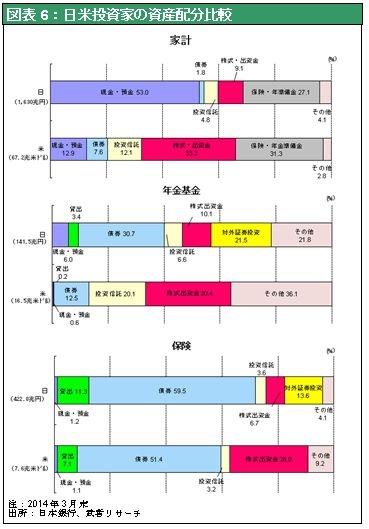

それにも拘わらず日本人のポートフォリオは全く変わっていない。これまで現金、預金、国債に大半の資金を振り向けてきた日本の家計、年金、保険など投資主体において、昨年初めて株式保有比率が上昇したがそれはもっぱら株価の上昇によるもの。昨年の日本株高はほぼ外国人投資家の買いによるものであった。依然日本の投資家はデフレ継続という非現実的な想定に囚われ、現金、預金、日本国債保有偏重のポートフォリオを続けているのである。この世界の中で異質の日本人のポートフォリオがいよいよ動き出す、今その秒読みの段階に入ったと考えられる。GPIF改革によるリスク資産投資の拡大はそうした横並びのデフレ継続想定を大きく変えるものとなるだろう。

日本人投資家のリスク資産投資へのシフトとして、海外投資も増加し円安圧力となれば、膠着状態のドル円相場にも影響しよう。貿易赤字13兆円、日本企業の海外企業買収・直接投資10兆円規模に加えて、個人・年金・保険の海外資産投資が活発化すれば、大いなる円安圧力となる。実質金利マイナスということは円ショート(=円建て負債のポジションの創設)を後押しする。世界の投機マネーが円安投機に向かう可能性もあり得るとすれば、強力な長期円安が想定される。OECDによる購買力平価でみれば1ドル102.6円(2013年)となっており、現行水準は居心地がいい、故に当面の変化は緩慢であろうが。