2015年01月01日

ストラテジーブレティン 第132号

2015年の2大投資対象、日本と米国

謹賀新年 2015年 From 武者リサーチ

素晴らしき2015年、日本本格復活を確信する年が到来しました

かつてない、おそらく二度とない好環境です。① 力強い米国経済の回復、② 成長を全面的に支援する政策、③ 円安、④ 原油安などが揃うことは日本の最盛期にもなかったことです。そして、この好環境も、日本企業のビジネスモデル転換があったからこそ、生かすことができるのです。「失われた20年」の困難な時期に、日本人と日本企業が歯を食いしばって成し遂げた「価格競争から技術品質特化へ」のモデル転換の成果が今花開こうとしているのです。2015年は天の時、地の利、人の和がすべて満たされた素晴らしい年になると思います。

投資という観点では、上述の好要素がほとんど織り込まれていず、株価が超割安であることも重要です。われわれの人生にめったにない株式投資チャンスが訪れていると考えます。

皆様のご清栄をお祈り申し上げます。

2015年 元旦 武者 陵司

2015年 日米に注目を

金融市場、実体経済、政治社会体制の順番に変化が起こる。金融は先行指標であり、政治社会の常識は半歩遅れる。金融から見た2014年の特徴は米国の独り勝ちに尽きる。そして大きく離されて日本が緩慢ながら離陸した。2015年はこの二か国が世界をリードするだろう。2014年のドルベースでみた株価パフォーマンスは世界平均△2%、米国のみ +9%、次いで日本△5%、新興国△6%、イギリス△8%、EU△9%となっている。以下では2015年の2大投資対象米国と日本について注目点を概観する。

(1)フルスロットルの米国経済、輪郭あらわす米国の圧倒的プレゼンス

群を抜く米国のコア・コンピタンス(圧倒的能力)

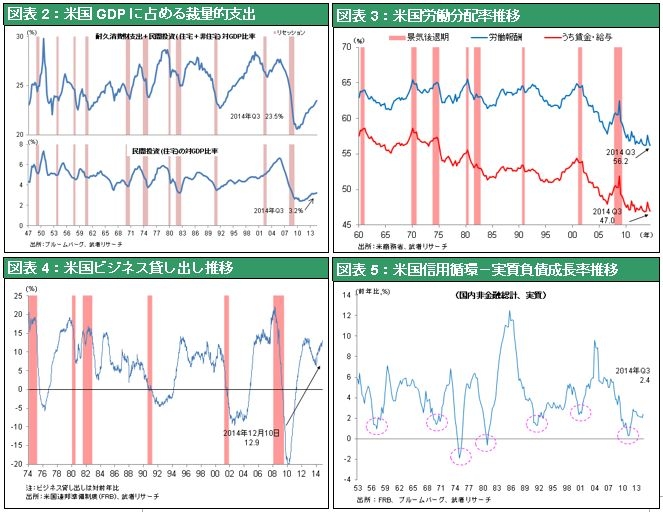

オバマ政権に対する不人気や米国プレゼンス低下論がメディアなどで喧伝されていることとは裏腹に、2015年は米国の圧倒的強さが見せつけられる年となるだろう。① 政治軍事面での圧倒的指導力に加えて、② ICT革命をリード、サイバー空間を支配、③ 金融で圧倒的強さ、④ シェールガス革命でエネルギーでも世界をリード、⑤ 政策で世界をリード(先進国で唯一金融市場が機能=信用創造が健在)、など各面での優位性はますます強まっている。米国経済の強さが、2015年の重要なモチーフになっていくことに注目したい。執拗な量的金融緩和の結果、米国経済は拡大の加速局面に入り、ドルも本格的な強さを見せ始めている。米国経済を循環的に押し上げる第一の理由は、耐久消費財や住宅投資、設備投資などの裁量支出が、現在まだ十分に満たされていない水準にあることである(図表3)。今後2~3年はペントアップ需要の顕在化(特に住宅需要、設備投資)により更なる需要のかさ上げが期待できる。

循環回復はまだ5~6合目

第二の景気循環要因として、労働賃金の伸びが高まり、消費が本格的に増える局面に入ったかどうか、が重要である。これまでの景気循環を振り返ると、景気拡大の前半において労働賃金が抑制されて労働分配率が低下し、景気拡大の後半になると、賃金の伸びが高まり(=労働分配率が上昇し)消費が大幅に増えて景気拡大加速局面へ入るというパターンが定着している(図表3)。そのような観点で現在の米国経済の状況をみると、労働分配率が底入れをして上昇に転ずる転換点にあるとみられ、今後、賃金上昇によって消費の加速が期待できる。

第三は、米国の信用循環の拡大期入りである。信用拡大と景気サイクルはほぼ連動して10年の循環を描いてきた。その信用循環をみると、2011年に信用循環の底入れをした後、まだ3年程度しかたっていないことがわかる(図表4, 5)。現在の信用循環はまだ若く、これから更に信用を増やし、それによって経済が拡大できる余地が大きいということである。景気がピークアウトする前に株価がピークアウトすることは考えにくい。米国の株高と強いドルは、2015年の世界的リスクテイクを推し進めるエンジンとなるだろう。

(2)日本の努力が報われる年に

因果応報、長年の労働者、貯蓄者の犠牲が報われる時代に

2015年は日本経済の本格復活を見せつける年となるだろう。因果応報、僥倖も不遇も永遠には続かない。中身(competence、eligibility)のない成功は綻び、中身のある失敗は報われる。2015年の戦略を考えるにあたって、中身が伴っていない成功がどこにあり、中身があるのに報われていないケースがどこにあるのかを探すこと、がヒントになる。これまで、世界で最も中身があるのに報われてこなかったのが日本であったが、2015年はその報いが大きく顕在化するだろう。報いとは賃金上昇とリスクプレミアムの低下である。

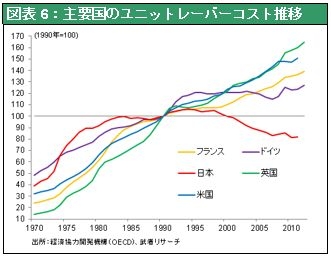

高生産性と低賃金(低ユニットレーバーコスト)⇒ 賃上げの余地大

中身と成果のバランスを診るには、経済の2大投入要素である労働の提供者および資本の提供者がそれぞれに、成果にふさわしい対価を得ているかどうかで観測できる。労働者が貢献にふさわしい処遇を得ているか、は労働の成果が適切に賃金に反映されているかに外ならず、それはユニットレーバーコスト(労働賃金/生産性)によって観察出来る。そして図表6に見るように、ユニットレーバーコストの推移を国際比較すると、日本の突出した優位が鮮明である。日本の労働者ほど成果に対する報酬が乏しかった労働者はなかったのである。それは因果応報の見地から、大きな賃金引き上げの余地を持っていることを示唆している。

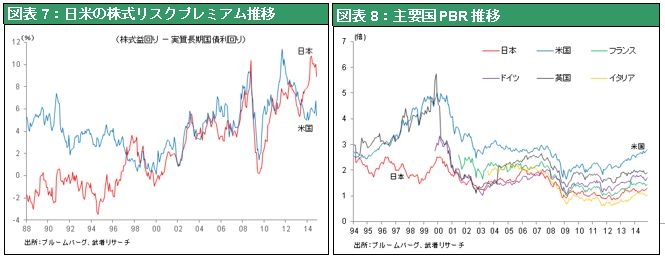

企業収益回復と低株価(高リスクプレミアム)⇒株価上昇の余地大

資本の提供者が資本のリターンにふさわしい処遇を得ているか、を診る上での最適な指標は株式リスクプレミアムであろう。リスクプレミアムは資本提供者の要求リターン(a)と資本のコスト(b)との差(a-b)として把握できる。そして簡便法として、(a)を株式の益回り(earnings yield )、(b)を実質長期国債利回りとして捉えることができる。この簡便法のリスクプレミアムを米国と比較すると日本は著しく高水準である(図表7参照)。また過去との比較でみても、現在の日本の高リスクプレミアムは空前である(リーマンショック後の乱高下の局面を除き)。リスクプレミアムが高いということは、企業に投下された資本が十分な収益を上げているのに、株価に体現される株主の価値が低く、株主に資本の高リターンがきちんと配達されていないことを示す。そして株価が割安であり、上昇の大きな余地を持っていることを意味する。また企業にとっては収益力に比し資本の調達コストが著しく低いことを意味する。

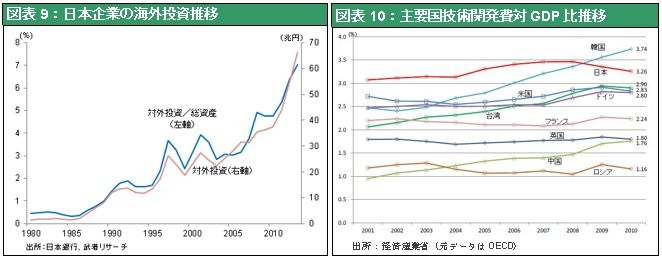

超過利潤はどこに消えたのか=モデル転換投資の原資に

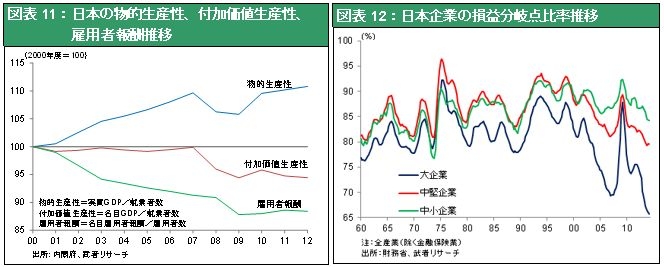

このように日本では労働と資本が十分効率的に稼働していたのに、その成果を日本人(労働者と貯蓄者)が享受することはなかった。それは日本の資源提供者(=労働者と貯蓄者)にとっては極めて不公平(unfair)であったが、そこでは明らかに超過利潤が発生していたはずである。問題は、安価な労働と資本を手にして超過利潤を謳歌したはずの日本企業の収益が、2012年まで低迷していたことである。その理由は、①デフレ(CPI下落と資産価格下落)と円高による売価、輸出価格の低下により企業の超過利潤が買い手に奪われたこと(図表11)、②日本企業のビジネスモデル転換投資(技術開発投資、グローバル投資)の原資として超過利潤が費消されたこと(図表9, 10)、の2要因のためであった。

しかし既に議論しているように、そうした時代はほぼ終わった。第一に円高デフレ終焉により超過利潤が買い手に奪われることはなくなった。第二に日本企業のビジネスモデル転換(高技術・品質製品への特化とグローバルサプライチェーンの建設)はほぼ完了し、コストの重圧は軽減している。つまり、安価な労働と資本を活用できる日本企業の超過利潤は、企業収益急伸へと顕在化する場面に至ったのである。日本企業の損益分岐点比率の急激な低下はそれを如実に示している。2015年は、過去最高の企業収益の分配から日本経済の好循環が起きるだろう。つまり賃金が大きく上昇をはじめ、株価上昇と金利の上昇によりリスクプレミアムの急激な低下が始まると予想される。

日本企業が獲得した成長のばね

よく考えれば、失われた20年とは発展の条件を蓄積した20年とも言える。日本企業は逆風の中で、

① 世界最高のスリム化・コスト削減、

② 先端技術開発とソリューション提供型(サービス一体型)ビジネスモデルの開発、

③ グローバルネットワークの確立、世界市民化、

④ 潤沢な資本の蓄積(空前の投資余力=富士フィルムの成功体験を見るまでもなく潤沢な資本蓄積は、飛躍の決定的条件)

を成し遂げた。それは上述の労働者と貯蓄者の犠牲によって実現したものである。そしてその成果が円高・デフレ脱却の環境下で、大きな収益増加となって顕在化している。2015年はその高収益の分配から経済の好循環が始まる年となるだろう。ようやく労働者に賃金上昇、貯蓄者に株価上昇(いずれ預金金利も)という形で成果が配分されるだろう。

貿易構造変化に見られる日本企業のビジネスモデル転換

企業のビジネスモデルの転換は、日本企業の貿易構造の変化に如実に現れている。かつての円安の景気浮揚効果は、円安によるドル建て輸出価格の値下げ→海外シェア上昇・輸出数量増加→国内生産増加、という連鎖であった。しかし今回の円安局面では図表13に見るように、輸出価格が大幅に上昇している一方、輸出数量が低迷を続けている。もはや日本の企業は価格競争をしていないので、円安になってもドル建ての値下げをする必要がなく、円ベースでの輸出単価が大幅に上昇している。しかし円安になっても値下げにより価格競争を挑まないのであるから、輸出数量は増えず生産増加という好循環がこれまでのところ起きていない。「価格競争によりシェアを拡大し、近隣窮乏化をもたらすビジネスモデル」から、「技術品質優位品に特化し、競争を回避するモデル」に完全にシフトしたのである。それは貿易摩擦どころか、海外諸国が自国の発展に不可欠の日本の技術・品質を求めて日本製品を渇望するという状況をもたらす。また、日本企業には値上げによる収益押し上げをもたらす。

2015年は価格数量の相乗効果で収益大幅増加、ROE急伸へ

もっとも2015年に生産数量は大幅に増加しそうである。第一に、2014年夏場以降、対中輸入数量が年率5%を超える減少に転じており、国内生産代替の進行がうかがわれる。実際、中国と競合してきた中小企業向けの設備資金貸し出しが増勢を強め、工作機械受注も過去ピークに迫っている。第二に、東芝、マイクロンテクノロジー(エルピーダメモリー)の国内拠点拡充などの工場の国内回帰もあり、貿易数量も今後大きく改善しよう。第三に2014年の内需を押し下げた消費税増税効果が一巡し、内需が高まる。生産数量と単価上昇の相乗効果の発現は日本の高度成長期を彷彿とさせるものとなろう。

そうしたファンダメンタルズに支えられ、2015年の日本株式は、2012年11月から始まった(当社が想定する)世紀の上昇相場の、第二波のsweet spot に入っていくと思われる。