2015年12月18日

ストラテジーブレティン 第152号

9年ぶりの米利上げに見る二つの風景

(1) 明-米国、米国で見られる新時代の萌芽

労働と資本の余剰、顕著に減少

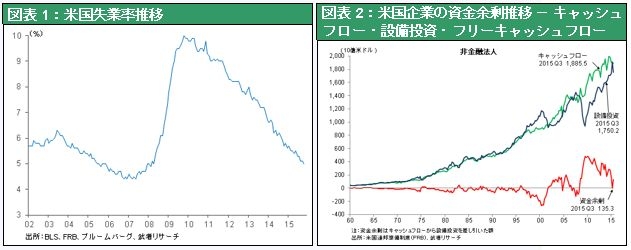

2006年以来9年ぶりの米国の利上げは、米国経済がリーマン・ショックの後遺症を完全に払しょくした自信の表れと言える。リーマン・ショック後の大不況の困難は、2000年以降のIT革命の進行による生産性の上昇により生まれた余剰労働力、余剰資本が2007年まで建設部門(=バブル産業)に吸収されていたものが、バブルの崩壊により一気に顕在化し、戦後最大の失業・賃金停滞とカネ余り・低金利を引き起したことにある。

(*カネ余り・低金利の原因は各国中央銀行による量的金融緩和であるとする見解が多くみられるが、それは見当違いであろう。量的金融緩和がもし打ち出されなかったら、各国の経済不況は一段と深刻化し、資本はリスク回避を強めて安全資産である現金・国債に集中し、更なる金利低下をもたらしたであろう。低金利は量的金融緩和があろうとなかろうと起こっていた事であり、それはより深い歴史的現実-IT革命による資本余剰―に起因していると言える。)

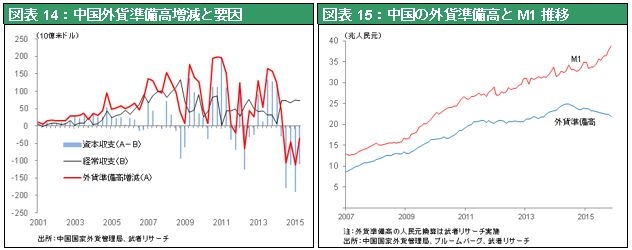

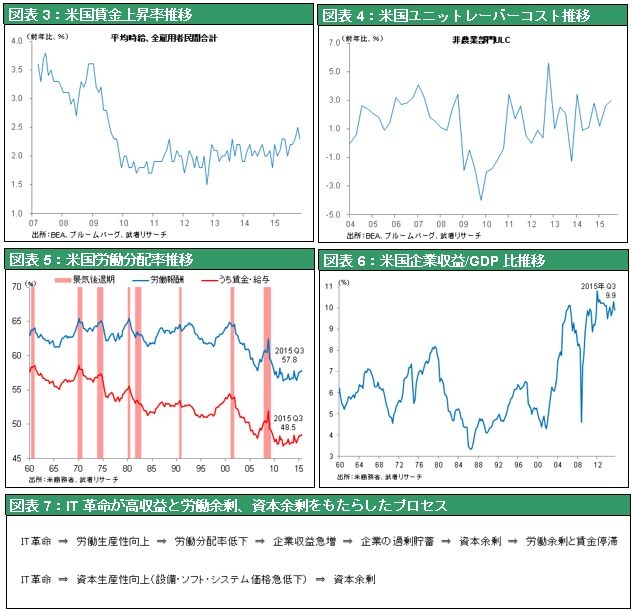

この労働力と資本の余剰が、辛抱強い量的金融緩和によりほぼ解消しつつある。図表1は失業率推移であるが2009年のピーク10.0%から直近では5.0%まで低下した。また図表2により米国企業のフリーキャッシュフローを見ると、2000年以降の大幅な余剰がほぼなくなっている。設備投資額の増加が好調なキャッシュフローに追いついてきたためである。さらにようやく労働賃金が上昇し始め(図表3、4)、2000年以降急低下していた労働分配率が底入れから上昇に転じ始めた(図表5)。この労働分配率の低下こそ、企業収益を歴史的水準に押し上げた(図表6)主因であり、企業の過剰貯蓄の根本原因でもあった。

IT革命下のライフスタイルの向上、個人サービス需要の急拡大

さて、労働分配率の低下を引き起したものこそIT革命であったと考えられるが、そのIT革命が依然進行する中に労働分配率の低下が止まったとすれば、その理由は何なのか。それは労働需給が改善し、賃金上昇に弾みがつき始めたからに外なるまい。

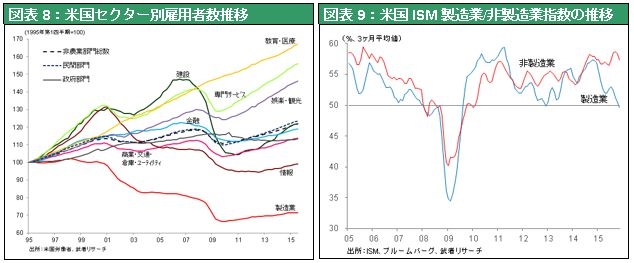

米国の雇用がどこで増加したのかを図表8で見ると、教育医療、専門サービス、娯楽観光など、ひとえに個人向けサービス分野であることが鮮明である。IT革命の下でのイノベーションと個人のライフスタイルの向上が進行し、個人向けサービス需要が急増しているのである。情報化時代の新ビジネスモデルと新ライフスタイルが垣間見える。在宅勤務、ビジネスマンの兼業の一般化、アウトソーシングの一般化、新ネットワークビジネスの誕生、ネットによる物流が主チャンネルになりつつあることなどにより、個人生活の一層のフレキシブル化が進行している。実際、米国の個人消費をけん引しているのがサービス分野であることは、図表9のISM非製造業指数の上昇を見ても明らかである。

このように米国では、リーマン・ショック後の辛抱強い量的金融緩和により個人のライフスタイル変化を伴った新規需要がサービス分野において勃興し、それが労働と資本の余剰を大きく吸収し始めたと言える。企業収益段階にとどまっていたIT革命の成果がようやく個人のライフスタイルを変え、生活水準の一段の向上に結び付きつつあり、それは米国において歴史を画する情報ネット新時代の萌芽が見られ始めていると評価できる。米国流の新ライフスタイルの向上と個人生活水準向上は、今後ユーロ圏や日本などに伝播していくものと見られる。

いち早くデフレ危機から脱出へ

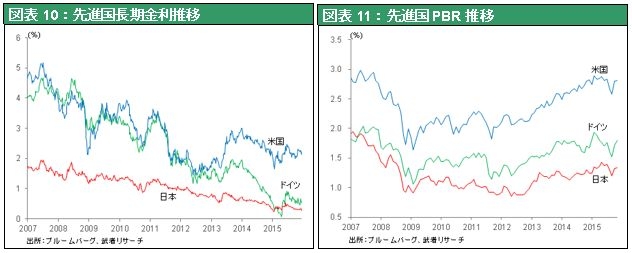

米国においてはデフレに陥る危機は去ったと考えられる。米国の長期金利が日欧のそれを1%以上、上回って推移しているのはそれを如実に示している。それは米国株式の高バリュエーションにも表れている。12月16日の米国利上げを可能にしたものは、そうした労働余剰と資本余剰の顕著な減少であった。

(2) 暗-中国、元切り下げの誘惑にかられないか

人民元不安を強めるか

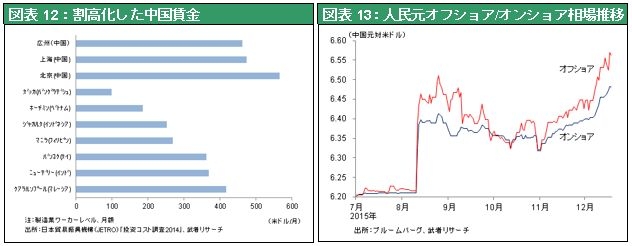

他方、米利上げが悪影響をもたらす最大の懸念は、人民元の不安定化であろう。景気失速が止まらない中国にとって、元安は自然で、且つ望ましい。第一に、大きく落ち込んでいる輸出を立て直すためには輸出競争力の回復が必要である。図表12に見るように、今や中国の人件費はアジア新興国の中で最も高くなり、中国からASEANなど他国への工場移転が急速に進行している。元安はその流れを食い止めるためには必須である。第二に、至上命題である不動産バブル崩壊を回避するための度重なる金融緩和を実効性のあるものにするためにも、元安が望ましい。元高を維持するための元買いドル売り介入は、国内の金融緩和を相殺してしまう。

とは言え、8月のIMFの勧告に基づく為替変動幅拡大を理由とする元安誘導は市場の大パニックを引き起こし失敗した。そうした中での米利上げは元安を希求する中国当局にとつて、格好の口実となりえる。中国当局がその誘惑にかられないとも限らない。

元安は両刃の剣

しかし、元安は中国にとって両刃の剣である。それによって巨額の資本流出に歯止めがかからなくなる恐れがあるからである。中国の巨額の外貨準備の過半は対外債務に基づくものであり、ひとたび中国で経済失速不安、バブル崩壊不安、元下落不安が起きれば、巨額の対中国投資資金が堰を切ったように流出する恐れがある。また中国人自身も資本の海外逃避を加速させるだろう。そうなると人民元相場はアンコントローラブルの急落となる可能性がある。元の急落は設備過剰に悩む中国企業を輸出ドライブに駆り立て、市況下落を引き起すばかりか輸出先国のシェアを奪うことで世界中にデフレ圧力を高める。また中国国内では外国資本の引き上げが金融をタイトにし、バブル崩壊を促進すると言う経路も考えられる。巨額の海外資本に依存してきた中国にとって、人民元の扱いはアキレス腱なのである。

つまり、今回の利上げが引き起こす最も危険な連鎖は、可能性は低いものの中国人民元急落にあると言える。