2016年05月02日

ストラテジーブレティン 第160号

米国発近隣窮乏化政策の危険

日本株一人負けの正体が見えた

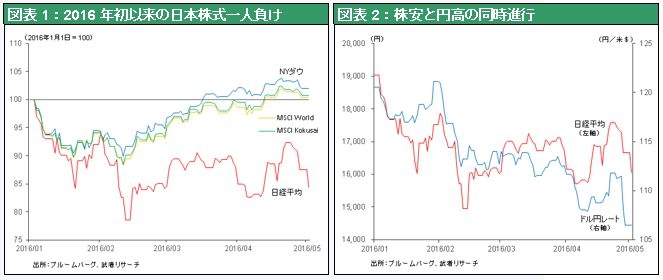

2015年初来の、特に3月以降の世界株高の中での日本株式の一人負けは、企業の本源的価値という観点からは不当なものでありミスプライシングである。そしてその原因は一に円高株安の悪循環が際限なく進行していることである。言うまでもなく世界大不況が始まろうとしているなら、日本株式の暴落はミスプライシングとは言えないが、その場合には日本株の独歩安ではなく、世界的株式大暴落となるはずである。

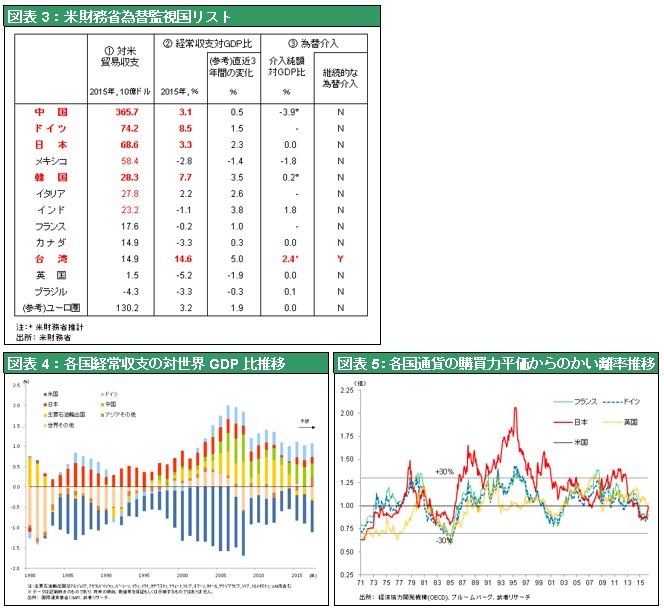

それではなぜことさら、経済のファンダメンタルズや中央銀行の姿勢とは逆行する形で円の独歩高か進行したのか。その原因が米国の一方的ルール変更にあったことが露呈した。米財務省は4月29日半年ごとの為替報告書を発表したが、そこで新たな為替監視国リストが設けられた。そして恣意的な3条件、①対米貿易赤字200億ドル以上、②経常黒字がGDP比3%以上、③為替介入がGDP比2%超、が設定されこのすべてに抵触した場合「為替操作国」と認定し制裁を発動するというものである。

この措置により監視リストには中国、ドイツ、日本、韓国、台湾の5か国が指定された。この措置の問題は中国とドイツに対しては全く無効ということである。実質的には日本のみに対して顕著な円高圧力をもたらし、通商に大きな影響を及ぼすことになるかもしれないが、これは不可解であり、不当でもある。最も不均衡が大きい中国は不公正な取引慣行を駆使しつつ2015年3657億ドル、日本の686億ドルの5倍の対米黒字を計上し、米国人の雇用を奪っていると非難されている。しかし中国人民元は対外資金流出、通貨暴落の危機に直面しており、中国はむしろ人為的に元価値を維持するためにドル売り介入をしている、自国通貨を市場実勢より押し上げようとしている望ましい国であるとすら解釈される。また経常黒字2850億ドル、経常黒字の対GDP比は8.5%と世界最大で日本の3.3%の二倍以上あるドイツ(対米貿易黒字も742億ドルと日本以上に大きい)は自国通貨を持たず、そもそも制裁の対象にならない。ドイツはその競争力に比し割安のユーロを使い常にフリーランチに近い有利な条件を維持している。

つまり新たに設けられた為替監視リストを活用しようにも、現在米国が直面している巨額の不均衡を是正するのに為替は全く役に立たないのである。にもかかわらずなぜこうした制度が導入されたのだろうか。それは経済合理性と言うよりはもっぱら政治的産物と言うべきかもしれない。そもそもこの制度はTPPの合意を得る目的で、TPPによる自由貿易を促進する以上貿易に関する不公正行為の監視、取り締まりが必要だとする求めに応じて2月に成立した「貿易円滑化法」に基づいて制定されたが、その過程ではトランプ・サンダースという反自由貿易主義の傾向を持つ大統領候補者の意向が反映されているかもしれない。大統領選挙を前にフォード自動車などの円安批判ロビー活動も功を奏した可能性もある。

米国の一方的ルール設定、米国発の近隣窮乏化の懸念

こうした動きは米国ルー財務長官の「競争的通貨切り下げを回避する」と言う主張とは裏腹で、米国こそが日本に対して通貨切り下げ競争を挑んできているとも解釈できる。米国によって事実上通貨介入をけん制された日本政府は投機に対して無防備になり、窮地に陥っている。為替介入がGDP比2%という上限は、今後介入に動くとしても10兆円程度の介入余地しかないことを意味し、投機筋を勢いづけ円急騰が止まらない可能性もある。そうなると円高株安の悪循環は自己実現的に強化され、日本株の下落は底が見えなくなる。

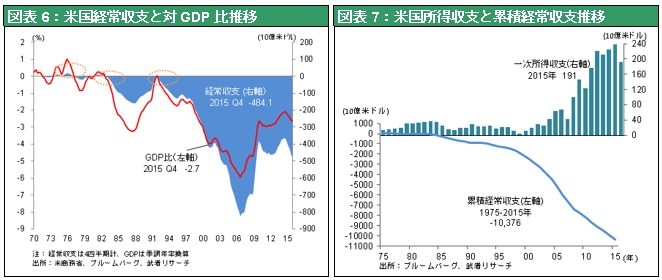

こうした米国の通貨政策、恣意性、ルール変更(それまで暗黙の裡に成り立っていると思われた前提の変更)、は危険である。そもそも対外不均衡の責任は黒字国赤字国の双方にあり、米国は2015年4841億ドル、対GDP比2.7%と世界最大の赤字国であり、それは世界GDPの0.5%に相当する。貿易不均衡が問題と言うなら米国の巨額の赤字も諸悪の根源の一つであり、米国は過剰消費を抑制し輸入を抑え経常赤字を一掃すべき、それを促すためにはドルの暴落こそが正しい解という議論が成り立つ。しかしそれは全く米国の国益に合致しないのは明らかであろう。

世界最大赤字、債務国の米国は、強いドルを使い世界経済と金融にビジネスネットワークを張り巡らせて世界経済基盤を著しく強化してきたのではなかったか。債務国でありながら強力な通貨を駆使し強力な対外購買力、影響力を発揮するという恩典、それを棚上げし黒字国、債権国の通貨安のみをあげつらうことは片手落ちと言わねばならない。1972年以降のドル本位制の最大の受益者は無利子の債務を積み上げる贅沢を続けてきた米国である、それは誰のおかげかという反論も当然あり得るのである。言うまでもなく対外黒字国・対外債権国はその黒字幅に比較して通貨安バイアスを持ち、対外赤字国・債務国の米国はその赤字幅に比して通貨高バイアスを持っているが、ドル本位制の下ではそれは当然のことである。ドル本位制の世界繁栄とは基軸通貨国米国が対外債務という形での通貨発行を行い、世界マネーが供給されたことによって可能となっているのである。

リーマンショックとの類似性、円高日本株安が放置されれば世界不況が起こり得る

いつまでも犠牲を日本円に押し付けると、それは米欧に逆噴射するというリスクもある。唯一著しい通貨高になりデフレと株安圧力が高まる日本の経済困難が進行する。日本の困難は量的金融緩和、マイナス金利を駆使しつくした中央銀行の無力化、無能化という観測がある。過去極めてパワフルであった政策発動の株価押し上げの効果は、1月29日の満を持してのマイナス金利導入では全く効かなかった。それどころかそれ以降一段と株安円高が進行し、日銀は政策的に無能化しているとの観測が、メディアを埋め尽くした。今回の日銀の追加緩和なしという対応は、それらの日銀無能論をさらに強めるものであり、日銀路線に沿ってリスクを取っていた人々の土台を崩した。しかし量的金融緩和やマイナス金利が無力ということになると、それは容易に同様の政策を採り続けてきた米国FRBと欧州ECBの危機対応能力に対する疑義となり、世界株安を引き起し国際金融不安を一気に高める道にもつながる。中国発金融危機の世界株安を演出した投機筋は日本売りでさらに破壊力を強めつつある。次のターゲットが史上最高値水準にある米国株式となる可能性にも目配りしたい。リーマンショックの本質は相次ぐ市場の暴落悪循環により、破壊力を強めた売り方が、株式や社債の市場価格を本源的価値から大きく下回る時点まで引き下げ、それによって引き起こされた資本毀損と売りの悪循環が市場崩壊をもたらしたことにある。市場に発生したミスプライシングが放置され続ければ、大きな市場崩壊につながるという危険を忘れるべきではない。

これから先の展開は3つのシナリオに分かれるだろう。第一は自律的な行き過ぎた円高株安の大転換。米国経済の堅調持続のもとで米利上げによりドル高転換、米株高とドル高で日本株高が起きるというシナリオ、第二は日本の政策の大発動による円安株高への転換(政策とは市場を驚かす新機軸の金融緩和と消費税増税先送りと財政出動、為替介入)、第三は世界金融危機の深化シナリオ。米国経済衰弱によるドル安が世界的株安とともに進行、中国危機も再度顕在化し、昨年8月から起こった世界危機はさらに激しさを増し世界不況を引き起すという恐怖シナリオ。この間の円急騰日本株暴落は、これまでほとんど排除されていた第三の恐怖シナリオの可能性を排除できなくなった、ということではないか。米国経済、中国経済と日本の政策が注視される。