2016年06月27日

ストラテジーブレティン 第164号

分岐点、Brexitであく抜けか、中国危機封じ込めがカギを握る

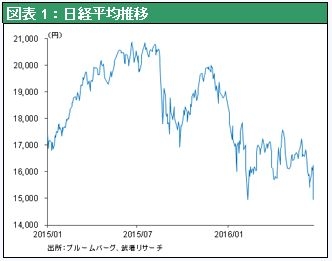

急反発か、三段下げのクライマックスか

英国国民投票のEU離脱派の勝利は予想外の結果であった。Brexitが決まった今この先更なる危機が待っているのか、それともいったんあく抜けか。先週末、英国国民投票結果直後の日経平均株価は円急伸とともに急落し、2月11日の最安値と全く同じ14952円で引けた。今後は二つの展開の可能性が考えられる。①Wボトム形成後の急反発、または②昨年8月からの下落の3段下げのクライマックスに。①と見れば絶好の投資機会、②と見れば最大限の警戒場面。そのカギは英国ではなく中国が握っていると考える。前回レポートで明らかなように、米国経済が順調であることはほぼ間違いないので、世界的金融不安が進行するとすれば、中国が原因とならざるを得ない、からである。

驚きの英国株価堅調

Brexitの結果判明後の市場の反応は興味深い。国民投票結果が判明した6月24日の前日比騰落率は、英国(FTSE100)-3.1%と主要国で最も小さくかつ日中安値からのリバウンドも6%と大きかった。米国(ダウ工業株)の下落率はそれに次ぐ小ささで-3.4%、次いでドイツ(DAX)は-6.8%、フランス(CAC40)は-8.0%。注目されるのはスペイン(IBEX35)-12.4%、イタリア(FTSEMIB)-12.5%、ギリシャ(ASE)-13.4%と南欧諸国の下落が最も大きく、かつほぼ安値引けだったということである。市場はBrexitの最も大きなダメージはEU側にあり、英国に対する影響は比較的軽微と判断したのである(ちなみに日本日経平均は-7.9%、香港ハンセン-2.9%、上海総合-1.3%)。言うまでもなく英ポンドが対ドルで8%、対ユーロで6%の下落となったため、ドルベ―ス・ユーロベースでの下落幅はそれより大きいが、それにしてもFTSE100の年初来の騰落は-2%と堅調であることは驚きである。

Brexitの経済影響は未知数、EU求心力喪失は南欧のリスクプレミアム上昇に帰結

この市場の判断は、十分に根拠があると思われる。第一にBrexitが実現するのは2年先でまた離脱後のスキームも全く固まっておらず、当面の英国経済・EU経済実態に対する影響はほとんど現われないと言える。しかし金融市場でのパーセプションの変化は直ちに現われる。市場はBrexitがユーロの求心力を大きく損ない、南欧諸国がユーロに残留し続けることに対する懸念を織り込み始めた可能性がある。イタリアやスペインでは反EU派勢力が支持を強めている(イタリアで「五つ星運動」がローマ市長に勝利、スペインでは「ポデモス」が昨年末第3党に躍進)が、南欧諸国のEU離脱となれば南欧諸国の金利が上昇し経済困難は強まる。

Brexitのデメリットは英国よりEU側に大きい

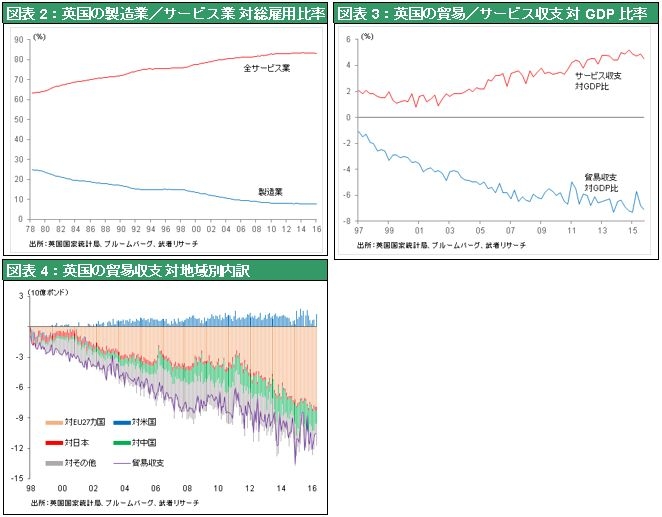

第二にBrexitのデメリットは英国よりEU側により大きいと考えられるのではないか。英国の経済構造の特徴は、

- 世界で最もサービス業化・脱工業化が進んだ経済(商品輸出世界シェアは3%弱、しかしサービス輸出世界シェアは7%で米国に次ぎ第二位、製造業雇用比率は8%と先進国最低、銀行資産規模対GDP比は800%と世界断トツ)、

- 世界で最も開放が進んだ経済(対外直接投資対GDP比率は70%と世界最高、同比率はドイツ42%、米国28%、日本16%、また上場企業株式の外人保有も54%と世界最高水準)、

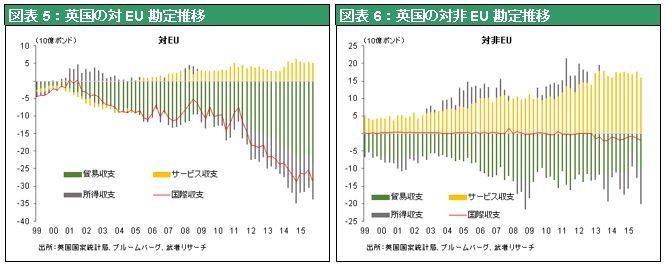

- サービス輸出と巨額の対外直接投資からの所得で巨額の貿易赤字をカバーすると言う国際収支構造、そして対EUに対しては、巨額の貿易赤字を持ち、それを対英連邦(英語圏諸国)に対するサービス・所得収入で賄っている、と言う際立った特徴がある。

対EUとの経済関係を要約すれば、英国はEUにとって米国に次ぐ輸出相手国であり、貿易面で巨額の赤字を持つ一方、日本や米国の企業、金融機関などの欧州拠点であり対EU投資で所得を稼ぐと言う相互依存関係にある、と言える。したがってBrexitとそれに伴う英ポンド安は、対EUとの貿易収支を大幅に改善する一方、EU圏をにらんだ対英投資を冷え込ませ、また英国の国際金融拠点としての競争力をそぐと言うデメリットもある。このメリット、デメリットの比較において、むしろメリットの方が優る可能性が大きいのではないか。英国の国際金融拠点、国際サービス産業拠点としての魅力度はEUに加盟しているからと言うよりは、それ以前から備わっている特質に由来すると考えられる。英国で金融業の免許を持っていればEU全域で営めると言うシングル・パスポート制度が失われれば一定の影響は避けられないが、相応の激変緩和措置もあり得る。情報の集積、ネットワーク形成等を考えるとフランクフルトなどが、ロンドンに代替する国際金融拠点化するとは考えにくい。

英国の世界金融拠点上での競争力は容易に損なわれず

グローバリゼーションの主要素、資本主義、市場経済、民主主義と英語、諸法体系とビジネスプロトコルなどの母国は米国とともにイギリスである。イギリスは米国とともに世界秩序の主柱であり、依然として英連邦の主宰国であり、多様な国際関係の中核国である。英国の国際金融拠点、サービス業拠点としての地位はBrexit後も変わらないのではないか。実際スイスはEUには加盟していないが、EUとの健全なビジネス関係を構築している。

英国が反グローバル化するとは考えられない

そもそも、これほどまでの開放的経済大国化した英国が、Brexit が現実化したからと言って、巷間語られるような閉鎖主義、排外主義に陥るとは考えられない。むしろ英国はEU以外の諸国・地域との連携を強め、別な形でのグローバリゼーションの深化を図るのは確実であろう。言うまでもなく今後の世界経済成長を牽引する地域・国は米国、インド、ASEAN、アフリカなど、むしろ非EU圏にある。大英帝国の遺産である英連邦を基礎とした国際的ネットワークの翼をそれらの国・地域に広げると言う選択肢が浮上してくるとすれば、EU側も、離脱後の英国を冷たくあしらうわけにはいかないだろう。ましてイタリア、スペイン、ギリシャなどの南欧諸国が(いかにポピュリズムが台頭しているとはいえ)EU離脱により、現在手にしている信認の高い通貨(ユーロ)と有利な金利を手放すとは考え難い。それは危機に瀕したギリシャのチプラス政権の変身を見ても明らかであろう。このように見てくると、Brexitが、欧州統合の崩壊の始まりとかグローバリゼーションの失敗や終焉等と言うセンセーショナリズムは極論であることが分かる。

このように考えると、Brexitにまつわる市場の乱舞はいったん終焉すると見て良いのではないか。

中国危機の封じ込め動向が喫緊のポイント

とは言え市場が直ちにリスクテイク環境に入れるか、は簡単には断定できない。それはBrexitの英国とは比べ物にならないほどの大きな不確実性が中国をめぐって存在しており、その帰趨は予断を許されないからである。

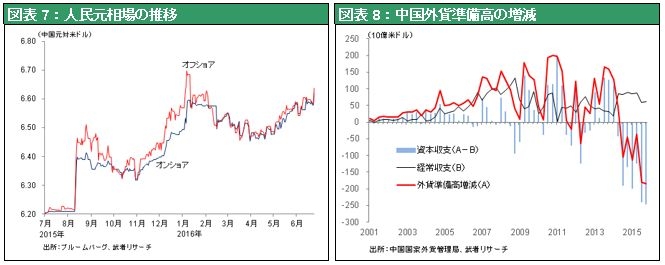

中国危機が始まり、市場はそれの織り込み局面に入っている。危機の深化と言う点で、三つの要因が指摘できる。第一に中国では物の成長(鉄道貨物量、粗鋼生産量、発電量、輸出輸入量など)が停止した。第二にアキレス腱としての外貨事情の悪化、人民元下落が国内金融危機の引き金を引くことが見えてきた。第三に路線対立、習近平氏と李克強氏との路線対立が顕在化し統治能力に疑問符がでている。中国に対する信認の核心、圧倒的に強力な統治能力が劣化するとなれば、投資家は人民元と中国のリスク資産投資に対して無防備ではいられなくなる。中国危機という深淵の困難がほぼ確かになった今、あらゆる投資場面では、リスク回避派が有利となっている。ここ半年間日本株式は一人負けしているのであるが、その原因はもっぱら日本円の異常高にあると考えられ、日本株一人負けは、円高と共振現象を起こしたことにあると言える。ではなぜ日本円がことさら強くなっているのか。それは人民元切り下げ回避を求める米財務省が、円高容認をその犠牲として差し出していること、それが突如の円高をもたらし、日本株の独歩安を引き起こしていると観測されるのである。(武者リサーチストラテジー・ブレティン160号5/2、162号6/6参照)

リーマンショックの再来は無い

今後のシナリオは二本立てで行くべきであろう。危機深化は否定できないが、中国危機封印により過剰悲観の修正高の可能性もある。以下の3つの理由によりリーマンショック再来の可能性は小さい、①当時と異なり事前の過剰楽観し無く、資産バブルは限定的であること、②政策がフレンドリーであること、③企業の高利潤が持続していること、である。中国危機封印されれば意外な株高の可能性もあり得る。タイミング的には9月杭州のG20サミットを前に、世界的リリーフラリーが起きる可能性もある。となれば先週6/24日の日経平均安値はダブルボトム形成となる公算が考えられる。しかし二つ目の危機深化シナリオでは、人民元相場と中国外貨準備高の帰趨がその引き金を引くと思われるので、この二つの数字には要注意である。