2016年09月02日

ストラテジーブレティン 第166号

世界的イールド・ハンティングが日本株に向かう可能性大

~中国危機封印なら、アベノミクス相場第二弾入りの公算も~

(1) 世界的イールド・ハンティング、余剰資本は株式に向かう

長短金利ゼロの時代

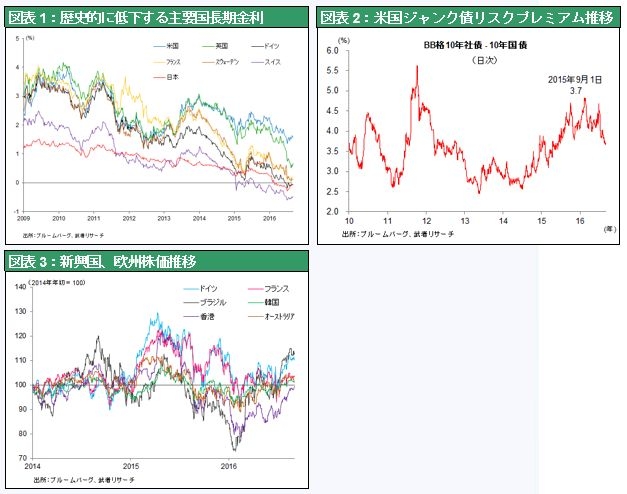

歴史的長期金利の低下が進行している。Brexitを契機に英ポンド金利が急低下したことにより先進国でまともな長期金利がついているのは米国だけとなった(図表1)。その米国でも景気堅調にもかかわらず海外からの資金流入により金利低下圧力がかかっている。危険視されてきたジャンク債や新興国債などにも、しびれを切らした資金が流入し利回りは大きく低下している(図表2)。まさに空前の余剰資金がイールド(利回り)を求めて世界中を徘徊しているのである。主要国では長短金利が等しくゼロとなり、確定金利資産間の利ザヤを収益の源泉としてきた伝統的銀行ビジネスが世界的に成り立たなくなっている。

株式に存在する豊かなイールド

だがこれを資本主義の危機に結び付けるのは早計である。イールドは債券の外においては、株式や不動産には潤沢に存在している。株式の配当利回りはすべての先進国において国債利回りより著しく高くなっている。例えば米国では企業は株価に対して2%の配当と3%の自社株買いの合計5% を株主に還元しており、それは1.5%の長期金利の3倍以上である。問題は企業の稼ぐ力、価値創造にあるのではなく、稼いだ金を適切に配分する機能を失った金融市場にある。

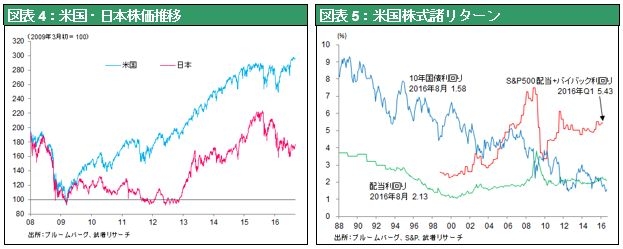

世界的イールド・ハンティングは残された処女地である株式へと向かい、世界的株高をもたらし始めている。米国株価が史上最高値を更新したが、欧州株式、新興国株式も年初の下落を取り戻し、高値圏にある。金融市場は株価上昇によって失われた資本配分機能を取り戻すだろう。

米国で成功したQE、資産価格の押し上げが鍵に

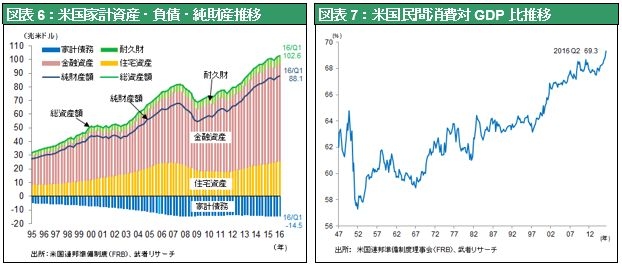

株式や住宅不動産などのリスク資産への資金誘導は中銀の非伝統的金融政策(量的金融緩和やマイナス金利など)の目指すところであり、米国ではそれが最も有効に機能してきた。図表6,7に示すようにリーマンショック以降、米国ではそれまでは思いもつかなかった大胆な量的金融緩和政策(中央銀行がバランスシートを4倍に膨らませ国債や住宅ローン債券を購入した政策)により、米国株式、不動産住宅価格が顕著に回復し、家計の資産内容が著しく改善した。家計純財産はリーマンショック直前の2007年第3四半期の68兆ドルをピークに2009年第1四半期には55兆ドルへと急減したが、資産価格の急回復により2016年第1四半期には88兆ドルへと増加し、家計消費増加の推進力となった。資産価格上昇➡家計消費(特にサービス)増加➡雇用・生産回復➡企業と家計の所得増加という好循環が定着し、完全雇用と2%インフレ目標と言うFRBの政策使命(mandate)がほぼ達成されつつあることは、ジャクソンホールでのミーティングでも強調された事柄である。

米利上げでハンティングは日本株に向かう

第一に政策使命(mandate)の達成がほぼ見えてきたこと、第二にこれまでの利上げ先延ばしの主因であった新興国経済と金融市場の不安定さが解消したこと、により、FRBの利上げの可能性が強まっている。年内には後1回、9月、または12月実施がほぼコンセンサスとなりつつある。来るべき米国利上げは、2016年に入ってからの米ドル安に歯止めをかけ、世界的イールド・ハンティングの向け先を変えるかもしれない。新たなイールド・ハンティングのターゲットとしては日本株式が注目されるのではないか。

(2) 日本株を無視できないグローバル・イールド・ハンティング

リスクテイクの波強まる、日本株も遅れてきたサマーラリーへ

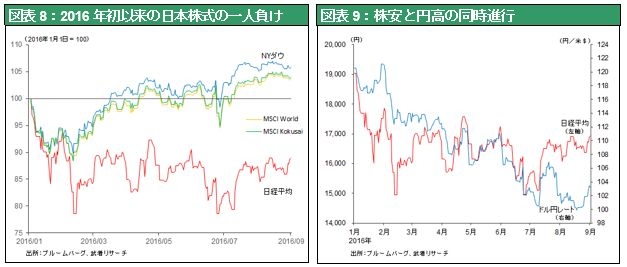

以上のような情勢展開は当社のこれまでの主張が、正しかったことを示している。ここ1か月間、米国株式の新高値更新に続き、欧州株、新興国株ともに大きく出直り世界的にサマーラリーが展開されている。その中で日本株式は円高により相対的に出遅れていたが、それでも堅調さを増している。

以下は1か月余り前(7/15日)に当社がインターネットコラム「GOGOJUNGLE」に掲載した主張である。

『米国株式はほぼ1年ぶりで史上最高値を更新した。昨年夏場からの中国危機を原因とした世界的リスクオフ、ベアマーケットは終焉したか、または棚上げされた可能性が濃厚である。ここ一年ほど続いた一方方向の円高、世界的株安と金利低下などのトレンドも最低3か月、長ければ長期にわたって転換する公算が大きい。日経平均は今年前半のWボトム形成後の急反発局面に入っている可能性が濃厚である。英国国民投票結果直後の日経平均株価は円急伸とともに急落し、2月11日の最安値と全く同じ14952円で引けた。そのとき筆者は「今後は二つの展開の可能性が考えられる。①Wボトム形成後の急反発、または②昨年8月からの下落の3段下げのクライマックスに。①と見れば絶好の投資機会、②と見れば最大限の警戒場面。前者の確率7割、後者の確率3割」と主張したが、結果は出たようである。・・・・米国経済の堅調さは否定しがたい。・・・・サービス関連の消費と住宅も堅調で所得、需要、生産、雇用の好循環が機能している。次期大統領候補はいずれも財政政策による景気刺激を主張しており、財政赤字対GDP比2%台と健全化した財政が新たなけん引役になるだろう。それはドル高要因である。近い将来米国がリセッションに陥る公算は小さい。

日本経済も徐々に力強さ増すだろう。①消費増税先送り、財政拡大、②更なる金融緩和、③円高にもかかわらず堅調な企業収益、④実質賃金の上昇などが重なる。低迷してきた消費は上向く場面に入るだろう。マイナス金利は余剰貯蓄を、株式・不動産を押し出す。不動産サイクルも空き室率低下⇒賃料上昇が作動するスイートスポットに入っている。

中国危機の深化というシナリオは否定しがたいが、当面は景気てこ入れ策で堅調、9月4、5日のG20サミットまでは、危機封印とみてよい。米国経済の堅調さに加えて中国経済と元不安が棚上げされ、円高・リスクオフの圧力が大きく軽減した。過剰悲観の修正高の可能性が強まっている。市場参加者の大半をとらえていたブラックスワン襲来シナリオが否定されたとなれば、来るべきサマーラリーは相当な規模になり得る、と考えるべきではないか。』

円高一巡でアベノミクス相場第二弾入りの公算も

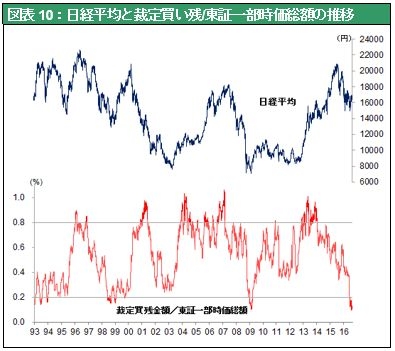

まさしくドル高反転とともに今日本株式において遅れてきたサマーラリーが始まろうとしているのではないだろうか。これまで世界株高進行にも拘わらず日本株式投資家は極端なリスク回避姿勢にあった。その顕著な例が裁定買い残の歴史的な水準までの低下であり、人々は極端に日本株投資を毛嫌いしてきた。しかし、図表10に見るように過去歴史的な水準に裁定買い残が低下した直後には、必ず株式の大きな反発がもたらされている。ファンダメンタルズが悪くないのに、人々は根拠の乏しい悲観論にとらわれているということであるなら、これから先の株価反発の需給条件は整えられているということである。

政権の異例のコミットメント

政策当局による株価押し上げイニシャティブにも大きな期待が持てる。日銀によるETF買い入れ倍増(3.3兆円から6兆円へ)、金融庁などの主導による貯蓄から投資への資金誘導(GPIFやゆうちょ銀行、かんぽ生命など公的機関投資家の改革による)、は株式域需給を大きく変化させるだろう。年間6兆円の新たな買い主体の登場は、外国人売りが一巡した後は大きな株高要因となるだろう。8月30日には菅官房長官によるロイターにおける国際投資家に対する異例の政策説明会が開かれ、安倍政権の株式などリスク資産投資と為替安定に対する強いコミットメントが示されたことも、潮目の転換を促すだろう。

株式需給における当局の役割の増大をPKO=当局による市場操作と批判する論調も目立っているが、それは正しくない。1990年代のバブル崩壊過程での当局の株価買い支え(PKO)は、収益悪化により価値を失った株式の値段を押し上げようという非合理的なものであり、成功するはずのないオペレーションであった。それに対して現在の当局のイニシャティブは、収益回復により価値を高めている株式を評価できていないという市場価格の非合理性を是正しようとするものであり、成功するオペレーションである。かつてヘッジファンドは当局のPKOに売り向かったが、今回はそれが無謀であることは論を待たない。筆者は1990年代のPKOを強く批判した当事者であるが、同じ理由によって、今回の当局のイニシャティブを強く支持したいと考える。

後1か月ほどの短期では、日本株式のキャッチアップラリーの可能性は大きい。日経平均は18000~19000円までは上昇していくだろう。仮に中国危機の爆発が抑制され続ければ、株価はさらに上昇を続け、2020年ごろに日経平均30,000円を目指すアベノミクス相場第二弾入りの可能性も出てくるだろう。

中国危機顕在化のリスクには目配りを

ただ上昇相場の持続性の鍵となる中国情勢に注意は怠れない。中国経済体質の脆弱化は一段と進行している。成長の3つのエンジンはいずれも深刻な状況にある。①輸出は年初来前年比4%台の減少が続いており今や牽引車どころか経済成長の足を引っ張っている。②投資(固定資産投資)は2年前の20%増から10%へと減速し7月には更に年初累計で8%増まで低下した。しかもその中身は民間企業投資が2%増と完全に失速、昨年来の金融緩和で一時的にプラスに浮上した不動産投資も再度減速(7月は5%増)、公共投資だけが20%増との高ペースだったがそれも息切れ気味となっている。投資が全分野で完全失速する場面が近づいている。③消費は小売売上高が10%増と比較的堅調だが減税と金融緩和による自動車消費の上げ底効果が効いているため、減税効果が一巡する来年には失速の懸念がある。財政拡大とともに野放図ともいえる金融緩和が続いている。2016年7月でM1前年比25%増、M2前年比10%増、家計預金前年比9%増となっており中銀信用の急拡大が広範なマネー成長に結び付いていない。金融緩和効果は住宅バブルを押し上げていること以外には空回りであることを示している。中国失速が再度顕在化すれば、資本流出・資本逃避の再発(➡外貨準備の再急減)と人民元下落加速が始まり、再び世界をリスクオフの流れに引き戻す可能性を念頭に置いておくべきである。

(3) 世界的金利低下のトレンドは先ず米国で反転する公算大

~ 議論の焦点自然利子率低下の認識 ~

2017年財政出動で米景気加速、ドル高、長期金利緩慢な上昇へ

中国情勢の一定の安定化、新興国情勢の安定化、Brexitの織り込み、米大統領選挙の不確実性の低下、などにより、再度グローバルリスクオン、イールド・ハンティングの趨勢が強まっているが、この先に何が待っているのだろうか。当社は先ず米国で、2017年に①成長・投資の加速、②資金余剰の減少、③FRBの利上げが相まって、長期金利が緩やかな上昇に転じ、利潤率と利子率の乖離が縮小しはじめ、イールド・ハンティング機会が低下する、と想定する。すると世界的余剰資本は円高一巡後の日本に向け、大きく押し寄せるのではないか。米国で2017年~18年にかけて量的金融緩和➡資産価格上昇➡成長軌道復活➡中銀の利上げと長期金利上昇、というデフレ危機脱却の先行例が形成されるのではないだろうか。それは日欧など他の先進諸国にも伝播していくと期待される。

完全雇用下の自然利子率低下の原因に様々な解釈

米国のエコノミスト、経済学者は歴史的長期金利低下の問題を「自然利子率の低下」という論理として整理している。自然利子率とは経済がフル稼働でも過熱することなく拡大できるインフレ調整後の金利を指し、それは貯蓄と投資がバランスする均衡金利とも考えられる。つまり自然利子率は政策金利決定の目安である。この自然利子率がこれまでのコンセンサスである2~3%から0%近傍へ低下急激に低下している、との見方が広がり、ここ数年にわたって低水準で推移することが共通認識になっている。長期金利の下落低迷とは、まさに自然利子率低下の問題なのである。であればFF金利の引き上げはあってもごくわずか、かつ緩やかにするべきということである。

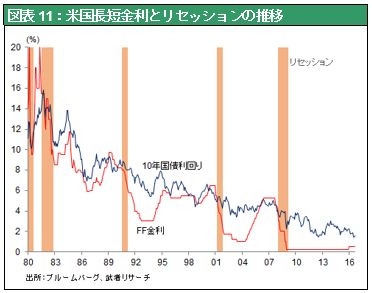

だが市場フレンドリーな金融政策維持では一致

米国では完全雇用、経済はフル稼働状態に戻っているのに、自然利子率は全く上昇ないばかりか、低下している。なぜか、経済学者は自然利子率が低下した理由について、さまざまな説を唱えている。前FRB議長のベン・バーナンキ氏は、世界的な貯蓄過剰が原因と指摘している。ハーバード大学のローレンス・サマーズ教授は、投資需要が慢性的に不足する「長期停滞」が原因と主張している。イエレン議長などによるFRB見解は、金融危機以降の経済成長を抑えてきた一時的な逆風、すなわち経済の不確実性、ドル高、生産性・労働力人口の伸び鈍化に原因があるかもしれないとの見方である。このように原因に対する見方は分かれているが、「利上げを急ぐべきではない」という市場フレンドリーな処方は明確に一致している。自然利子率が低迷しているのに利上げをすれば信用の縮小循環をもたらし景気を失速させる。1980年以降米国では4回リセッションが起こったがいずれも、金融引き締めにより長短金利が逆転した後である。自然利子率が低下し続け、利上げした後のFF金利水準を下回って逆イールドとなれば、金融機関の利ザヤはマイナスとなり、軽度とはいえリセッションは免れなくなる。FRBはそれを回避することを至上命題としているのである。

低金利=低自然利子率の下での拡張的財政金融政策が展望を開く

自然利子率の低下=長期金利の空前の低下定着、を前提とした経済成長の姿とはどのようなものか。二つのシナリオが描けるであろう。第一は金融政策、超金融緩和を続けることで株価を押し上げ、企業は自社株買いなどを通して、株主・投資家としての家計の所得増加をもたらし消費を引きあげるという方向。つまり超低金利により株式価値が高まり、資金がリスク資産に向かうとことである。第二はケインズ政策、政府が借金をして需要を創る。そうすると遊んでいるお金が有効に使われる。次期大統領候補は民主党のクリントン候補、共和党のトランプ候補共に、積極的財政政策を政策アジェンダとして挙げている。実際米国ではインフラの老朽化が進んでおり、財政赤字もGDP比10%(2010年)から2%台(2015年)まで低下しており、長期金利は空前の低さ、となれば絶好のケインズ政策環境と言える。こうした財政金融面での資本余剰の循環は長期金利を緩慢ではあっても上昇させ、自然利子率を引き上げていくだろう。そうなると長期株高、ドル高の展望が開けることになる。中国リスクをにらみつつも、中長期強気スタンスが適切ではないか。