2016年09月23日

ストラテジーブレティン 第168号

「市場金利を統制下に」、黒田バズーカ第三弾の威力を考える

とうとう日銀が市場価格制御に直接乗り出した

9月21日の政策決定会合において日銀は、①イールドカーブの制御➡長短金利の管理、②オーバーコミットメント➡際限なく目的達成を追求する、③追加的手段はある。短期金利、長期金利、資産買い入れ、マネタリーベースの増加加速、という3つの柱からなる新政策を発表した。

バズーカ第三弾になるか

この中での新機軸は長期金利のコントロールである。FRBのQEでもそこまでは踏み込んでいなかった。先進国において金融自由化、市場金融化が確立した1980年代以降では、初めての中央銀行による市場金利の直接コントロールに日銀が乗り出したのである。否定的とは言わずともシニカルな見方が大きく広がっている。失敗、窮余の挙句の奇策、禁じ手、という解釈が一般化している。確かに極端な QE以上に伝統・常識からかけ離れた政策ではある。しかしそれだけに市場インパクトも絶大となる可能性を排除できない。日本株式を一気に3~4割以上押し上げる威力を持っているかもしれない。となれば当然リスクオンの円安となる。イールドカーブ・金利コントロール政策➡株高➡円安という好循環が起きる可能性にも一瞥されたい。

WSJ紙は ”Japan nationalizes the yield curve(日本はイールドカーブを国営化する)” という社説(9月22日)を掲げ、「金融政策を使い果たした日銀が、本来市場が決める長期金利を政策でコントロールするという、極端な策に乗り出した。国債の買い入れ余地が来年にはなくなり量的金融緩和が限界に達すること、マイナス金利が銀行収益を損なうことなど、日銀は金融政策を概ね使い果たした。その挙句にうちだされたイールドカーブつまり短期、長期金利をコントロールするという新奇策は、市場ボラテリティーを高め、一段と(リスク回避による)貯蓄を強め、銀行に人為的な収益機会を与えることでリストラを遅らせる、などの弊害をもたらす可能性がある。安倍政権は金融政策の限界を認め財政政策と規制改革に軸を移すべきだ」との論説を掲載した。

メディアは誤り、日銀は全く失敗していない、金融政策は効いている

本当に日銀は弾を打ち尽くしたのか、金融政策では2%インフレという目標達成は無理なのだろうか。公平に見てそうではあるまい。日本経済がデフレと長期停滞に戻る可能性は著しく低下している。黒田総裁がかねてから強調しているように、日本のデフレと長期経済停滞の金融的原因は、実質金利が経済の実力(=自然利子率、実質均衡利子率)に比べて著しく高いままであったことにあった。潜在成長率で大きく劣っている日本の実質金利は2000年代を通して、主要先進国とほぼ同等であり、この高実質金利が日本経済を大きく弱体化させた。

*自然利子率とは経済がフル稼働でも過熱することなく拡大できるインフレ調整後の金利を指し、それは貯蓄と投資がバランスする均衡金利とも考えられる。つまり自然利子率は政策金利決定の目安である。今回の「総括的な検証」ではこの自然利子率が日本では2010年以降0%近傍している、としている。

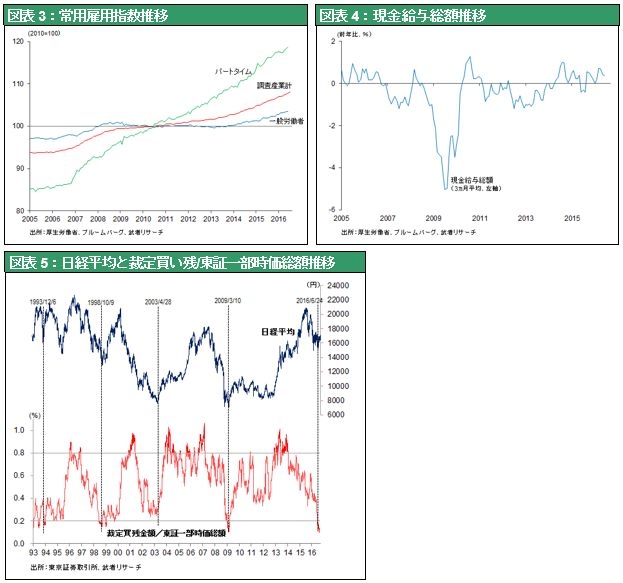

2013年から続くGDP>金利の関係

しかし、日銀が今回の量的金融緩和政策の「総括的な検証」で指摘したように、量的金融緩和が始まって以降、名目長期金利の低下と物価のプラス化により、実質金利が大きく低下し、自然利子率を大きく下回っていると観測されるようになっている。

何が経済の実力か、自然利子率はどの程度かに関してはいくつかの計測方法により異なる結果が報告されている。しかし、経済の実力を名目GDP成長率、そのコストを名目長期金利と単純化すれば、両者の関係は鮮明である(名目成長率と名目金利の関係は、実質成長率と実質金利との関係と同義である)。図表1に見るようにアベノミクス/量的金融緩和導入前と、後とでは全く変わっていることが明らかであろう。アベノミクス前の20年間(1992年から2012年まで)は金利>GDP成長率の関係が続き、金利(=信用)が経済成長の制約要因であったことが明らかである。しかし2013年以降、両者の関係は GDP成長率>金利とはっきりと逆転し、金利(=信用)が経済の促進要因になっていることが明らかである。

健全な信用創造が続きデフレに陥っていない米国では、リーマンショックの一時期を除きGDP>金利という関係が維持されている。日本と米国の経済の地力に対する金利の水準が著しく異なっていたことが、日本のデフレの原因であったとすれば、その原因はすでに解消されている。2013年以降3年間続いたGDP>金利の関係が持続できれば、リスクテイクマインドの復元とリスクテイクの果実の好循環を定着させることができる。2015~6年は石油価格下落により(一過性要因とは言え)物価上昇率が低下したが、それが実質金利の上昇につながらないようにするためには、名目金利を引き下げる必要がありここにマイナス金利導入の意義があった。

リスクテイク爆発の引き金になるかもしれない

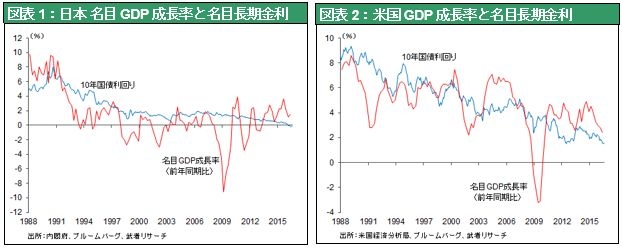

今回の長期金利を0%にくぎ付けする日銀の政策は、GDP>金利が長期に続くことを確信させ、一気にリスクテイクを促進する契機になるかもしれない。そもそも、2013年以降雇用者数は増加、労働需給はタイト化し、ようやく賃金上昇が定着し始めている(図表3、4)。原油価格上昇により一時的にマイナスとなったCPIが2017年には1%程度まで回復することもほぼ見えている。28兆円の財政出動、中国経済の小康状態化、商品市況の底入れ、世界貿易の底入れと緩慢な回復、米国経済の堅調、等の環境の下で日本の実質GDPの1%程度までの回復はエコノミストのコンセンサス(ESPフォーキャストでは0.9%)となっている。昨年の企業統治改革(コーポレートガバナンスコード、スチュワードシップコード)に続き、働き方改革、緩慢ながら外国人労働者の受け入れ、配偶者控除の廃止などの税制改革等成長政策も進展している。円高による企業収益悪化も一巡となれば、株式市場に大きな追い風が吹く公算は大きい。まして日本株式はアベノミクス失敗、ないしは頓挫と見た外国人により極端な売られ方をしており、需給(裁定買い残の歴史的低下)は大きく改善しているのである。また日本株式のバリュエーションは極端に割安になっている

依然として為替市場では円高論者が多数派であるが、円高論者の多くが日本株に悲観的な見方をしている。しかし仮に日本株高が始まれば、それがリスクオンの円安要因となる可能性が考慮されていないことを付記しておきたい。