2019年07月22日

ストラテジーブレティン 第229号

日本株不振、原因はタイムラグと政策、選挙後に好転へ

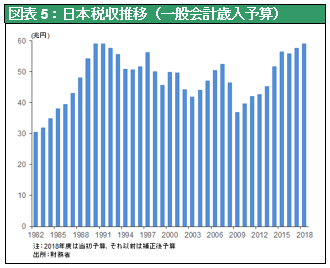

米国株史上最高値vs. 日本株不振

先週米国株式が3指数そろって昨年の高値を更新した。米中貿易戦争が米国の景気後退には導かないとの見方が市場で受け入れられているからである。英国エコノミスト誌は先週号(7/13-7/19日号)の「何が史上最長の米国景気拡大を終わらせるか」という特集で、不思議なことに、当面それが見当たらないと分析している。

その中で、日本株式の低迷ぶりが顕著である。昨年末の大底時点から先週末までの株価上昇率を見ると、米国S&P+18.7%、ドイツDAX+16.2%、上海総合+17.2%に対して日経平均は+7.3%と、韓国株の+2.6%とともに負け組に属している。

世界経済が不振でリスク回避姿勢が蔓延している時には日本株式の不振は仕方がない、という側面はある。昨年年末はその典型であろう。米中貿易戦争とそれが引き金になる世界不況を市場は懸念し、米国株式と世界株式は約2割の急落となり円も急騰、日本株式の不振はより甚だしかった。

日本株が投機的に動く3つの理由

日本株式は3つの理由により振幅が著しく大きい。第一の要素は、東証上場企業において、景気変動の振幅が大きな製造業比率が約5割と極めて高い、という点である。日本GDPにおける製造業比率2割弱と比較して著しく高い。加えて日本が分担している部分は素材、部品、機械装置などの川上部分であり、景気による振幅はさらに大きくなる。

第二の要素は日本株式が為替と共振し振幅が大きくなるということである。日本は世界最大級の対外資産保有国であるため、世界景気が良くなると日本人投資家は強気になり海外投資を増加させ、それは資本流出を加速して円安をもたらす。円安は日本経済と株価を押し上げる。逆に世界経済と市場不振時には資本流出が止まり円高となり、景気と株価を相乗的に押し下げる。こうした為替と株の共振現象は日本だけの特徴である。

第三の要素は日本株式の外国人保有比率は3割弱なのに、株式出来高のほぼ7割は外国人が占め、その多くは先物主体の投機家、ということである。日本株式市場はその流動性の厚さと価格変動の大きさゆえに絶好の投機の対象となり、それがコンピュータによるアルゴリズムトレーディングによって大きく揺さぶられることになる。

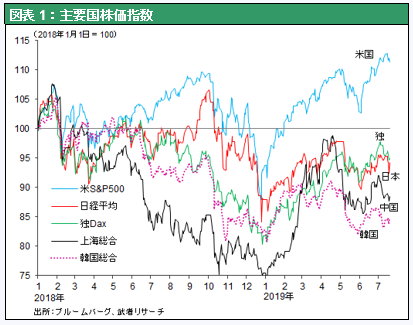

投機的ポジションは陰の極に近い

こうした理由から世界経済が悪化し世界的なリスク回避が蔓延するとなれば、日本株式が一番売りたたかれることは、仕方がないともいえる。ただグッドニュースは、投機による振幅の大きさは、長期トレンドに対しては中立だということである。いくら投機で売られたとしても売られ続けるわけではない。いずれ投機売りポジションは投機買いによって相殺されるわけで、その時には大きなアップサイドの圧力が発生する。これまで何度か世界経済低迷、世界的リスクオフの場面では先物主体の株式売却が日本株式を不当な水準まで押し下げた。東証の裁定買い残は投機ポジションの指標として注目されてきたが、裁定買い残5000億円の大台まで低下すると、株価は大底を入れ大転換するということが繰り返されてきた。1998年、2003年、2009年、2016年がそれであり、その後1年から1年半の間に、日経平均は6割上昇している。この裁定買い残は昨年クリスマス時5000億円台を付け、先月には4000億円台を下回ったが、それはリーマンショック時以来の低水準であり、今後どこかの時点で投機買いが急復活する可能性を示唆している。

こうした中での現在の日本株不振をどのように考えるべきか。仮説の第一は、世界景気悪化が進行するという悲観説である。投機の日本株安と見えていたものは、実は実体経済悪化の前兆であった。日本株式は世界のトレンドをリードしており、いずれ米国株、中国株なども下落に転ずると考える。仮説の第二は、世界経済の拡大は続き、世界的リスクテイク環境も変わらない。日本株式は出遅れているがいずれ世界株高に合流する、とする楽観論。仮説の第三は、世界経済拡大・世界的リスクテイクの中で、日本固有の理由により、日本株式の一人負けが続いている。以上3つの可能性が考えられる。

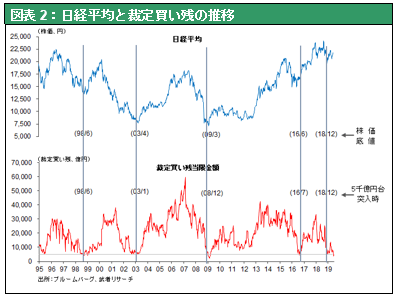

世界景気ミニサイクル上向きに

この中で第一の仮説の世界経済が悪化するという見方は当たらない。米中は貿易戦争中とはいえ、小康状態で、それぞれの国内景気も景気対策、金融緩和もあり堅調であり、それが米中の株高をもたらしている。さらなる悪材料が出ても金融緩和・財政出動という二つの政策手段を駆使できる米国、中国経済は底堅いと想定できる。米国経済は2009年以来史上最長の景気拡大が10年にわたって続き、途絶える気配が全くない。ただ長期景気拡大の中でもミニサイクルがあり、それは図表3、4の貿易や投資に現れている。最近では2015年春ピーク、2016年春ボトム、2018年春ピーク2019年春ボトムとなっている。2018年半ばからのミニ後退は、スマホや自動車の買い替えサイクルでピーク感が強まっている時に、米中貿易戦争が勃発し、不透明感から多くの投資案件が棚上げされたことによって起こった。しかし今、買い替えサイクル一巡とともに、米中貿易戦争の不透明感も解消されている(貿易戦争は続いているが全面対決は回避され、生産拠点の脱中国が必要となるなど、先行きの大方のめどは見えてきた)。ミニサイクルは2019年後半から上向く可能性が強い。

おそらく、第二と第三の仮説のミックスが適切な解釈ではないか。日本株式の出遅れは、まだ世界経済ミニサイクルの好転が日本の企業業績見通しに反映されておらず、タイムラグがあるという面がある。

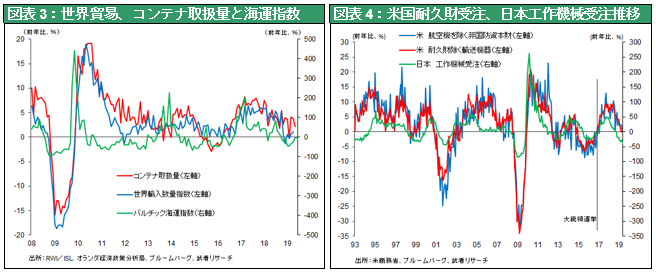

日本固有のマイナス要因、増税と金融緩和余地の乏しさ

では日本固有の株価一人負け要因とは何かだが、それは政策であろう。良し悪しは別として、今世界各国は政策依存度を高めている。AIネット革命で生産性が上昇し世界的に供給力が高まっており、恒常的デフレ圧力下(供給力余剰=需要不足状態)にある。よって余剰資金、余剰供給力を吸収する需要創造政策が必須であり、金融緩和と財政支出拡大のポリシーミックスが求められている。今ブームのMMT、シムズ理論(FTPL)、QE(量的金融緩和)などの政策手法はそうした時代の要請の下で、出て来ているものである。これに対してほぼ満額回答なのがトランプ政権で、米国株式は史上最高値を更新している。他方、日本は10月に消費税増税を控えていることに加えて、日銀の追加緩和余地は小さいとみられている。政策に対する期待値は最も低く、グローバルマネーに嫌われても仕方ないといえる。

選挙後のリフレ政策アジェンダに注目

もっとも10月の消費税増税が最後であと10年は増税はないと、安倍首相は言っている。参院選が終わり、政治の焦点は次期解散総選挙に移っていく。その際の安倍政権のアジェンダ設定が注目される。そもそも今回の8%から10%への消費税増税は安倍政権が打ち出したものではなく2012年民主党政権下の3党(民主・自民・公明)合意の宿題履行に過ぎない。安倍氏の本意であるリフレ政策が、参院選後のテーマになっていく公算は大きい。

増加している税収を追い風に、減税と国土強靭化の財政出動プランを、次期総選挙前に打ち出してくるのではないか。日銀もゼロ金利の深堀、ETFの買い入れ増額、銀行資産の買い入れによるポートフォリオリバランス後押し等、新手法を繰り出すかもしれない。そうなると、世界景気ミニサイクルの好転と政策期待の相乗効果が起動し、売りつくされてきた日本株式の壮大な出直りが来年にかけて見られるかもしれない。