2019年10月31日

ストラテジーブレティン 第237号

デフレ脱却の決定打、マンションブームと不動産の価格革命

令和の大相場始動 シリーズ ②

<セミナー開催のお知らせ>

(1) 不動産価格の上昇顕著、マンション価格再評価時代へ

マンション、商業用不動産の価格上昇顕著、空室低下、賃料上昇、金利低下の3重奏

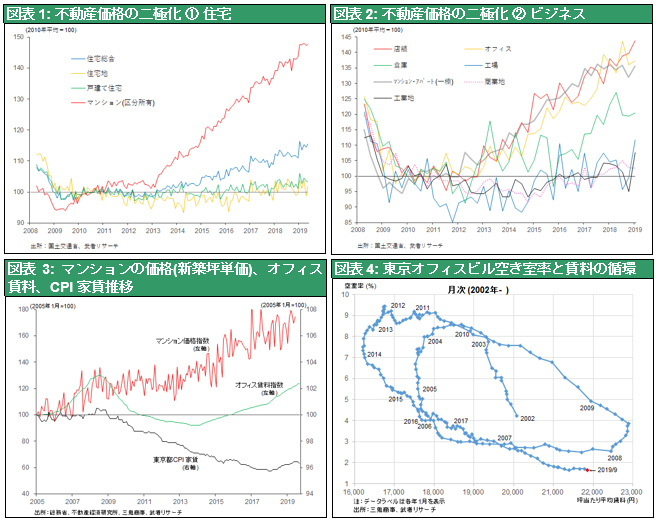

マンション(区分所有)価格が大きく上昇している。特に首都圏中心部、地方中核都市の価格上昇が顕著である。新築マンションの坪単価は2005年から2008年にかけて3割上昇し、リーマンショック後の2009~2012年まで停滞していたが、2013年より騰勢を開始、2019年は2013年比4割の大幅上昇になった。新築マンションの価格上昇は建築費の高騰、マンション適地の不足による地価高騰が原因とされている。しかし、この新築マンションにサヤ寄せされて、中古マンションもここ2~3年、それを上回るペースで上昇している模様である。

同時に賃料も高級物件中心に大きく上昇している。業界筋のデータによると、都心部の高級マンション賃料(坪単価)は2012年の約13000円から2019年には約18000円へと、ほぼ4割上昇した。それには及ばないが、一般マンションも12500円前後から14000円へと1割強上昇した。

その背景には空室率の大幅な低下がある。同じく業界筋のデータでは、2010年の11~12%から2019年には5~6%へと低下した。JREITが保有する住宅の平均空室率は、2005年の8%から一貫して低下し、2019年には3%程度になっている。

このマンションブームの凄さは、「本気で買うマンション」(週刊エコノミスト10/22号)、「バブル再来! 不動産投資」(週刊ダイヤモンド10/19号)、「人生100年 持ち家運用術」(日経ヴェリタス10/20号)、と経済週刊誌がそろってカバーストーリーとして展開していることからもうかがわれる。普段、投機には批判的な各誌の共通のトーンは、「ブームはまだ途上、乗り遅れるな」である。

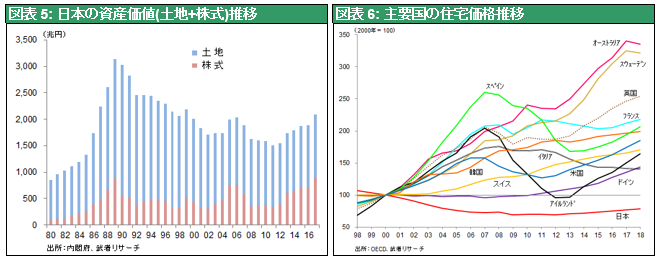

空室率の低下、賃料の上昇、物件坪単価の値上がりは、商業用不動産でも同様である。東京ビジネス地区のオフィスビル空室率(三鬼商事)は2012年の8%から2019年には2%まで低下、坪当たり賃料は16000円から22000円へと大きく上昇している。マンションと商業用不動産価格の顕著な上昇は、空室低下、賃料上昇、金利低下の3重奏に支えられており、景気サイクルの波に乗っているといえる。

二極化顕著、不動産価格決定が利用価値に急シフト

この不動産活況は単純な景気の波だけによるものでない。それは最近の不動産市場の著しい二極化からうかがわれる。住宅ではマンションの上昇に対して、戸建て住宅及び住宅地の価格は2009年の底入れ後も底這い状態である。ビジネス用途でも、オフィスビル、店舗の価格が上昇する一方、土地は一部のマンション適地、ホテル適地などを除き、工業用地、商業用地共に全くの低迷状態である。つまり死んでいる不動産と生きている不動産の格差が、顕著に開いているのである。

低評価の日本の中古マンション、米国流の利用価値評価スキームで価格上昇へ

二極化の背景には、不動産価格決定の利用価値へのシフト、という要素がある。経済的利用価値のある不動産価格が、これまでの常識を超えて大きく上昇し始めているのである。例えば米国の不動産価格は(メンテナンス次第ではあるが)築年数に関係なく、上昇していくのが一般的である。しかし日本の場合、築年数が住宅価格に決定的に影響を及ぼしてきた。「国が公表する住宅寿命は木造で27~30年、鉄筋コンクリート造マンションで37年とされているケースが多いが、それは建て替えサイクル年数を用いて便宜的に算出されたもの。また日本では減価償却期間(木造22年、鉄筋コンクリート造47年)を建築寿命と結びつける説明も多いが、それは建物の物理的寿命とは何ら関係ない。米国の建物の減価償却は構造に関係なく一律に27.5年だが、売買査定や融資のための担保評価は、減価償却期間とは無関係に行われている。日本のマンションの平均寿命は68年(早稲田大学小松教授調査)、別の調査では117年という説もある」(さくら事務所会長 長嶋修氏「常識が一変する住宅の寿命」週刊エコノミスト10.29.19より)。長嶋氏は日本でも中古住宅の流通市場が充実し、住宅寿命再評価のスキームが整備されれば、これまでの常識は一変し、50年たっても100年たっても価値を保ち続ける住宅が出てくる、と述べている。

土地本位制、公主導の地価決定は消えていく

日本の不動産価格の決定には土地本位制の名残が強く残っている。国土交通省による地価公示が不動産鑑定の基礎となっているが、それは鑑定における3法(売買事例、再取得原価法、収益還元法)のうち売買事例を基本にされており、過去の実績が将来価格に影響を及ぼしている。こうした当局が介在する価格決定のやり方は、利用価値に根拠を求める米英における不動産評価とは大きく異なる。これが不動産は再生産・代替不可能な資産ゆえに絶対的な価値を持つという神話、土地本位制にお墨付きを与えることにもつながった。土地本位制の下では、土地の最大の役割は借入の担保であり、公示地価がその基準であった。しかし今、土地の担保価値としての役割が消滅し、土地そのものの本来の経済価値が模索され始めているのである。

二極化における負け組の不動産とは、土地神話の下で経済的価値(=将来キャッシュフローの現在価値)が正当化できない属性の不動産、勝ち組とは利用価値が高まり経済的価値が高まっている不動産である。土地評価は、利用価値に基づく収益還元型に大きくシフトしつつあるのである。

シェアリングエコノミー下、利用価値を基準に住宅価格の再評価が行なわれる

なぜ今マンションブームなのか、それは新時代のライフスタイルと時勢による。所有から利用へ、シェアへという時勢が、不動産の利用価値による再評価を促している。日本の通勤地獄・長距離通勤の原因は不動産価値神話による遠隔地一戸建て選好が高じたという側面が強いが、共働き子育て世代には受け入れがたい。シェアリングエコノミー時代、住宅がその洗礼を受けている。職住近接の好立地の住宅不足がマンション需要と家賃を引き上げている。

このように今始動している賃料、マンション価格上昇の好循環は、景気循環的というよりは、構造的変化といえる。その利用価値に照らして、不当に低評価されていた中古マンションの価格が上昇するとなれば、超低金利でマンションを取得すれば、家賃を節約できるうえに値上がり益が見込める。また住宅取得減税の恩典もある。借家より持ち家を選択する方が有利であり、マンション需要が強まる。ますます需給が好転する公算は高い。

(2) 日本のデフレに決定的だった長期資産価格下落の容認

マンション価格の値上がりは、今始まった株高とともに、経済的価値からみて不当に低く評価されていた資産価格の再評価を促す流れといえる。

日本の特異な資産価格長期下落容認、大きな政策の誤り(=日銀のオウンゴール)

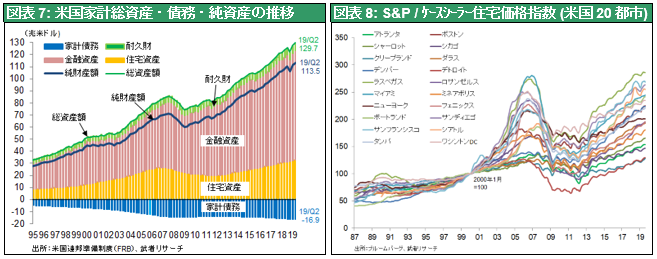

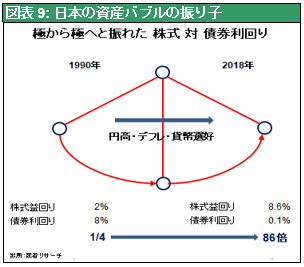

日本経済の失われた20年の最大の原因の一つは、長期にわたる資産価格(株式と不動産)の下落を容認、放置したことであろう。購買力の源泉は所得と信用であるが、広義の信用は銀行貸し出しと資産価格上昇に分けられる、と考えてみよう。1990年のバブル崩壊以降、日本では銀行貸し出しが約500兆円(1993~1997年)から約400兆円(2004年)へと2割も収縮する中で、資産価格が20年にわたって下落を続け、購買力が長期にわたって蝕まれ続けた。図表5に見る如く株式と不動産を足し合わせた日本の資産総額は1989年末の3141兆円をピークに2011年には1503兆円まで20年にわたって下落を続け半減し、1638兆円の富が失われた。資産価格が最大の信用創造である時代に、長期にわたる資産価格下落を容認し続けた金融当局の姿勢は、今になって振り返れば、驚くほどの打撃を経済に与えたのである。この資産価格下落は、単なるバブル崩壊(=経済的価値の裏付けを超えた価格の下落)に止まらず、経済的価値を超えて著しく下落し、負のバブルを形成した。この資産価格の下落⇒賃料低下⇒更なる資産価格の下落、の悪循環が20年にわたって続き日本経済をゾンビ化させたと言ってよい。図表6は世界主要国の住宅価格推移であるが、過去20年において、世界中で住宅バブルが崩壊するも価格下落は2~5年で収束し、大半の国で住宅価格はバブル前の水準に戻っている。

日本と好対照の米国、資産価格の大幅上昇が経済を復活させた

日本の20年にわたる住宅価格下落というのは、極めて特異である。米国がバブル崩壊(リーマンショック)以降の10年間で株価(3.5倍)をはじめとする資産価格上昇により、家計の純資産額(総資産-債務)が2009年第4四半期の49兆ドルから2019年2Qの113兆ドルへと2.3倍になり、64兆ドル(米国GDPの3倍)の富が形成されたことと比較すると、その違いは歴然である。この資産価格上昇により、家計が保有する資産は、株式で5兆ドルから18兆ドルへ、年金資産は10兆ドルから27兆ドルへと著増し、旺盛な消費を引き起こした。

GOOD NWEWS⇒日本だけにある資産価格アップサイドの修正余地

但し、その特異な日本の資産価格下落は、2011年で底を打ち、以降上昇している。図表9に見るマイナスバブルの是正は株式とマンションにおいて今まさに始まろうとしている。だが未だ株式やマンションは経済的価値からみた妥当水準には程遠く、資産価値上昇の余地は著しく大きいといえる。日本だけが持っているこの資産価値上昇の潜在力は、日本経済の埋蔵金ともいえるものである。

(3) 日米物価趨勢の根本的相違は家賃、その上昇は日本のデフレ脱却の決定打に

マンション価格の上昇は日本の長期デフレを完全に払しょくする、起動力になるだろう。2013年から続いた黒田日銀の量的金融緩和の長い旅がいよいよ報われようとしているのではないだろうか。なぜなら日本のデフレの最大要因は家賃の下落であり、その原因が長期資産価格の下落にあったと考えられるからである。

日本のデフレの主因は家賃、米国インフレの主因も家賃

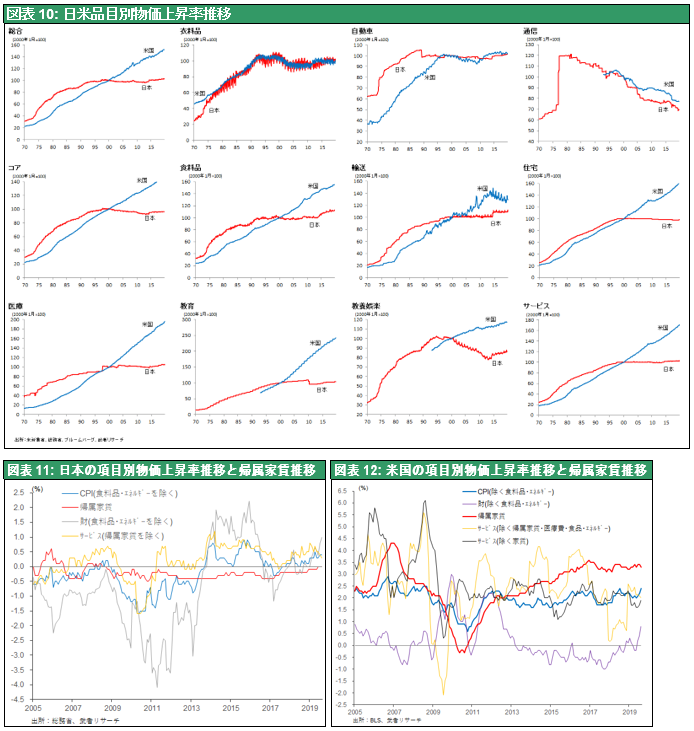

図表10に日米の品目別CPI推移を示すが、衣料品、自動車等製造業品目や生産性上昇が顕著な通信などハイテク価格は日米とも共通でデフレである。日本デフレ、米国インフレと両者を分かつ決定的品目が習宅コスト(=家賃)である。他の多くのサービス価格も日米で差があるが、サービスコストは賃金、家賃、公共料金によって決められるのでやはり家賃が一番重要である。

次に図表11と12によって日米の物価上昇率推移を比較すると、(日本の消費税増税時を除き)、帰属家賃が最も大きな格差の要因になっていることがわかる。つまり極論すれば、日本のデフレは家賃の下落に原因があり、米国のインフレは家賃の上昇にある、といえる。食料品・エネルギーを除くCPIに占める帰属家賃の割合は、米国で1/3、日本でも1/4と他の項目に比して際立って高いのである。

では日米の家賃の違いは何なのか、このことを度々指摘している日銀は、①日本では住宅の経年劣化を考慮していないために、それを考慮している米国との差が出る。②相続税対策による貸家建築(住宅供給)増加⇒空室率上昇を招き家賃を引き下げている、という2点を原因として挙げている(2016年7月展望レポート)。

日本の家賃低迷は資産価格の過度の下落によってもたらされた

だが見落とされている最も重要な理由は、資産価格下落による負のフィードバックではないだろうか。日本の土地価格は図表5に基づくと20年間で半減したわけであるが、それは年率3.4%の下落ペースである。投下資本リターンを一定に保つためには、家賃も年率3.4%下落しなくてはならない。まして日本の資本の要求リターンは低下し続けてきたのであるから、家賃はもっと下がってもいいことになる。つまり不動産価格の過剰な下落が、大きな家賃引き下げのプレッシャーになり続けたということである。

資産価格上昇からの正のフィードバックが始まった

この資産価格下落からの家賃への負のフィードバックが、今全く逆に働き始めている。経済的価値を持っている優良不動産物件の価格上昇が、家賃にプラスのフィードバックを与え始めている、と考えられる。

この資産価格上昇の物価へのプラスのフィードバックこそ、日本のデフレ脱却を完遂する決定打になるのではないだろうか。日本株式が長期上昇軌道に入っている、と考えられる有力な根拠である。