2020年12月03日

ストラテジーブレティン 第267号

2021年コロナ制圧、世界同時好況が視野に、怒濤の日本株高も

2020年末世界株高ブーム

サンクスギビングからクリスマスへと続くホリデーシーズンに入り、米国株価3指数揃って史上最高値更新という最大級のプレゼントがもたらされた。コロナパンデミックによる6週間で4割前後の株価急落からの鋭角的回復は、最も楽観的であった武者リサーチの想定をも遥かに上回る展開である。しかし、より大きなサプライズが日本株式の顕著な台頭である。日本株式は史上最高値とはなっていないが、ここ数か月の世界株式市場では突出した好パフォーマンスとなっている。

コロナが起きる直前までは世界経済はブーム状態、ネット情報通信革命が進展し、米国の失業率は3.5%と史上最低まで低下、米国株価はリーマンショック後10年間で4倍になっていた。武者リサーチは、この長期経済ブームの波は終わってはいない、コロナの後は再度上昇の波に戻ると主張してきた。理由はコロナが歴史の流れを押し進めると考えられるからである。この主張の正しさは、株価上昇によって証明されつつあると考える。

(1) 日本株の時代が始まったか

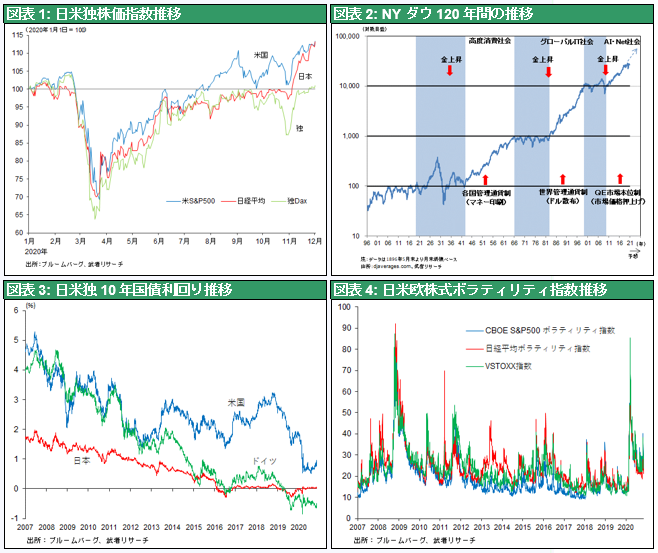

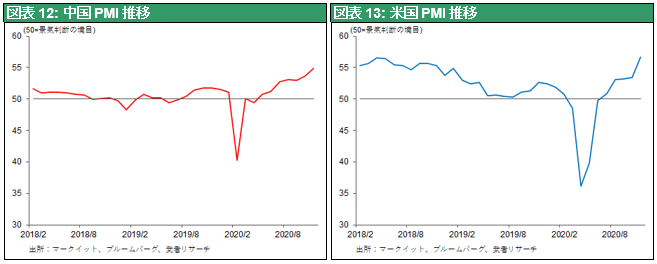

突出する日本株の勢い、日本金融の安定性

日本株式の突出した好成績が注目される。8~11月の株価上昇率を比較すると、日経+19.1%、NYダウ+11.2%、S&P500 +9.9%、韓国KOSPI+15.1%、台湾加権+9.7%、ドイツDAX+5.1%と日本株の強さが際立つ。特に米国大統領選挙を前後して米国株式が大きく乱高下した中で、日本株式には押し目らしい押し目がなく、突出した安定性が続いている。

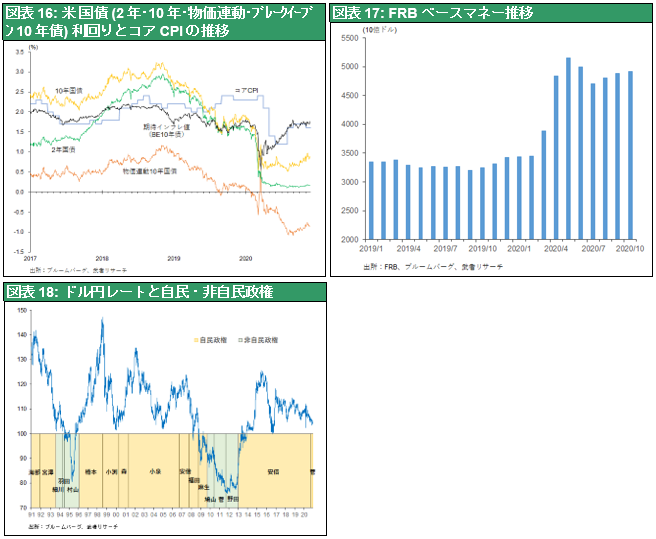

金利の世界でも日本は世界の落第生の地位を返上した。デフレとゼロ金利は長らく日本の専売特許であったが、今や日本の長期金利は+0.02%と欧州諸国のマイナスを大きく引き離している。長短金利差(イールドカーブ)は不十分ながらスティープ化し、ドイツ、フランスなどの欧州諸国よりも金融機関の収益基盤が強められている。日銀の革新的イールドカーブコントロール政策が効いている。また後述するが、財政出動が日銀の荷重を和らげている。世界最先端(?) の財政金融政策連携が機能し始めている表れと評価できる。

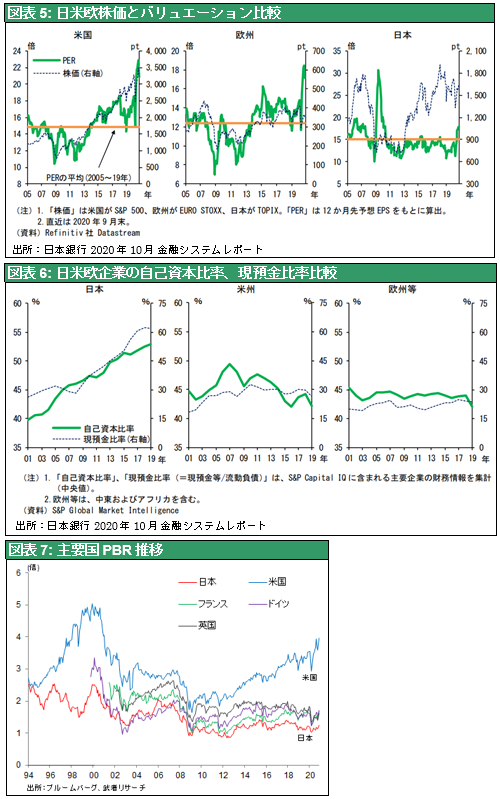

この安定性は為替市場にも表れている。米国の超金融緩和策の結果、ドル安が進行しているが、対日本円ではドルの下落はごく限定的である。韓国、台湾と比し円高はマイルドであり、日本株式を鉄火場にしていたボラティリティも相対的に大きく低下している。そもそも日本株は割安、かつ企業の財務安定性が強固で、いつ見直し買いが入ってもおかしくない状況にあった。その超割安是正の株式バリュエーション革命が、コロナ後に展望される世界同時好況をきっかけとして、起き始めているのかもしれない。

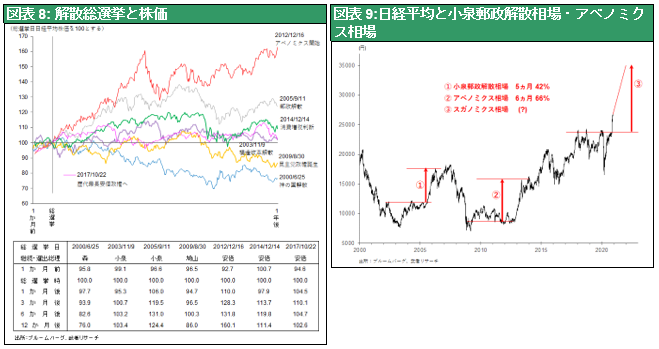

歴史的大相場の可能性

日本株式の11月以降の度肝を抜く強さと安定性は、日本株式が新たな上昇加速ステージに入っていることを示唆する。その場合2000年代以降の3回目の上昇相場である可能性が出てくる。先行する2回どちらも息の長い上昇相場であったが、当初の急騰場面の短期上昇が強烈であった。2005年8月から始まった小泉郵政解散相場は、最初の5か月(2006年1月まで)で42%の上昇となった。2012年11月から始まったアベノミクス相場は、最初の6か月(2013年5月まで)で66%の上昇であった。今回が2000年以降3回目の大相場とすれば、菅政権成立時、2020年9月23000円を起点として、30%上昇なら30,000円、40%なら32,200円、50%上昇なら34,500円が視野に入ってくる。

(2) 2000年以降の3大相場の5条件

先行する2大相場、小泉郵政解散相場、アベノミクス相場を分析すると5つの共通要因があることが分かる。そして現在この5条件が満たされつつあることが分かる。第一の条件は、それに先立つ数年間、株価は低迷状態にあった、つまり上昇のバネが蓄えられていたということである。今回も2018年以降、日経平均は24000円を頭に、数度の急落が繰り返される停滞、波乱相場が続いた。11月の24000円台突破でようやくこのレンジを突き破ったのである。11月1カ月間の3350円という急騰は過熱感をうかがわせるが、率でみると14.5%であり、先行する2大相場と比較すると、入り口としては、過大なものではない。押し目がない、買いたい弱気筋に買い場が来ない可能性を示唆する。

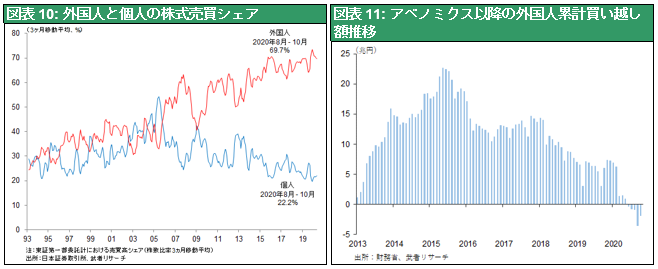

外国人の日本株買いの条件整う

第二の条件は、外国人買いの急増である。2000年以降の株価急騰はいずれも外国人が主導した。外国人持ち株比率は小泉郵政解散時は2004年末23.3%から06年末27.8%へ、アベノミクス時は2012年末28.0%から14年末31.7%へ、と急伸した。今回は外国人はアベノミクス時に取得した累計23兆円をすべて売却し、2019年末の外国人持ち株比率は29.6%まで低下している。日本株式をアンダーウェイトにしきった状態であり、11月は慌てて買い増し始めた状況である。

コロナ沈静後、世界的経済ブームの可能性

大相場の第三の最も重要な条件は世界同時好況である。コロナワクチンが実用化されれば、後述の①イノベーションの加速、②空前の財政金融支援、③ペントアップディマンドと潤沢な貯蓄、が相乗的に作用し、大経済ブームが到来するだろう。銅、鉄鉱石、海運などの市況が数年ぶりの高値にあること、米国株式では景気敏感なバリュー株がアウトパフォームを始めたこと、景気感応度の高い新興国市場投資が急増していること、バイデン新大統領の下で米中対決がルールベースになり、不透明感が消えていくと予想されること、日本の対米・対中輸出が大きく増加に転じていることなど、景気回復が早まっていく兆しが表れている。武者リサーチは、コロナパンデミックが障害物を押し流し歴史の歯車を加速する、コロナ後世界経済の成長率は高まると主張してきたが、その可能性が表れつつあると言えよう。

IMFは世界経済見通しを2020年-4.4%、2021年+5.2%と2021年になってもコロナ前に戻らないとしているが、ワクチン急普及・コロナ鎮圧に成功すれば、むしろ2021年後半、遅くても2022年までにはかつてない速いペースの世界景気回復が見られるかもしれない。

第四の条件は人気要素、特に外国人が好む改革アジェンダの推進である。菅首相が歴代首相の中で最も改革に熱心であることは広く知られており、結果を出せば外国人は素直に評価するだろう。W. バフェット氏の日本5大商社株式投資は、日本ブームの着火剤になるかもしれない。

コロナ後は米金融引き締め、ドル高へ

第五の条件は、円安進行である。これが最も困難で重要かもしれないが、その可能性も十分考えられよう。コロナ鎮圧、バイデン財政出動となれば、米国FRBの超金融政策の転換が見えてくる。

(3) ポストコロナ、米金融政策転換、ドル高がいつ起きるか

米実質金利低下はインフレ期待が低下しないため、それは潜在的ドル高要因

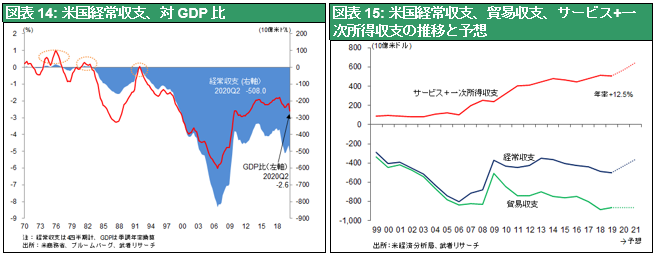

今、国際金融市場ではドル安がコンセンサスとなっている。米国が世界で最も積極的な金融財政緩和を打ち出しており、ドル供給が潤沢になったことが要因である。加えてゼロ金利政策の下で米国の実質金利が-1.2%と世界最低となったことが、ドル安論を大きく後押ししている。実質金利差は為替市場において最も重要なトレンド決定要因とされており、この米国実質金利低下が、ドル安観測が広く共有される大きな要因になった。

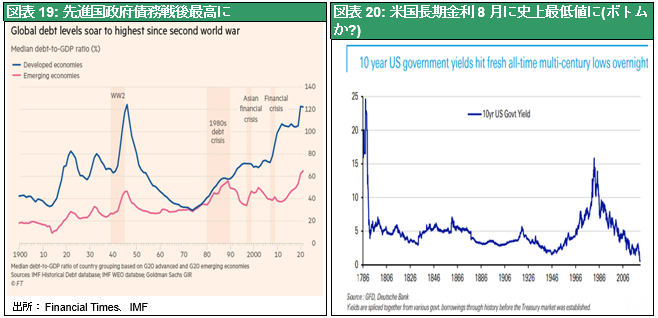

しかしこの積極的財政金融緩和は2021年~22年にかけて、米国経済が先進国中で最も力強く回復することを予見させる。そのもとで金融政策転換が見えてくれば、ドルは大きく強まるだろう。また米国実質金利の大幅な低下の主因は、ゼロ金利にあるのではない。短期政策金利は米国のみならず、日欧も共通してゼロ近辺である。米国の実質金利が著しく低いのは、コロナ感染下にあっても米国のインフレ期待が全く低下しなかったことにある。TIPSから逆算した米国の長期期待インフレ率(10年債利回り-TIPS)は1.6~1.7%とほとんど低下していなかったことは、米国経済のインフレ基礎体力が相当強いことを示唆している。米国は先進国の中で最も、経済成長に対する自信が強く、故にインフレ期待が高いのであり、そのことが米国の実質金利をことさらに押し下げているといえる。

この経済に対する自信、インフレ期待の相対的高さは、金融政策の転換をいち早く必要とし、長期的にはドル高を招く要因である。すでに米国長期金利は8月の0.5%で底入れしており、実質金利も上昇に転じている。FRBは対コロナ戦のためにさらなる金融緩和の体制を整えているが、他方で5~6月以降QEを抑制しマネタリーベースの増加を止めている。過剰な流動性供給が投機過熱を招くリスクを警戒している表れともみられる。

米国超金融緩和継続とドル安という議論はwith coronaが続く間の期間限定ストーリーと割り切るべきであろう。スティーブン・ローチ氏は米国の双子の赤字がドルの急落をもたらすと主張しているが、それは米国の産業競争力が瓦解し貿易赤字が急増した1980~90年においてのみ通用する議論である。米国経常赤字は1985年に対GDP比3.4%、2006年5.7%と悪化していたが、2020年2Qは2.6%と大きく抑制されている。また経常収支の内米国が圧倒的競争力を誇る、サービス輸出と一次所得収支(米企業・個人の対外投資からくる果実)は20年前の900億ドル、から2019年には5068億ドルへと拡大しており、大きな外貨の稼ぎ手になっている。

円高回避の手段、財政出動が金融政策の自由度を高める

他方日本側にも円安を期待させる要因がある。スガノミクスである。菅氏は株式と為替に強い関心を持った指導者である。また積極財政論者高橋洋一氏を内閣参与に指名したことから、経済回復とよるデフレ脱却のためには財政出動が必要なことを理解しているとみられる。アベノミクススタート前の2012年、日本の財政赤字(対GDP比)は8.2%であった。それが消費税増税を挟み2018年には2.3%へと急縮小した。アベノミクスの最初の6年間、財政緊縮は毎年1%の成長下押し圧力になり続けたのである。2010年代の主要国と比べての日本の低成長は、この財政緊縮路線によるものであった。しかしコロナを奇貨として、日本は長期財政緊縮路線から拡大路線に舵を切った。財政赤字(対GDP比)はIMF見通しによると2020年は14.8%と米国の18.0%には及ばないものの、ユーロ圏の10.0%を大きく上回っている。加えて、真水でも15兆円を超えるとみられる第三次補正が計画されている。

菅氏は官房長官時代、財務省(財務官)、金融庁、日銀の3者会合を主催し財政金融の連携体制を強化してきた。日銀はイールドカーブコントロールにより、長期金利の上昇を容認する一方、地銀の当座預金に付利を与えるなどの事実上の補助金を導入し、マイナス金利の深堀という円高回避の奥の手を準備している。1ドル100円以上の円高の壁が固いことが分かれば、投機筋はいずれ大幅な円安をチャレンジするかもしれない。

このように、2021年は(タイミングはわからないが)世界同時好況と日本株高を惹き起こすという基本的趨勢のもとにある、と考えられる。世界景気と市場は、before corona ⇒ corona shock ⇒ with corona ⇒ after coronaと推移する過程で、ローラーコースター的展開を見せるだろう。コロナパンデミック当初の緩慢な景気回復、超金融緩和下の低金利・ドル安/金高・グロース株選好の株高は、いずれafter coronaを展望する移行期に入る。金融政策転換・金利上昇・ドル高/金下落・バリュー株/新興国株/日本株選好の株高という形になるだろう。

(4) コロナが加速する歴史の歯車

コロナ以前から2つの歴史的趨勢が起きていた。①ビジネス、生活、金融、政治のすべてを覆いつくすIT・ネット・デジタル化、②財政と金融の肥大化による大きな政府の時代、である。しかしこうした歴史的趨勢は、牢固な障害物により展開を阻まれ、それがここ10年近く世界経済の桎梏となっていた。障害物とは、ネット化に対しては既存の慣習・制度・変わりたくない抵抗勢力、大きな政府に対しては、健全財政信仰、緊縮金融信仰である。

これらの阻害要因が歴史の流れを押しとどめ、澱みができ、政治・制度・経済・社会・生活等で大きなひずみが起こっていた。コロナパンデミックはこれらの阻害要因をことごとく壊し、歴史的趨勢を加速させると考えられる。

コロナ感染が沈静化した時、世界経済はより活力を高めているはずである。本来なら何年もかかり多くの失敗の後にようやくたどり着いたであろうこれらの結論に、コロナパンデミックにより瞬時に到達できた、このことの意義は大きい。

コロナで思い知った技術の大進歩

コロナ発生後の世界で人々が最も驚いたことは、いかに技術が進化していたか、ということであろう。在宅勤務、在宅授業、在宅診察などにより大半のビジネスと生活は、直接の人的接触なしに遂行できている。ネットワークの技術基盤がすでに整っていたのである。しかし古い仕組み、慣習、規則・規制、無知などによって、その実用化が阻まれ、これまでそうした市場・ニーズは全く生まれていなかった。コロナでインターネット活用の障害物、古い制度・習慣・変わりたくない抵抗勢力が吹き飛んだ。人と人との直接接触を避ける切り札としてのネット化が、有無を言わせない至上命令となった。企業の外部閉鎖性の改革、労働時間の短縮・フレックス化、兼業・副業の常態化、テレワークの障害物であったハンコ文化の一掃、ドキュメントの紙からデータへの転換も一気に進んでいる。多様な方向で労働編成改革が断行される。

財政金融の全面緩和で世界経済加速局面へ

コロナが押し流したあと一つの障害は、財政・金融健全性神話である。従来、各国政府は財政の健全化を〝錦の御旗〟とし、財政赤字の抑制を最重点政策課題としてきた。例えばユーロ圏参加国は財政赤字対GDP比3%以下、政府債務対GDP比60%以下という厳しい財政規律が求められてきた。しかし今回のショックでできることは何でもすべきとの緊急性の認識が共有され、各国の政策当局が足並みを揃えて財政政策の禁じ手が解禁された。米国の2020会計年度(19年10月~20年9月)の財政赤字が前年度比3倍の3.1兆ドル、対GDP比では戦後最大の16%に膨らんだ。連邦政府債務も27兆ドル弱と国内総生産(GDP)比で126%まで膨張し、第2次世界大戦直後を超えて過去最大になった模様である。国際通貨基金(IMF)は先進国の政府債務対GDP比は126%と第二次大戦時120%に匹敵すると予想している。またEUは初めて、7500億ユーロの財政資金を復興支援に投入することを決定した。

財政緊縮の経済思潮の後退

MMT、シムズ理論(FTPL)等、財政を有効活用する経済理論と政策は、大多数のエコノミストの反対にあい、実現は困難であった。しかし、奇しくもコロナパンデミックにより財政のけた外れの拡大は不可避となった。これまでこの超積極的・拡張的財政は禁じ手であるというものが、学者、エコノミスト、メディアを支配してきたが、その根拠は乏しい。それどころか ケインズ以来の有効需要理論が一段と求められる時代である。金融システムの守護神であるIMFチーフエコノミストのギタ・ゴピナス氏が、”Global liquidity trap requires a big fiscal response”「世界的流動性の罠が大きな財政出動を求めている」とFT紙上で訴えた(11月2日付)ことが、世界の経済思潮の大変化を示している。

そもそもコロナ感染が発生する前の世界経済は、物価低下圧力=需要不足、と金利低下圧力=金余りという二つの根本的困難を抱えていた。需要不足はインターネット・AI・ロボットによる技術革命が生産性を押上げ、供給力が高まっていたために引き起こされた。金利低下は企業の高利潤(生産性上昇によって企業が獲得した付加価値)と家計の過剰貯蓄が購買力を先送りしているために引き起こされた。よって財政と金融双方の拡張政策で余っている資金を活用し、需要を喚起することが必要であった。コロナパンデミックを契機に、遊んでいた資本と供給力が活用されれば、景気はコロナ感染前より良くなるはずである。