2021年07月05日

ストラテジーブレティン 第283号

米国トリプル高、日本ダブル安の行方

方向感見えにくくなった国際金融市場

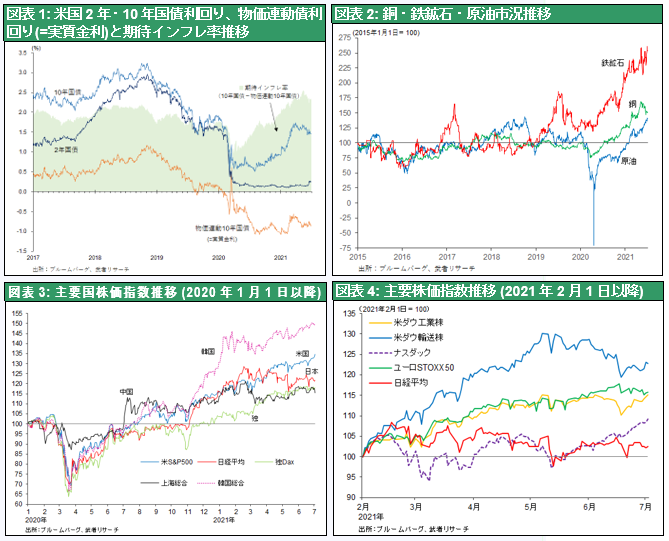

コロナ禍が始まって以降、今年2月までの世界金融市場の趨勢は明快であった。米国をリード役にポストコロナの景気回復を予期して、金利と株価の同時上昇が世界一様に進行した。しかし、昨年8月0.5%で底入れした米国10年国債利回りが1.74%へと急上昇した3月ころから乱調気味となり、方向感がまるで見えなくなってきた。また背後にある理屈もわかりにくくなっている。

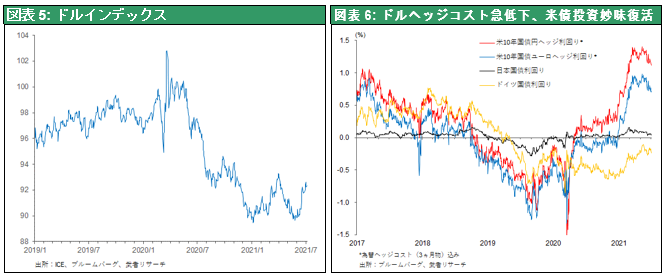

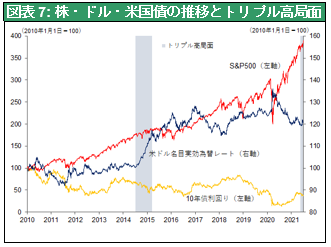

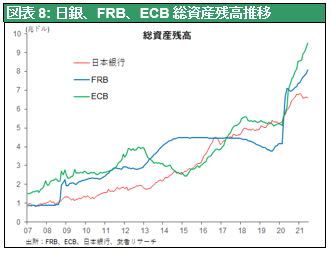

先ず景気回復だから米国金利上昇という当然と思われていたトレンドが、ここ数か月逆転している。また商品市況は上昇基調持続だが、商品ごとにまちまち、原油、海運が強く、銅・木材等は高値圏で調整している。さらにドル相場(ドル貿易相手国加重平均指数)はコロナ禍での米国の空前の金融緩和の下で下落を続けたが、5月末以降上昇傾向に転じている。米国長期金利が低下しているのにドルが強くなるのは一見不可解である。株価の動きも世界まちまちになってきた。米国株式はダウ、S&P500、ナスダックの3指数とも史上最高値を更新するなど極めて強い。3月以降調整を続けていたナスダックも5月央以降急回復している。しかし2月以降急伸した欧州株価は6月央以降高値圏で停滞色、日本株式は2月の高値から10%程度の下落を余儀なくされ不振際立つ。

米国長期金利低下の謎とき、外国人による米国債買いか

一番の疑問は米国10年国債利回りが6月16日のFOMCミーティングでテーパリング(資産購入の圧縮)と利上げの前倒しが示唆されたことがきっかけになり、1.4%台まで急低下してきたことである。中央銀行による資産(米国国債)購入は国債需給を引き締め金利の上昇を抑えてきた。その購入額の減額は金利を押し上げる要因と考えられる。にもかかわらず金利が低下したという謎をどう考えるか。二つの仮説が考えられる。

第一は米国景気見通しに対する悲観説、コロナ対策支援がなくなれば景気失速へ、というものである。しかし米国経済見通しは明るく失速は考え難い。確かにコロナ対策の家計給付金の一巡が予想されるなどのマイナスはあるが、コロナ終息を待つ欲望の堆積と巣ごもりで積み上げられた膨大な貯蓄(=購買力)が一気に爆発するというペントアップディマンドは相当大きいはずである。

第二の仮説は好需給、つまり海外からの米国債投資が増加し米国国債需要が高まっているというもの。ここ数年、外国人の米国国債投資を阻んできた為替ヘッジコストが急低下し、日本や欧州の投資家は為替ヘッジをしてもなお1%かそれ以上の金利が得られるようになっている。図表6に見るように日本10年国債利回りは0.04%、ドイツ10年国債は-0.24%なので、米国国債投資による超過リターンはかつてなく大きい。この金利差を狙った投資が活発化している可能性がある。

世界の金融市場を貫く米国買い、米国トリプル高

このように考えると今世界の金融市場の動きを貫いているトレンドは米国買いである、という結論に至る。米国株高、米国債券高、ドル高の同時進行である。世界のデジタルネット革命を牽引し、かつ景気見通しが先進国中で突出して強い米国経済に対する信認の高まりと言える。

2014~2015年の経験、米国トリプル高長続きせず

ただ過去を振り返ると米国のトリプル高はあまり持続性はなく、株式市場は波乱色を強める傾向が強かった。図表7によって振り返ると、リーマンショック以降トリプル高が最も顕著だったのは、テーパリングが始まった2014年後半から2015年にかけてであったが、株価はその後チャイナショックもあって乱調となった。

図表8によって米欧日中銀の総資産推移を見ると、2014年1月から始まったテーパリングによりFRBの総資産が横ばいとなり、ドル高をもたらした。今回も米国のいち早いテーパリングはドル高をもたらすだろう。すでにFRBの資産増加ペースはECBのそれよりも鈍化している。金利差に加えてドル高が想定されるとすれば、海外投資家は米国国債投資意欲を高め、米国長期金利は下押し圧力を受け続けるかもしれない。2014年以降米国国内投資家(機関投資家、金融機関、家計)も米国国債取得を大きく増加させたが、今回も運用難に悩む国内投資家の参入も想定できる。となると米国国債需要の高まりで債券高も続くかもしれない。

しかし株高の持続性には警戒が必要だろう。米国経済と企業収益の急伸に支えられて先駆し続けている米国株式は、今年末から来年にかけてバリュエーション上割高感が出てくるだろう。2015年のチャイナショックのような外部リスクに対する脆弱性の高まりに留意するべきであろう。

日本に現れたダブル安は一時的

米国とは対照的に、日本市場においては、株式だけではなく日本円の弱さも際立っている。株安、円安のダブル安である。これは日本売りだとの悲観説も流布される。確かに日本経済見通しは、ワクチン接種の遅れもあって先進国で最も弱い。しかしワクチン接種の急ピッチの進展で10月にはほぼ集団免疫が成立する接種率70%に達する見通しで、年末にかけて景況感は急速に改善されるだろう。IMFや世銀などの経済見通しにおいて特に日本は大幅な上方修正が見込まれる。

円安こそ日本景況と株価に決定的

それ以上に円安が日本経済と企業収益を大きく押し上げるだろう。対ドルでは今年初めの高値から10%安だが、対ユーロや対韓国ウォン、台湾ドル等貿易で競合している国との間では15%以上の大幅な円安になっている。この円安は日本の企業業績を大きく押し上げるだろう。6月日銀短観の前提レートはドル106円、ユーロ122円なので、上方修正余地は大きい。円安はまた日本企業の価格競争力を大きく押し上げるだろう。国際市場で活躍しているハイテク企業、グローバルニッチトップ企業、あるいは観光業は競争力を大きく高めるだろう。

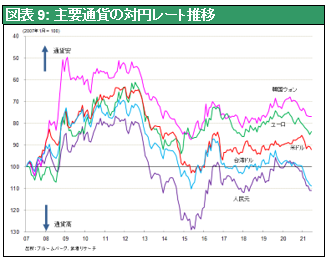

円安こそ日本のデフレ脱却と企業は業績回復の切り札になる。図表9に見るように日本経済と株式は日本円の相対レートに強く連動してきた。2009~2012年の円高・日本株劣位、2013~2016の円安・日本株優位、2016~2019年の円高・日本株相対劣位と推移してきた。しかし2019年末以降対ドル以外では日本円の下落基調が始まり、2021年に入りそれが加速している。

円安は株高要因なのであり、今のダブル安は一過性と考えるべきであろう。