2021年12月09日

ストラテジーブレティン 第296号

2022年の米金融政策展望と米国で進化する株式資本主義

2022年、経済と市場は引き続き明るい年になるだろう。コロナパンデミックからの正常化が進展し、イノベーションが加速するのに加えて、マイルドなインフレとフレンドリーな金融政策の下で、リスクテイクを促進する環境が続くと考える。

市場を巡る不確実性が大方消えて来た。米中対立は依然として熾烈だが、経済面では持久戦の様相が強まり不透明感は消えつつある。またコロナパンデミックも、オミクロンなど変異種の相次ぐ誕生から制圧には至らないものの、経済への悪影響は減衰している。米国大統領選挙等大きな政治的イベントも一巡した。最大の不確実性はアメリカ株バブル説ではないか。

(1)安易にバブルと言うな

真正バブルは1929年米国、1989年日本のみ

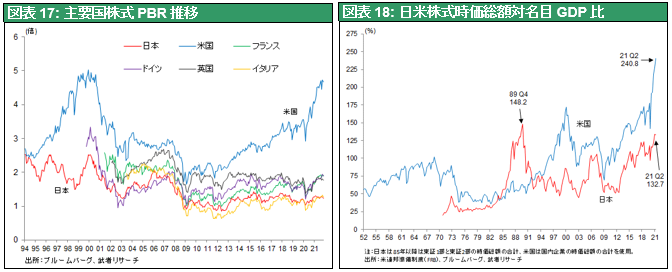

あまりバブルという言葉を乱発しない方がいいのではないか。おそらく現代の資本主義で、本当の意味でのバブルであったのは、1929年代初頭大恐慌直前のアメリカ、そして1989年の日本株式の2つだけである。それ以外は2000年のITバブル崩壊も、あるいは2008年のリーマンショックも、株価は暴落したが、バブルでは無かった。バブルとは持続不可能な水準まで株価が上がり暴落をしたまま低迷するということなのだが、2000年も2008年のリーマンショックも、その後数年で株価は過去のピークを取り戻した。株高は持続不能とは言えなかったということは、今振り返ると明らかである。武者リサーチは2008年の暴落のさなかでも、株価はバブルではないと主張しつづけた。たまたま政策と人々の期待のすれ違いから買い手が蒸発し、株価が大きく下落をしたが、株価が大暴落する実体的な根拠はないと考えたからであったが、これは正しかった。何故1929年の米国、1989年の日本の2つバブルが起きたのだろうか。二つの理由が考えられる第一は稼ぐ能力の喪失、その前提として大不況、二つ目のもっと重要な理由は、政策レジームの逆噴射である。

バブル崩壊の主因は政策の逆噴射、放置された信用収縮

1929年以降のアメリカの大暴落の背景にあったのは、金本位制にとらわれて信用収縮が続いたことである。金本位制に縛られたままでは、信用収縮を転換させることはできなかった。では1989年の日本の株価暴落バブル崩壊の背景は何かというと、それまでの日本の信用創造の中心にあった土地本位制が完全に崩れ、それを中央銀行がサポートしたために土地価格下落を起点とした信用収縮が、何年にもわたって続いたことである。では今そのような条件があるのか?まず、稼ぐ力はデジタル革命によって極めて力強いことは説明するまでもない。また金融レジームに関しても、司令塔であるFRB議長ジェローム・パウエル氏、米財務長官ジャネット・イエレン氏の二人は、現在の金融レジームのサポーターである。信用創造を促進しリスクテイクを支えるフレームワークはおそらくこれからも維持されていくと思われる。こう考えれば今の米国株式はバブルでは無い、と結論付けられる。以下ではそのより具体的根拠を、第一に2022年も長期的金利低下趨勢が続き、フレンドリーな金融政策とゴールディロックス相場が続くと予想されること、第二に米国で新たな資本主義と見られる動きが台頭していること、の2点から説明する。

(2) 2022年の米国金融環境、高インフレは定着しない

2022年の金融環境を楽観的に考えられる第一の理由は、今のインフレが一過性であること。第二の理由は、長期的な金利低下の趨勢が続き、経済や金融のアンカーになるということである。あえてリスクを考えれば、短期的なインフレ高進に対してメディアや政策当局が不満を高め、過剰な引き締めが一時的金融ショックを引き起こすという可能性である。

米国のインフレは一過性

今のインフレはほとんどがサプライチェーンの寸断による供給制約と言ってよい。コロナ禍で安易に雇用削減をした結果、トラックの運転手が不足し、コンテナの循環が止まってしまった。それがコンテナを満載した船が港の外で立ち往生するという事態をもたらしている。このようなサプライチェーンの問題、つまり供給制約によって引き起こされる物価上昇は金融政策では抑えられないということは、経済の歴史が我々に教えてくれる。金融引き締めで需要収縮を誘導してもサプライサイドの制約は消えない。このことを米国の政策リーダーも市場も理解している。

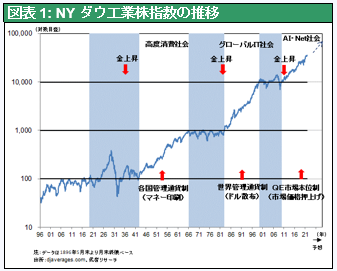

本当に持続的なインフレが起きるとすると、それは賃金上昇と物価上昇のスパイラルである。賃金が際限なく上がり始めるかどうか検討してみる。図表2で労働参加率を見ると、コロナが起きる前の63%から一気に60%まで落ち込み、今回復したとはいえまだ61%台、つまり労働市場から離れた労働者が半分は戻ってきていない。基本的には潜在的労働力余剰が充分にあるといえる。しかしながら不思議なことに、図表3の中小企業求人未充足率は過去最高であり、企業の求人難は空前のレベルに達している。さらに図表4に見るように米国の離職者数はコロナ前の水準どころか、史上最高の水準まで高まっている。この一見不可解な現象をどのように読み解けばいいのだろうか。労働者の選択肢が大きくなり給料や労働条件によって職を選びはじめている、と言えるのではないか。

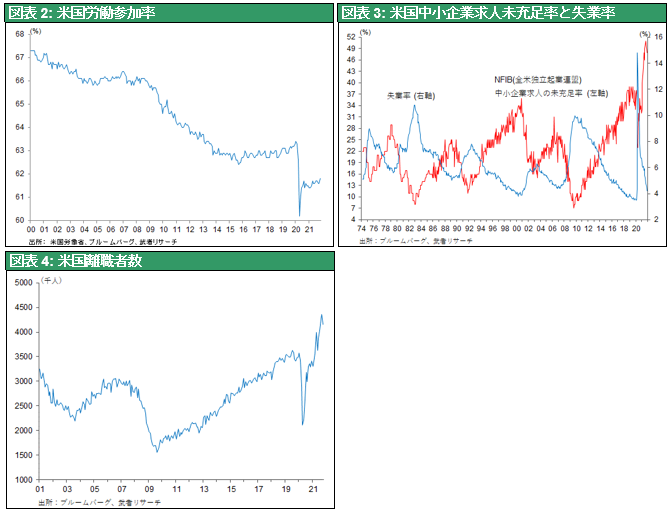

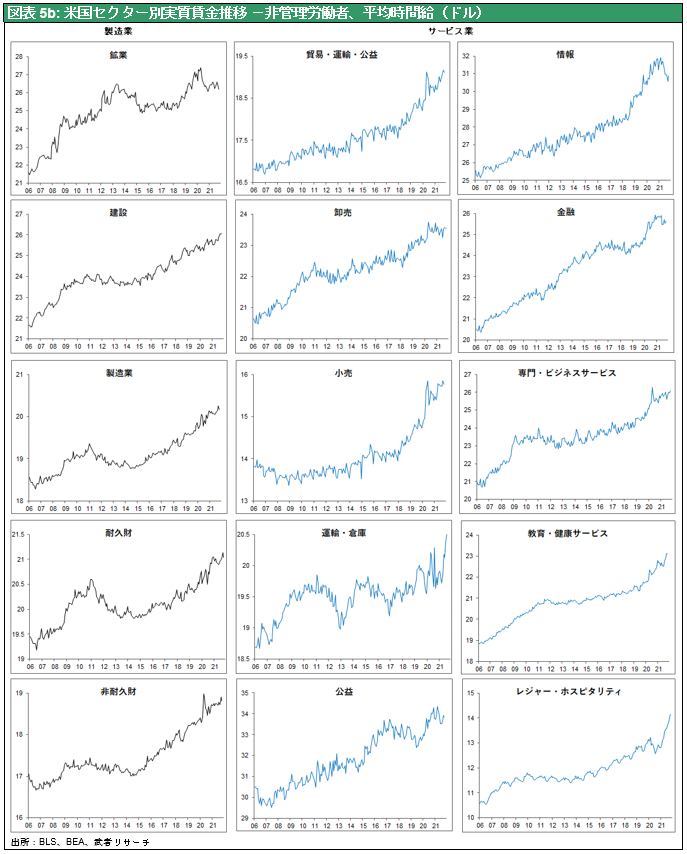

仕事を選ぶ労働者、求人難は局所的

しかし、それはすべての労働の分野において起こっていることではなく、局地的現象というのが今の特徴である。セクター別の実質賃金の推移を見ると、全体で見れば、製造業もサービス業もまだ賃金上昇傾向に入っていない。しかし細分類のセクターを見ると運輸・倉庫や娯楽・エンタメ部門だけ急速に賃金が上昇している。それらのセクターの中でも非管理労働者、管理職以外の人つまり、トラックの運転手や、あるいはレストランのウエイトレスなどの給料は大幅に跳ね上がっている。他方、通常のオフィスワークはコンピューターの発展によって省人化され前ほど人はいらなくなっている。アメリカの労働市場では新しい労働環境の下での労働力配置の最適化か起きている、と言える。全般的な労働需給のひっ迫が全般的賃金インフレをもたらすという条件にないということはほぼ明らかであろう。

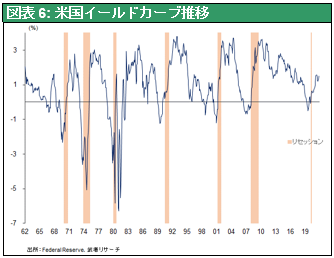

時期尚早の、金融引き締めには注意が必要である。時期尚早の金融引き締めでマーケットがショックを受けたのが、2018年の2月と10月の株価下落である。政策金利上昇過程でイールドカーブ(長短金利差)がフラット化しその後に株価ショックが起こった。 2018年の2月の株価急落の前に利上げが5回行われた。米国株式市場ではthree steps and a stumble、つまり3回までは利上げは大丈夫だが、その後株価は急落をするという格言がある。つまりイールドカーブとその利上げの回数、この辺のところを見ておく必要がある。

(3) 長期的な金利低下趨勢まだまだ続いている、株価押し上げ効果も持続

グリーンスパンの謎、何故未だ続く?

1980年頃のアメリカの長期金利は15%、これが昨年8月には0.5まで低下した。この約40年間にわたる金利低下、これがアメリカの金融市場の最も重要なアンカーとなった。これによって株価も住宅価格も大きく押し上げられた。この長期的金利低下趨勢がもう終わった、これから金利上昇だ、と多くの人々は考えた。武者リサーチも昨年はそのように主張した。ところが、この長期的金利低下趨勢が終わったとはいえないのかもしれないということが、今の情勢である。今年の3月1.7%まで上昇した米国10年債利回りが、その後1.2%割れまで低下し、テーパリーグや利上げの前倒しが視野に入ってもなお1.4% 台で推移している。2005年、相次ぐ利上げにもかかわらず一向に上昇しない長期金利を見て当時のグリーンスパン議長は謎(conundrum)と呼んだが、それが今も今の最大の焦点の1つになっている。

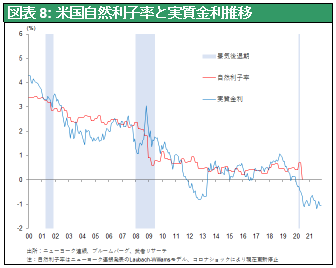

なぜ自然利子率は低下しつづけているのか

金利低下の趨勢を見る上で理論的尺度となっているのが自然利子率、つまり景気を加速も減速もしない中立的実質金利水準である。図表8の赤で示した自然利子率は、ニューヨーク連銀が計測しているものである。コロナ直後にほぼ0になり、以降発表が取りやめられているが、今さらに、大きく落ち込んで、多分マイナスになっているのではないかと推察される。自然利子率と連動しつづけてきた米国実質金利(TIPS=物価連動国債利回り)が大幅に下落し、-1%以下で一年以上にわたって低迷していることはそれを示唆する。

つまり金利低下趨勢はコロナで終わったのではなく、コロナの後もまだ続いていると考えられる。このように金利低下趨勢が続いているのであれば、まだ株価の上昇余地(バリュエーションの上昇余地)があり、ここからでも株を買えるということになる。

なぜ長期的にこれほどまでに金利が下落を続けたのか?そしてこれからどうなるのか。多くの人々はこの金利低下を見て先行き景気が悪くなるからだと考えたが、そのような見方は明らかに誤りだった。40年間金利が下がり続け、経済は基本的にブームを維持し、株価も基調的上昇を続けたのであるから、金利低下がリセッションの前兆だったとは到底言えない。また金利低下を債券バブルだとの説もあった。債券バブルということは、金利が急上昇してバブルが崩壊するということであるが、それがいつまでたっても起きない。債券バブル崩壊と言い続けてきた債券のファンドマネージャーの多くは、運用に失敗をしたということが見受けられた。

資本生産性上昇によるカネ余りが原因

とすればこの長期に続く金利低下はいったい何が原因なのか。まだはっきりとした定説はないが、武者リサーチはこの金利低下の背景にあるものは顕著な金余りだ、と考える。ではなぜ金余りなのか、それは資本生産性の上昇である。DX革命、コンピューターやインターネット活用によって労働生産性が大きく上昇し、より少ない人手でたくさんの仕事ができる時代に入ったことを多くの人は認識している。ただし重要なことは、経済にとって生産性は二つあることである。1つは労働生産性、もう1つは資本生産性である。経済の2大資源、労働と資本、これが新産業革命により大きく生産性を高めている。より具体的に言えば、10年前、例えば10億円であったコンピューターがおそらく今は1億円もしてない。コンピューターの値段が1/10に下がったということは、同じ機能のコンピューターを買う資本の効率が10倍に高まったということ、これが資本生産性の上昇である。生産性が高まって人が余り、そして生産性が高まって金が余る、その金余りが長期的な金利低下趨勢を作っていると考えられる。

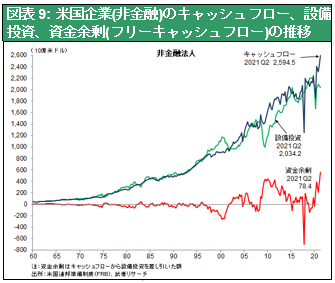

実際、図表9を見ると、米国企業部門の資金余剰つまり、設備投資を大きく上回るキャッシュフローが2000年代から顕著になっている。そしてコロナ以降、企業の資金余剰が一段と増加していることが明らかである。とすれば、現在の金利低下趨勢というのはかなり持続性があり、その低金利をベースとして株を買うというような動きには合理性があると考えられる。

金利低下を所与とすれば株価のアップサイドは大きい

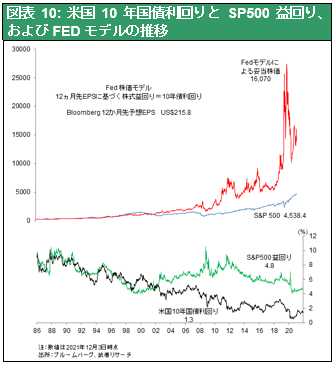

ここで株と金利の関係について説明したい。図表10は米国S&P500の株式益回り(市場価格ベースの利潤率)と10年債の利回りの推移であるが、2000年まで両者はほぼ連動していたことがわかる。長期金利が10%なら株式の益回りは10%、PERは10倍というのが2000年までの相関である。しかし2000年以降、金利が大きく低下したのに株式の益回りは全く連動せず、債券と株のバリエーションにギャップが起きている。図表10の上半分にはFEDモデルに基づく理論株価を示している。それは株式益回りイコール10年債利回りで計算される妥当株価水準であるが、2000年以前はこの式がほぼ当てはまっていた。今そのFEDモデルが妥当であると考えて妥当株価を計算すれば米国長期金利が1.3%で、この1.3%の益回りで株を買えば、妥当なS&P500はいくらになるかというと16,070ポイント、現在の4,538ポイントに対して3倍となる。金利低下を所与のこととすれば実は株価の上値余地は極めて、大きいということになる。

ここ数年米国株式市場では、TINAが合言葉になっている。There is no alternative(株以外に投資対象がない)、投資家は運用難に陥り株式以外に合理的に投資できる対象がなくなっている事情を示している。

(4) 米国で進化を遂げつつある株式資本主義

米国の株式を中心とした金融を考えると、米国の資本主義がどうも新しい段階に進化しているのではないかという仮説にたどり着く。

株式市場が資金調達の場から所得還元の場に変わった

第一に株式市場の役割が変わった。かつては株式市場、より広義には金融市場の役割は、家計の貯蓄を銀行が預金として受け入れ、銀行がそのお金を企業に貸し出すことで運用するという循環が主たるフローであった。ところが今の米国では企業の利益を株式に株主に返す、その株主に返したお金がさまざまな経済循環の起点になる、ということが起こっている。

株主還元から資金循環が始まる

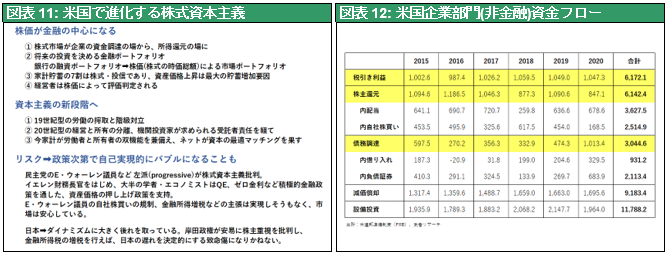

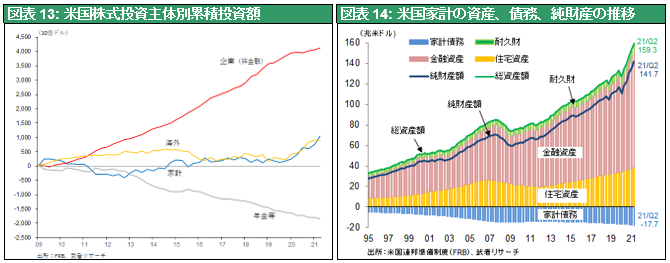

図表12は2015年から2020年までの6年間のアメリカの企業部門(金融を除く)の資金フローであるが、利益合計が6.17兆ドル、これをどれほど株主に返還したのかと言うと配当で3.6兆ドル、自社株買いで2.5兆ドル、合計で6.14兆ドルを株主に返している。驚くべきことに、アメリカの企業は儲けをまるまる株主に返している。株式市場はかつては企業が資金を調達する場だったが、今は企業が所得を株主に返す場になっているという、転倒現象が起こっている。この企業による自社株買い、あるいは株主還元が、大幅な株高をもたらして家計貯蓄の大幅な増加をもたらしている。図表13はリーマンショック以降の米国における主体別株式純投資額である。この間の7倍という大幅な株高をもたらしたのは、唯一企業の自社株買いだけであった。年金など機関投資家は大幅売り越し、家計もほぼサイドラインであった。図表14は米国家計のバランスシートであるが、青い線の純財産額は、リーマンショック直後のボトム2009.1Qに56兆ドルであったものが、2021年2Qには141兆ドルと11年で85兆ドル増えた。85兆ドルというのは、アメリカのGDPの4倍近い額であり、この巨額の資産増加が米国家計の強気な消費を可能にしたエンジンであった。このように資金循環の起点が自社株買いを通した株主還元から始まっているということが重要である。これは従来の株資本主義のフレームワークの逸脱である。

時価総額ポートフォリオが将来投資を決める

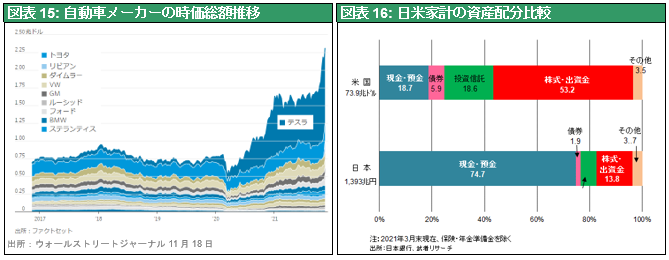

二つめに、将来を決める投資の推進力が大きく変わった。かつては銀行が融資ポートフォリオを通して将来の投資を決めていた。銀行家はこの企業、この経営者、この商品に将来性があるということで融資をすると、そこで投資が始まり好循環がひき起こされていた。しかし今や銀行の借金で投資をする時代ではなくなり、代わって株式の時価総額ポートフォリオによって将来投資が決められていく。株価が高い企業は自動的に資金力が強くなり、自動的に投資が可能になり、自動的に株価が描いている将来の成長を実現して行く、ということが起こっている。それが端的に表れているのが、例えば自動車産業である。図表15に見るように、今やテスラの株式時価総額は1兆ドルを超えトヨタの3倍のとなっている。これだけ時価総額が強いテスラは、さまざまな形で資金調達を行ない、縦横無尽に投資をする。このような強力な投資がさらにテスラを強くするということで、時価総額ポートフォリオが将来を作るというようなことが起こっている。GAFAMが次々に周辺ビジネスを買収してコングロマリット化しているのも、高株価による資金力が可能にしているといえる。

配当と値上がり益が最大の貯蓄増加手段に

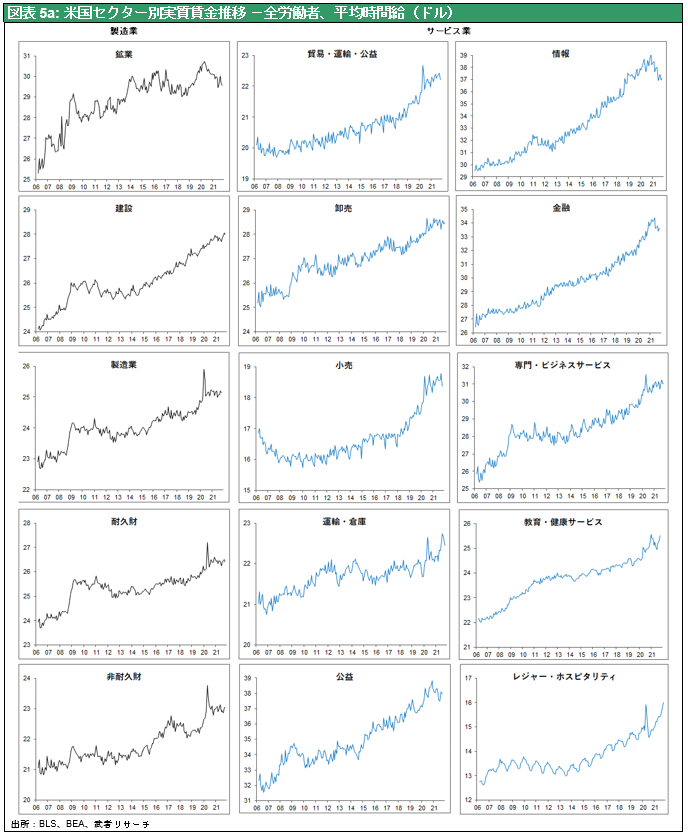

更に、家計貯蓄は米国では主として株価上昇と配当によって増加してきた。図表16は日米の年金保険の準備金を除く家計金融資産の内訳であるが、米国では72%が株式・投信であり、現預金は18.7%に過ぎない。配当と値上がり益が圧倒的に家計の資産形成に寄与してきたことは明らかである。ちなみに日本はそれとは真逆で、株式・投信の割合は2割以下、現預金が75%ということで、日本はアメリカの株式資本主義に比べるとだいぶ遅れているということが言える。

こうしたことの帰結として、企業の経営者は、何よりも株価によって評価されることになる。つまり株価中心の金融が今のアメリカではもはや定着している現実なのである。

振り返ると資本主義は大きく変態してきた

- 19世紀産業革命後のイギリスは、労働者が搾取され、階級対立が深刻化するというマルクスが描く古典的資本主義の時代であった。

- しかし20世紀に入り米国では所有と経営が分離され、テクノクラートとしての経営者が登場した。また株主は少数の富裕者(資本家)から多数の零細資金を糾合した機関投資家が中心になった。株主の委託を受けた機関投資家が経営を監視するという、受託者責任の時代に入る。資本を持つ者と持たざる者の対立は影が薄くなった。

- そして今、家計が労働者と株主(所有者)を兼ね備える時代となり、インターネットが資本の最適マッチングを果すという、新たな時代に入っているようである。

(5) リスクは株式資本主義を否定する政策

株価バブル説が政策に受け入れられれば、自己実現的にバブルになる

株は乱高下するリスクの高い資産である。これは貯蓄手段としては望ましくないという議論をする人がいる。また米国の株価はPBR4倍と主要国の中では突出して高くなっている。さらに株式時価総額のGDPに対する米国の比率は240%と過去の平均から大きく乖離している。このような、尺度から見ると米国株価がバブルに見えることは無理もない。ではこれがバブルで潰れるかどうか。いったい何を見極めればいいのかというと、それは政策に尽きるだろう。これがバブルだ・危険だと認識し、株式中心の金融を抑制し禁止する政策をとれば、株価が暴落し大不況になり、結果として、これはバブルであったということになりかねない。そのようなことを主張しているのが、アメリカ民主党のエリザベス・ウォーレン議員など左派、いわゆるプログレッシヴと言われる人々である。彼らは自社株買いを抑制し、金融所得に増税をする等という形で株価中心の金融のあり方を変えようとしている。幸いなことにその議論はアメリカの政策当局も市場も多くのエコノミストも支持していない。したがって今のアメリカの株式中心の金融のあり方は存続し、結果として株高が正当化されるということが続いている。もちろん株高を正当化するだけの企業における充分な価値創造もある。だから大丈夫なのだというものが武者リサーチの主張である。遠い将来この株式中心の金融のあり方を変えようというような政治的な動きが出てきた時には警戒をしなければいけないと思われる。

日本では岸田政権が新しい資本主義ということを提起している。しかし、岸田政権が主張する新しい資本主義は、今、アメリカで展開されている株価中心の株式資本主義とは全く異質なものである。むしろそれに異を唱えるような、アメリカで言えばエリザベス・ウォーレン氏などの左派の人々の主張している政策が部分的に盛り込まれそうである。例えば、金融所得増税、このような政策を岸田政権が打ち出すとすれば、これはアメリカに、大きく遅れをとっている日本を、さらに遅れさせる大きな要因となりかねない。2022年、日本の金融に関する政策をウォッチしておく必要がある。

本質的には、恒常的資金余剰を解決する政策が求められる

最後に、株式資本主義の枠組みを守り発展させることが望ましいが、恒常的カネ余りが放置され、株式への偏った資金流入が続くことで、投機化しないようにすることが大切である。本質的な解決策は、成長率を高め資金余剰状態を解消し、金利が上昇する環境を作り出すことである。財政政策やユニバーサルベーシックインカムなどの社会的セーフティネット構築、グリーン投資などを駆使した、需要創造が求められる。それにより過度の株式市場への投資偏重が是正される必要があるだろう。政治、政策への期待が大きく高まる時代である。