2023年04月19日

ストラテジーブレティン 第330号

米国経済の基本矛盾とインフレーション

~ 米国経済の好都合すぎる真実 (謎) と基本矛盾 ②

本レポートは世界経済評論5・6月号に掲載された論文(2/15執筆)のアップデイト版です

混迷の時代、基本的リスク観が大転換しつつある。デフレ対策からインフレ対策へ、自由主義から保護主義へ、小さな政府から大きな政府へ、グローバルから反グローバル化へ(国際分業の促進から抑制へ)、など一挙に顕在化した経済観の変化をどのようにとらえればよいのだろうか。政策へのアドバイスも、将来展望に関しても180%度異なる見方が共存しているようである。当面の市場展望に関しても、楽観と悲観が交錯するが、論理上では決着がつかない。

しかし、ここ数か月の米国経済を詳細に見ると、インフレと金利上昇という新レジームが始まったとする見方は、時期尚早のようである(注1)。金融引き締め下での雇用ブームと資金余剰の存在、雇用活況の下での賃金上昇ピークアウトなど、常識では考えられない「好都合の真実」が起きている。それが次の経済拡大の好循環に結び付く可能性すら感じられる。AIネット革命、イノベーションと米国の労働・資本市場の一段の効率化が、米国経済を強靭(resilient)にしているという評価が必要になってくるかもしれない。

(注1) IMFは2023年4月10日発表のWEOの中で2021年後半からの実質金利の上昇は一時的との分析を公表している

(1) 紛糾する政策ゴールの設定、敵はデフレかインフレか

つい2年前まで世界を覆っていたデフレ、日本化(Japanification)のリスクは消え去り、世界経済はコロナ禍によるサプライチェーンの混乱とウクライナ戦争によるエネルギー価格の上昇による突然の物価急騰に直面することとなった。主要国中央銀行は、急速な金融引き締め政策へと転換し、1980年代以降40年間にわたって続いたディスインフレ、金利低下の長期趨勢は大転換した、との観測が一般的に受け入れられつつある。世界各国の経済司令塔が戦うべき敵は、デフレからインフレへと大転換したのであろうか。

同時に、米中対立とウクライナ戦争は、地政学的激変を国際分業に与えた。際限ないグローバル化と国境障壁の引き下げにより、中国がその5割近くを占めていた世界の製造業生産において、国際分業は対中デカップリングで大きく転換することになった。ハイテク分野においては脱中国のサプライチェーン構築が喫緊となり、拡大一方であった国際貿易は後退し、それがインフレへの影響を加速すると懸念されている。

エネルギー危機と環境変化に対応し、各国は政府と財政の役割を再評価するようになった。米国では半導体産業に巨額の公費を投入するCHIPS法、クリーンエネルギー・EV支援への支出を促進するIRA(インフレ抑制法: 法人税15%最低税率・薬価改革による税収増を原資金とする)の制定により、財政による産業支援が顕在化した。ハイテクとグリーン産業分野での国際競争に直面し、欧州や日本でも産業への公的支援が強化される流れが不可逆となった。また、各国で進行中のグリーン投資への原資捻出のための、炭素税の創設・増税、排出権の引き上げなども、原油・天然ガス需給ひっ迫と合わせて、エネルギーコストを引き上げている。こうして過去40年ほどにわたって定着してきた規制緩和と小さな政府による競争促進がもたらしたディスインフレ圧力は、大きく転換することとなった。

この大きな政府の流れも財政収支の悪化から金利上昇圧力をもたらす、と考えられ始めている。一年前までインフレは一過性であるとして金融緩和姿勢を堅持してきたFRB議長パウエル氏は、態度を豹変させ、一年間で9回、累計4.75%の利上げを実施し、さらに年内の利上げを示唆するなど、タカ派姿勢を強めている。

(2) デフレリスク進行時代の基本矛盾

まずウクライナ戦争が勃発するまで先進国世界の最大のリスクと考えられていたデフレ化、日本化(Japanification)とはどのようなものであったのか、を概観してみよう。2000年前後からの日本のデフレ転落以降、世界に忍び寄ったリスクは、企業部門の過剰利潤が退蔵され金利低下と成長率の引き下げという、いわば慢性疾患を米国はじめ先進国経済に与えたことにある、と考えられる。慢性疾患が最も強く進行したのが日本であった。

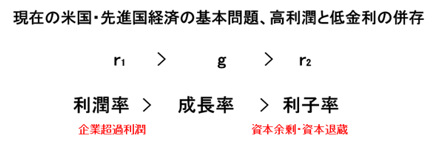

利潤率と利子率の乖離

現在の先進国経済には2つの不等式が存在し、体制を危うくしている。第一の不等式は、利潤率(r₁)>経済成長率(g) である。「r₁=資本のリターン」が「g=成長」よりも大きいという不等式「r>g」は、大ブームになったトマ・ピケティ氏の議論である。トマ・ピケティ氏は、ベストセラー著書「21世紀の資本」の中で、資本のリターンが著しく高い一方で成長が低いことにより、格差が漸次拡大していくことを指摘した。彼はこの格差拡大を是正するには、資本に対する累進課税を国際的に導入することが必要だと述べたが、最近では社会主義的手法が必要だと主張している(「来たれ、新たな社会主義-世界を読む2016-2021」(みすず書房2022年)。リーマンショック直後、ニューヨークでは、たった1%の人々が圧倒的富を支配しているということで「Occupy Wall Street」という運動も起きた。確かに、現在は企業の空前の高収益時代であり、それがもたらす資産価格の上昇と相まって格差の拡大が起きている。それが先進国において中間層の没落と分断を引き起こし、政治的不安定性をもたらしている。

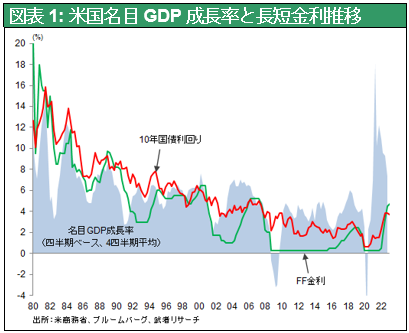

ならば、それだけでこの時代の経済情勢が理解できるかというと、そうではない。それは起こっていることの半面に過ぎず、もう一つ起こっている現実は、成長よりも資本のリターンが低い、ということである。資本のリターンを計測する指標には、利潤率(投下資本利益率=r₁とする)と利子率(r₂とする)の二つがあり、もう一つの資本のリターンである利子率は、逆に経済の成長率よりもずっと低かったのである。この空前の低金利の背後には空前の貯蓄(=資本余剰)がある。それは貨幣の退蔵を引き起こし、金融政策を著しく困難にしてきた。g>r₂(経済成長率>長期金利)という不等式は、グリーンスパン元FRB議長が謎(conundrum)と言った事象であり、グリースパン氏を困惑させた。2004年から始めた金融引き締めにもかかわらず、長期金利が全く連動せず、金融引き締めがしり抜けとなってしまい、流動性が個人の投機的住宅投資を加速させてしまった(図表1参照)。

つまり、企業や投資家は超過利潤を享受しているが、それが過剰貯蓄として金融市場内に退蔵され成長率を押し下げ、矛盾を拡大させているという構図である。これは、同じ資本のリターンであるのだが、企業の儲け(利潤率=投下資本利益率)が上昇し、貯蓄者の儲け(利子率=長期金利)が低下して、両者の乖離が際限なく拡大してきたことを示す。低金利で資金調達をして企業投資をすれば大いなる投資利益が得られる恵まれた環境ではあるが、両者の乖離拡大が続けば、どこかの時点で資産バブルが形成され大恐慌型の経済危機、ひいてはシステムの崩壊すら引き起こす危険要素を内包している。

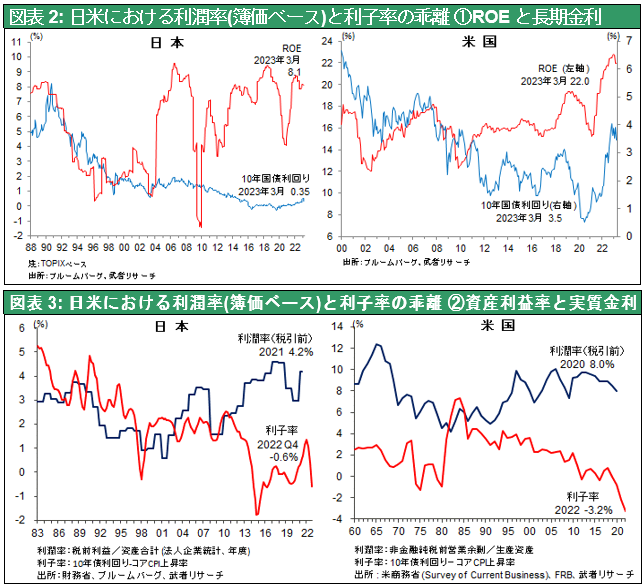

筆者は2007年に上梓した「新帝国主義論」(東洋経済新報社)の中で、米日で利潤率と利子率の乖離が2000年頃から起こり始め、株高の条件を整えていると指摘したが(P108)、驚くべきことにその乖離が20年にわたって定着し、さらに拡大しているのである。図表2は日米の利潤率と利子率を長期にわたって追跡したものだが、日米ともに2000年頃から両社の乖離が大きくなり、リーマンショック後の2010年頃以降乖離が一段と大きくなったことが明瞭である。

新産業革命による労働・資本生産性の上昇が余剰を引き起こしている

この企業の高利潤と空前の金利低下という普通ではない現実は、新産業革命(及びグローバリゼーションによる低賃金労働の享受)がもたらした生産性向上により、企業が著しい超過利潤を獲得していることに根本の原因があると考えられる。つまり、企業は大儲けしている。しかし、儲かったお金を再投資できなくて遊ばせ、金利が下がっている。先進国で顕著になっている金利低下は資本の「slack(余剰)」が存在していることを示唆している。また、雇用と賃金の停滞、(失業率高止まり、低労働参加率、弱賃金上昇力)は、労働余剰「slack」の存在を示している。

IT、スマートフォン、クラウドコンピューティング、AIなどの新産業革命は、グローバリゼーションを巻き込み、空前の生産性向上をもたらし、労働投入の必要量を著しく低下させている。それは直ちに企業収益の顕著な増加をもたらすと同時に「slack(余剰)」を生んでいるのである。ネットデジタル革命による労働生産性の向上、労働投入量の減少は、コロナパンデミックを契機とした在宅勤務、リモートワーク、Zoom、Teamsなどを使ったリモート会議などで一気に拡大し、一段の生産性向上と働き方改革を促している。

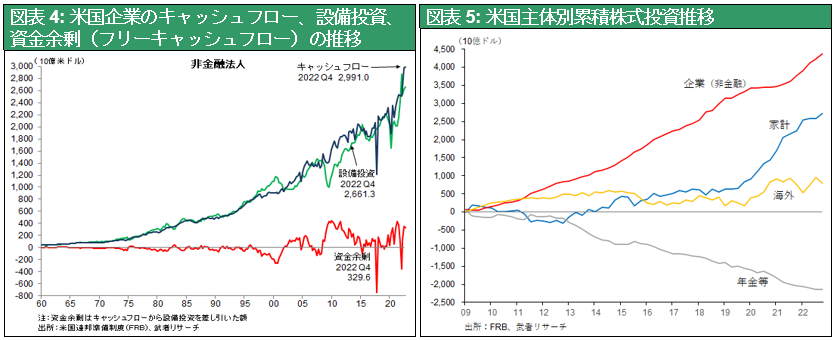

また、技術革新はデジタル機器をはじめとする設備機器の急速な価格低下を引き起こし、米国でも日本においても企業は減価償却額をすべて再投資する必要がなくなって久しい。アップル、グーグルなどのリーディング企業は巨額の資本余剰を抱えることが常態化している。ソフトウェア開発などの無形資産投資においても、生産性が高まり必要投資額が減少している。安価で装備可能なAIがいよいよ普及期に入り、この動きは加速している。インターネットプラットフォーマーGAFAMは巨額の収益を生んでいるが、事業を継続していく上での再投資の必要額は驚くほど小さい。これらは資本生産性の向上(単位資本当たりの生産性向上)と言え、それが企業のキャッシュフローを恒常的にプラスにしている。図表4は米国におけるフリーキャッシュフロー(キャッシュフロー―設備投資額)の推移だが、恒常的にマイナスであったものが、2000年頃から恒常的にプラスに変わってきていることが明瞭である。かつてのリーディングカンパニーGE、GMの利益(余剰)は、工場の新設と新規雇用に充当することで経済成長資源に還流したが、今のリーディングカンパニーGAFAMにはそのチャンネルがない。リーマンショック以降、米国企業(除く金融)は利益をほぼ100%自社株買いと配当として株主に還元している。過剰償却によるキャッシュ余剰はM&A、スタートアップ企業への投資などの財務的支出に充てられ、コングロマリット化の原資となっている。

(3) デフレリスクの時代は完全には終わってはいない

企業部門の過剰利潤、資本の退蔵と金利低下という過去20年間の基本構造が、今回のインフレと金融政策の転換により変わってしまったのかが問われるが、今米国経済で観測される現実は、デフレ経済時代の枠組みが完全には変わっていないことを物語っている。

資金余剰は変わっていない

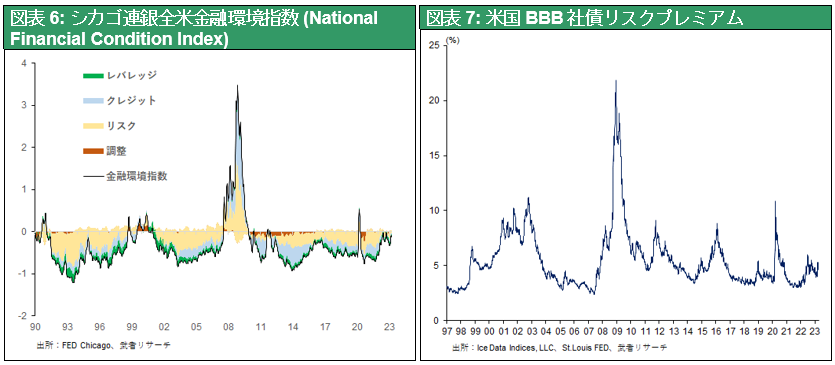

第一に、グローバルに潤沢な投資資金の存在が依然として変わってはいない。歴史的利上げにもかかわらず、潤沢な流動性が健在で、新興国株式や米国の低格付けクレジット市場に流れ、リスクプレミアムは低下し始めている(図表7)。何より5.0%まで短期金利が引き上げられたのに、米国10年債利回りは3.4~3.5%前後まで低下している。これはCPIや名目経済成長率の半分であり、テイラールールに基づけば、依然として緩和的水準にあるとも言える。金融引き締めの効果を金余りがしり抜けにさせているとも言えるのだ。シカゴ連銀が計算している金融環境指数は昨年4四半期以降、大きく改善されてきている(図表6)。歴史的な利上げにもかかわらず、潤沢な投資資金が健在であることは、多くの人々にとって全くの想定外であった。まさに2005年にグリーンスパン元FRB議長が謎といった事態が再現されているかのようである。

この長期金利の低下を先行きの景気不安の予兆とする見方もあるが、よりリスクの高い新興国株式やジャンク債の値上がり、さらには米国銀行貸し出し増加や、世界景気との連動性が高い銅市況の上昇などとは辻褄が合わない。1980年以降、長期金利の低下が景気悪化の前兆ではなかったように、今の長期金利の低下も別の要因によるものである可能性が考えられる。それは何かと言えば、上述したように企業部門の生み出す価値が企業部門が必要とする投資より大きく、恒常的資金余剰が起こっている、ということである。

好労働需給下にあっても労働余剰は続いている

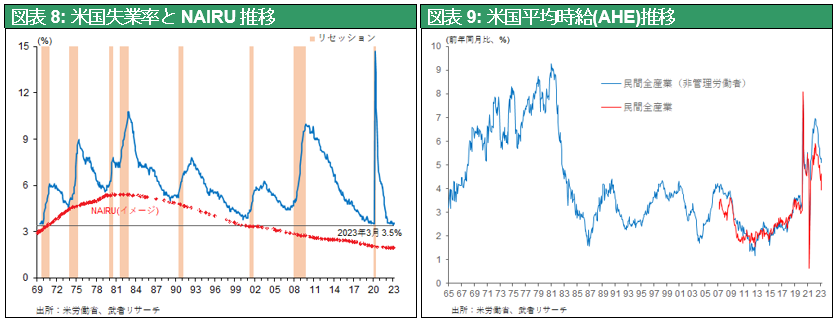

第二に、労働市場においても余剰(slack)の存在が消えていない。歴史的利上げ、大手ハイテク企業中心にレイオフの発表が相次いでいる中で、尋常ではない労働市場の好調さが続いている。2023年1月の失業率は3.4%と53年ぶりの水準まで低下、2、3月も3.6% 、3.5%と好調で、企業の求人意欲は強く、すべてのセクターで雇用が増加している。

しかしその中で、賃金上昇率が低下している。図表9を見ると、2022年1月のAHE(平均時給)は前月比0.7%であったが、2023年の2月には0.2%に低下している(3月は0.3%)。コロナ禍の下での異常な労働需給ひっ迫が引き起こした、トラック運転手やウェイター、ウェイトレスなど接客業での人手不足は緩和に向かい、非熟練、低賃金分野の賃金上昇率は鈍り始めている。また、高給セクターの金融や情報部門での雇用の伸びが低いことも全体の賃金水準の伸びを引き下げている。

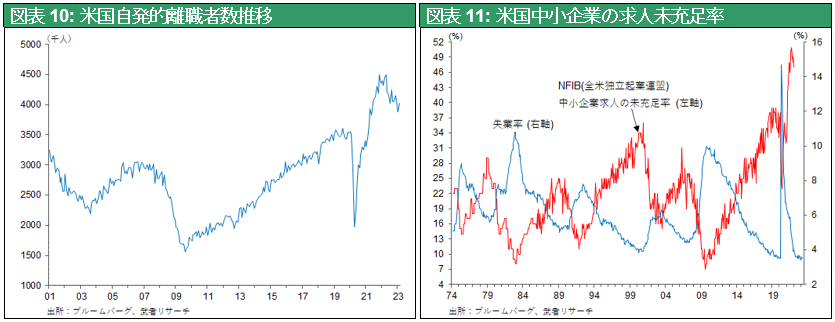

労働市場が弾力的に動き、資源配分の采配が大きく効率化しているとみられる。より具体的には、NAIRU(Non-Accelerating Inflation Rate of Unemploymentインフレを加速させない失業率)が低下している可能性が考えられる(図表8)。労働市場ではインターネットによって求人と求職のマッチングが瞬時にできるようになった。また、よりフェアな労働賃金決定が可能になっている。スキルアップによるジョブシフトが給与増+生産性上昇の連鎖を引き起こしているかもしれない。労働者のバーゲニングパワーは健在である。自発的離職者は高水準、企業、特に中小企業の求人未充足率も高水準で高給を求めての労働者のJob hopping が旺盛である。労働者は容易にスキルにあった職を探し当てることができ、失業期間(中央値)は2023年2月は8.3週と、コロナ禍前2019年の9.3週を下回っている。NAIRUが低下しているとすれば、それは労働力供給余力を意味し、生産増加の一方で賃金上昇が抑制される環境にあるのかもしれない。

雇用が遅行指標でない可能性

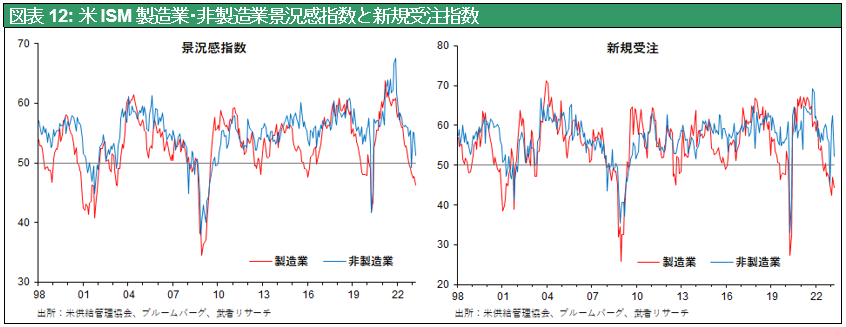

このように、金融引き締め下でも雇用ブームが続いており資金余剰も続いていること、雇用活況の下での賃金上昇がピークアウトしていることなど、常識では考えられない「好都合の真実」が起きている。その中ですでに次の好循環が起き始めた可能性もある。製造業PMIが下落する一方で、非製造業PMIはリバウンドに転じている(図表12)。特に非製造業での新規受注が好調であり、それは好調な労働市場と消費によって支えられている。だとすれば、雇用は遅行指標ではなく先行指標ということになり、これも常識破りの事態「好都合な真実」と言える。金融引き締めの下でもマンハッタンの家賃上昇が続いていると伝えられるが、それも労働市場の強さに支えられているとの報道がなされている。

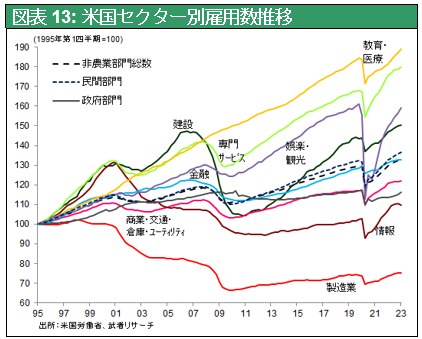

企業の求人意欲は強く、すべてのセクターで雇用が増加している(図表13参照)。旺盛な消費が広範な雇用機会をもたらすという好循環は、全く損なわれていない。1990年代前半の情報化革命、BPR(ビジネスプロセス・リエンジニアリング)革命の時は、機械に置き換えられたホワイトカラーが失業し、労働市場が不振のままのジョブブレス・リカバリーが続いた局面があった。当時と比較すれば、現在がいかに新規雇用機会の創造が旺盛であるかがわかる。

(4) 政策へのインプリケーションと展望

デフレリスク(景気後退リスク)に対する警戒が強まっていくだろう

仮にNAIRUが低下しているとすれば、米国労働市場に依然、余剰(slack)が存在しており、FRBの性急な利上げは再びデフレのリスクを高めることになる。また恒常的資金余剰が変わっていないとすれば、その下での長短金利の逆転は、金融機関の経営をいたずらに痛め、無用の金融ストレスの高まりを引き起こし、やはりデフレのリスクを強めることになる(注2)。

(注2) 3月に起きたSVB以降の連鎖的銀行破綻は金融ストレスの高まりを示す。

つまり、ここからのリスクはインフレではなく景気後退とデフレである、ということになる。このことを、米国市場と米国当局はどう考えているだろうか。このハト派的観点での暗黙のコンセンサスが形成されているかのようである。パウエル議長発言は微妙に変化し、ディスインフレを指摘しつつ年内利下げの可能性を完全には排除しなかった。

本質的にハト派の米国当局とエコノミスト

ここで重要なことは、米国政策当局の真の敵は何かの見極めである。長らく市場をウォッチしてくると、つくづくFRBの最大の脅威はインフレではなくデフレ化であり、Japanification(日本化)であることを痛感させられる。FRBは本質的にデフレと戦っている。デフレとは潜在的に存在している成長可能性未達の結果であり、それは政策のサボタージュを意味し、必然では決してない、ということが米国の経済学者と政策当局が共有するコンセンサスであろう。日本ではあいまいにされているが、米国の経済政策の最終ゴールは生活水準の向上であり、FRBの2大任務(dual mandate)とされている最大雇用と物価の安定はそのための手段に過ぎない。この点でデフレのリスクをより重視する、高圧経済論者であるイエレン財務長官が12月に再任されたことの意味は大きい。

FRBは無理かつ不必要な引き締めは早晩転換させるであろう。このことが明らかになれば株価は急騰するだろう。それはAIネット革命、イノベーションと米国の労働・資本市場の一段の効率化が米国経済の強靭性resilienceを強めている証になると言えそうである。