2023年05月16日

ストラテジーブレティン 第332号

低金利時代は終わっていない

50年ぶりのインフレ、40年ぶりの急速な利上げ・引き締め、バブル化した資産価格の下落、等により、ディスインフレ、金利低下の時代は終わったとする見解が台頭していた。ここ一年の金融市場の焦点は、レジームは変わったのかの見極めであった。武者リサーチは注意深くこの点を追跡してきたが、結論が出つつある。レジームは変わっていない、やはり低金利の時代は終わってはいないのである。世界的低金利再来の下では、日銀の政策転換は大きくずれ込もう。みすみす円高を将来招きかねない金融政策転換は、政権も世論も容認しないだろう。

ここ1年間で以下の諸点はほぼ確かになった。

- インフレは一過性、2年もすれば元に戻る

- 低金利趨勢も変わらない。インフレが定着しないように、との予防的金融引き締めの役割は終わった、過去40年間で最大の長短金利逆ザヤの弊害は深刻化する

- 低金利時代が終わらないとすれば、資産価格はバブルではない

- 新産業革命は続いている

インフレ・高金利時代到来との想定に基づく投資ポジションは、早急に是正されるべきであろう。

(1)インフレは一過性、元に戻る

一次的インフレ要因は完全解消

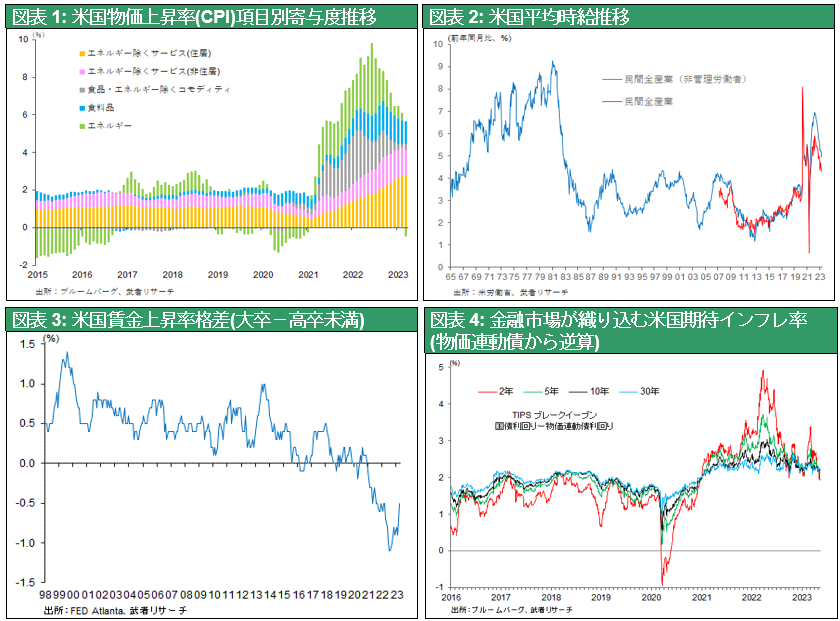

一過性の資源価格、サプライチェーン混乱のインフレが、FRBの迅速な対応により、定着することはなかった。あと1年でインフレ率は顕著に低下するだろう。図表1は米国CPIの項目別寄与度推移であるが、1年前のインフレの主因である、エネルギー要因(緑)とサプライチェーン混乱要因(灰色)は完全になくなった。食料品と賃金上昇を主因とするコアサービス価格で今なおインフレは残るが、これも1年かけて大きく鈍化していくだろう。食料品価格上昇は原料・エネルギーコスト上昇が主要因であるが、それは既に過去のものである。

タイトな労働需給の下で賃金上昇下落、賃金上昇の主因は供給制約であった

また賃金上昇は、平均時給がピークアウトしている(図表2)。なぜ労働需給の悪化と失業率上昇が起きていないのに賃金インフレが鈍化したかだが、①賃金は生活コストの投影的要素があり、昨年までのインフレが自動的に投影された、 ②サプライチェーン混乱の一環としてトラック運転手や接客業の人手不足が顕在化したが、それが解消されつつある、③高賃金セクターの金融、情報産業などでAIによる労働代替が起き、賃金下落圧力が起きていること、などが考えられる(図表3)。今後の引き締めの効果、銀行危機による融資厳格化などにより、労働需給は緩和していこう。賃金上昇圧力の顕著な低下が想定される。

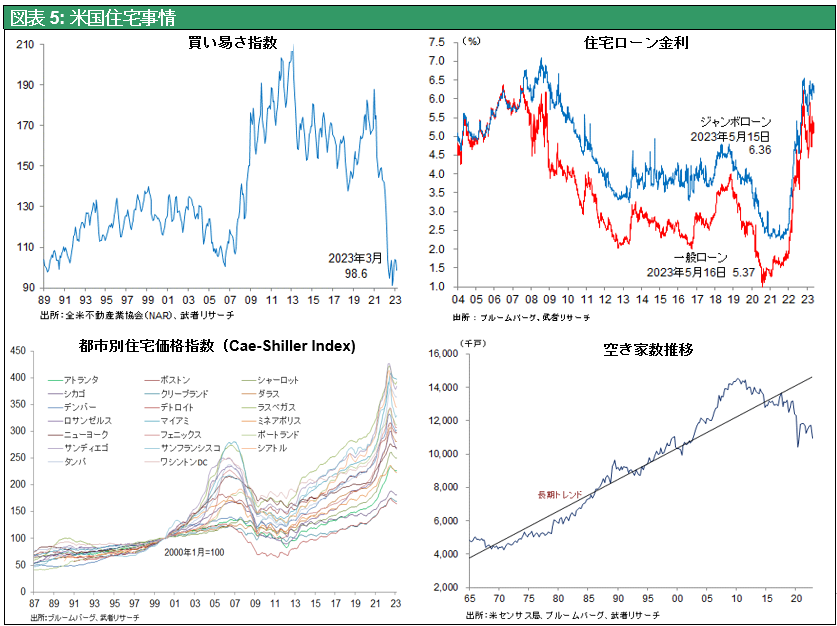

現在最大の物価上昇の56%の寄与を占めている住宅コストも、利上げにより住宅価格が大きく低下しており、1年後には半減以下になるだろう。ただ、米国住宅は基本的に供給不足で、空き室率は大きく低下している。金融引き締めにより新規住宅建設が抑制され続ければ、逆に住宅不足と価格上昇を加速しかねない、というジレンマがある(図表5)。この点からも、米国利上げはインフレ抑制に有効ではないとも結論付けられよう。

金融市場で織り込み済みの2%台へのインフレ回帰

以上の物価沈静化はすでに金融市場には織り込まれている。物価連動債利回りから逆算される期待インフレ率は、2年後1.9%、5年後2.1%、10年後2.2%とほぼコロナパンデミック前の水準に低下している(図表4)。執拗に物価警戒にこだわり続けるFRBと金融市場の温度差が議論されるが、FRBは本来一過性であるインフレが根付かないようにとの予防的引き締めを行っているのであり、現在は実体以上にインフレリスクを強調するバイアスを強く持っている。FRBはいずれかの時点で姿勢を急転回させるだろう。

(2)低金利時代終わらず、利下げで高止まりしている実質金利低下へ

グリーンスパンの謎、再現

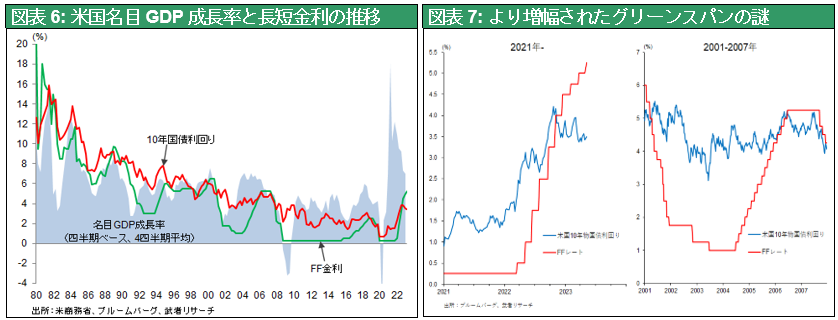

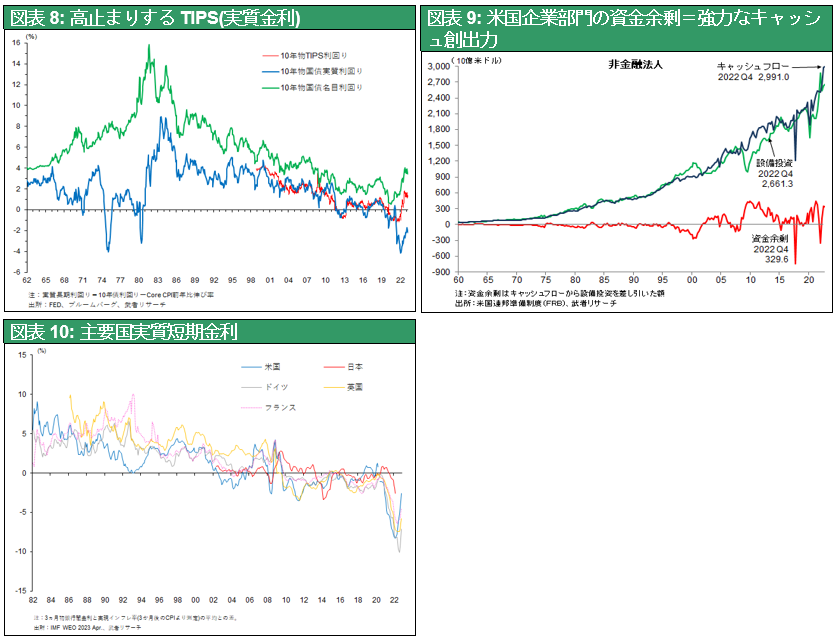

グローバルに潤沢な投資資金が依然存在し、5.25%まで短期金利が引き上げられたのに、米国10年債利回りは3.3~3.5%前後まで低下している。これは名目経済成長率7.1%(2023年第1四半期)の半分以下であり、依然として緩和的水準にあるとも言える(図表6)。金融引き締めの効果を金余りがしり抜けにさせているとも言えるのだ。歴史的な利上げにもかかわらず、潤沢な投資資金が健在であることは、多くの人々にとって全くの想定外であった。まさに2005年にグリーンスパン元FRB議長が謎といった事態がより強化されて再現されている(図表7)。

金利の下落余地大

とはいえ、インフレが一過性とすれば、長期金利はそれを織り込んでいない。TIPS(物価連動債)に基づく現在の実質金利は1.2~1.5%であり、2010年代以降最高水準にある(図表8)。この高水準は、FRBによる短期金利の引き上げに強く引っ張られていると見られる。FRBの政策転換がはっきりすれば、実質金利は顕著に低下していく可能性が大きく、それはリスク資産投資の誘因になるだろう。

背景にある恒常的資金余剰

40年ぶりの急激な金融引き締めにもかかわらず潤沢な流動性が変わっていないとすれば、その原因は何なのか。新産業革命による高収益と企業部門の過剰貯蓄が主因と考えるほかないのではないか。耐久財受注が軟調であり先行きの景気不安による投資抑制も理由には違いないが、それだけではこの潤沢な流動性は説明できない。

50年前のアメリカのリーディングカンパニーはGMやGEであるが、これら企業は儲かると工場を拡張し雇用を増加させ、次の経済拡大循環を引き起こしてきた。しかし、今のリーディングカンパニーであるアップルやグーグルは、儲かっても設備投資もしないし雇用もさほど増やさない。膨大な企業利益が需要創造と経済の拡大循環に結び付かないのである。その結果、企業の余剰は金融市場に滞留し、著しい低金利を引き起こしている。

図表9によって米国企業部門(非金融)の資金余剰(=フリーキャッシュフロー)を見ると、2000年頃を境に恒常的赤字から恒常的黒字に転換したことが明瞭である。と同時に、米国長期金利は恒常的に名目経済成長率を下回るようになっており、両者の強い相関がうかがわれる。この企業の超過利潤と貯蓄余剰による低金利の趨勢は、今回のインフレと金融引き締めがあっても変わっていない、と結論づけてもいいのではないか。IMFも直近の世界経済見通し(2023年4月、第二章)において、長期的に実質金利(≒自然利子率)を引き下げてきた諸要因は変わっていないので、インフレが抑制されれば、先進国の中央銀行は金融緩和を行い、実質金利はパンデミック前の水準に戻る、つまり最近の実質金利の上昇は一時的なものである、と結論づけている。とはいえIMFは実質金利の長期低下趨勢は全要素生産性の低下によると想定しているが、それはハイテク革命によるデフレ―ター低下を過小評価していると思われ、筆者は疑問である。

(3)資産バブルのガス抜きは終わっている

バブル的資産価格は既に調整された、株価の出直り顕著

昨年は、コロナ禍の下での極端な金融緩和が不動産や高級ブランド品、株式などの投機を引き起こしてきたとの批判が高まった。そうした観測にもとづき、金融引き締めが広範なバブル崩壊をもたらすとの警報が多くの専門家から発せられた。しかし、潤沢な流動性は変わらず、世界的にハイテクと奢侈品や観光など高額消費の需要が依然旺盛である。株価がバブルとの評価があるが、低金利時代が終わっていないとすれば、国債利回りとの比較から見て、株価は決してバブルとは言えないと見る。

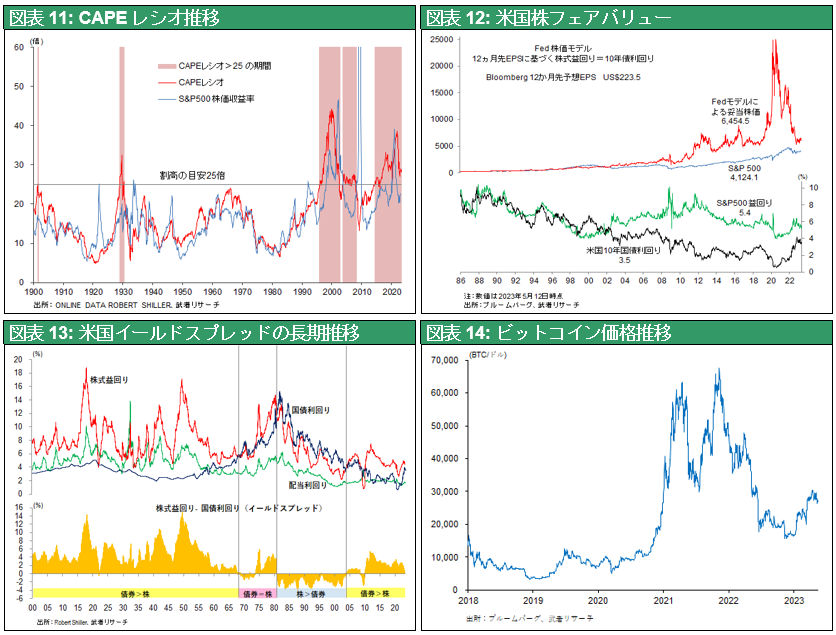

図表11は米国株式バブル論者が依拠するシラー教授によるCAPEレシオ(インフレ調整後の10年移動平均利益に対する株価倍率)である。シラー教授がかつて指摘した「25倍を超える水準は持続可能ではなく、必ず下落している」という指標は、今も金科玉条視されている。4月末現在、同レシオは28.9倍なのでバブルだと断定されがちである。しかし、CAPEレシオが大恐慌時以降で初めて25倍を超えた1996年2月以降今日までの315か月のうち、25倍を下回ったのはITバブル崩壊後とリーマンショック後の合計104か月だけであり、全体の67%が25倍を上回っている。「バブルが常態化」しているわけである。株式が金融資産であり、金融資産の価値を計る物差しが長期金利(10年国債利回り)であるとすれば、金利低下が妥当なPERを引き上げることは論を待たない。歴史的事実は、長期金利15%の時の益回りは15%(1980~1981年)であったのであり、長期金利が大きく低下した1995年以降、PERが上昇するのは当然、高PERが新常態とみるべきであろう。予想益回り(予想利益/株価)=10年国債利回りという1980年から2000年ごろまで続いた相関(FEDモデル)を用いて計算される妥当株価は、10年債利回りを3.6%とすればS&P500指数で6,546ポイントとなり、現実の株価は3割強割安(図表12)、という議論が成り立つのである。金利裁定を無視したバブル説は根拠薄弱であることを強調したい。このことは、図表13による過去100年間のイールドスプレッド推移からもうかがわれる。

2020年のコロナパンデミック勃発以降、ロビンフッドなど個人向けネット証券を通したスマホによる株式投機ブームが巻き起こり、仮想通貨やMEME(ミーム)株などで投機色が強まった。またインターネットプラットフォーマーGAFAMのPERが40倍を超えるなど、過熱色が強まった。しかし、2022年の株価急落の過程で、バブル色はほぼ一掃されたとみてよいと考える。

(4)今、有害無益化している金融引き締め、年後半急旋回も

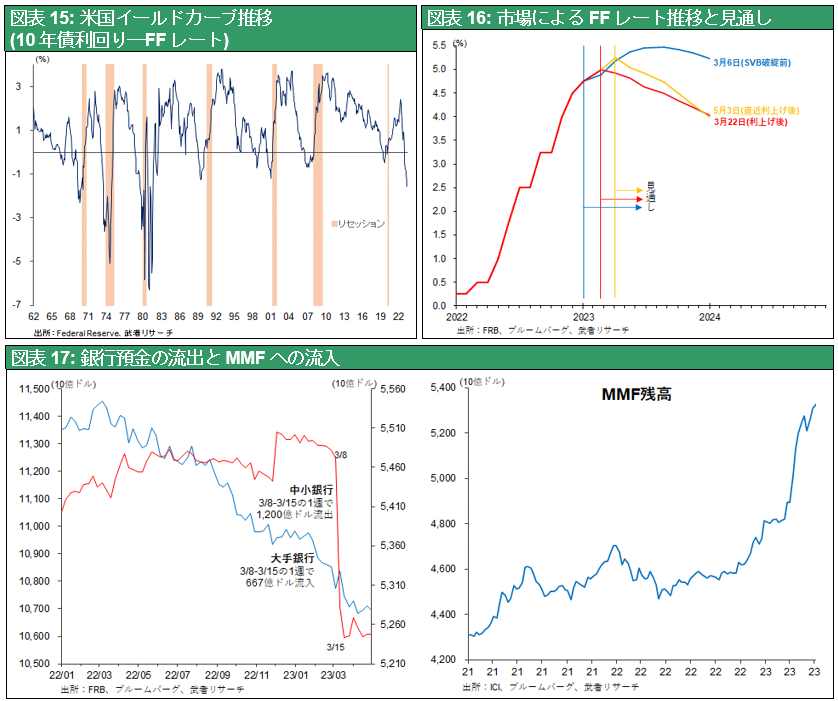

強烈な金融引き締めの副作用が銀行連鎖破綻で表面化した。過去40年間で最大の逆イールド(長短金利逆転)で銀行の預貸ビジネスモデルが成り立たなくなっている。

- 伝統的な商業銀行のビジネスモデルは、短期金利で預金を受け入れ、より金利の高い貸し出しや長期債券などで運用することで利ザヤを得るものであるが、急激な利上げにより過去40年間で最大の逆ザヤになっている(図表15)

- 金利上昇が鈍い預金と高金利のMMFなど市場性商品との格差が顕著になり、スマホを通した急激な預金流出(デジタル・バンク・ラン)が起き資金ショートが顕在化(図表17)

- 貸付に変わって投資した債券で価格下落、値下がり損が発生

FRBによる預金の全額保護、FRBによる緊急融資(BTFP)、JPモルガンなど大手銀行の支援で小康状態にあるが、図表15に見る逆イールド状態が一年続けば、深刻な金融危機、大不況を引き起こす可能性は極めて高い。

インフレ抑制という観点からも利下げが望ましい。先に述べたように、賃上げを抑制するには総需要を抑制するよりは、サプライサイドの混乱を解消すること、イノベーションや投資によって生産性を高め供給力を増加させることが王道である。サプライサイド強化には利下げが望ましいことは明らかである。

また現在最大のインフレ要因である住宅コストに関しても、住宅不足が住宅価格・家賃上昇を引き起こしているわけだから、利下げにより住宅供給を増加させることが望ましい。

以上見たように、利上げは有害無益になりつつある。FRBに選択の余地はないだろう。(図表16)

(5)新産業革命は新次元へ、揺らがぬアニマルスピリット

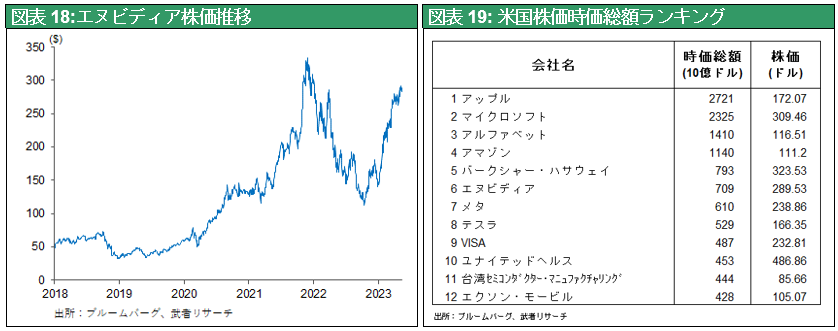

それにしてもなぜこれほどの金融引き締めにもかかわらず、流動性が潤沢で株価も経済も深刻な影響を受けていないのか、その理由はもっぱら新産業革命の威力によるところが大きいと言えよう。二つの事情が考えられる。第一は企業部門が生み出すキャッシュ創造力が甚大で、恒常的貯蓄余剰が常態化している。第二に技術進化に対する信頼が揺らがず、投資家のアニマルスピリットは健在である。ChatGPTなどAIの新しい技術が新次元のイノベーションを引き起こすことに対する自信は強い。エヌビディアの株価の躍進はそれを物語る。

ハイテク企業は巣ごもり需要の一巡、スマホ需要の一巡、過剰に積みあがった在庫調整などで調整場面にある。各社はリストラに乗り出している。しかし市場はこれらの調整は短期的循環的なものですぐ終わると考えているようである。