2023年08月21日

ストラテジーブレティン 第338号

米国繁栄、中国衰弱の二極化が始まった

米経済の驚くべき強さ

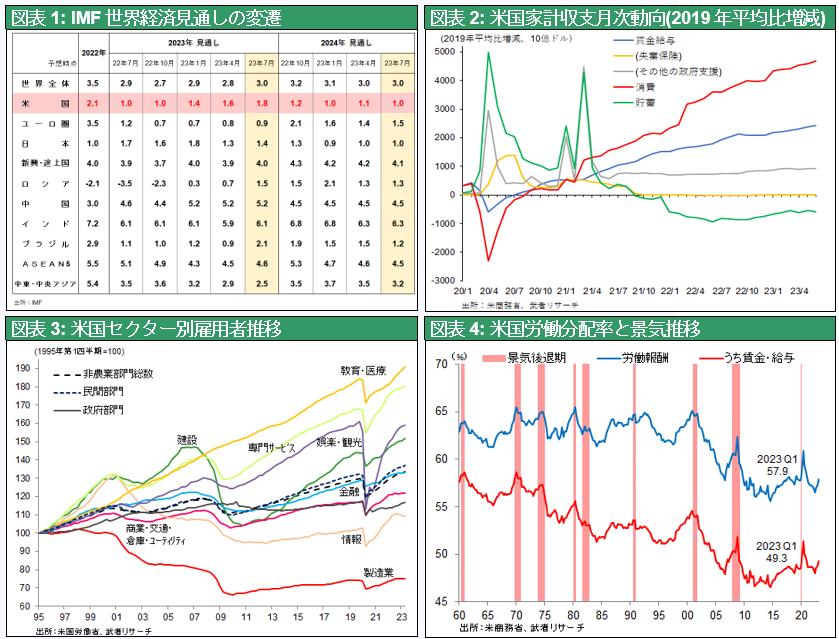

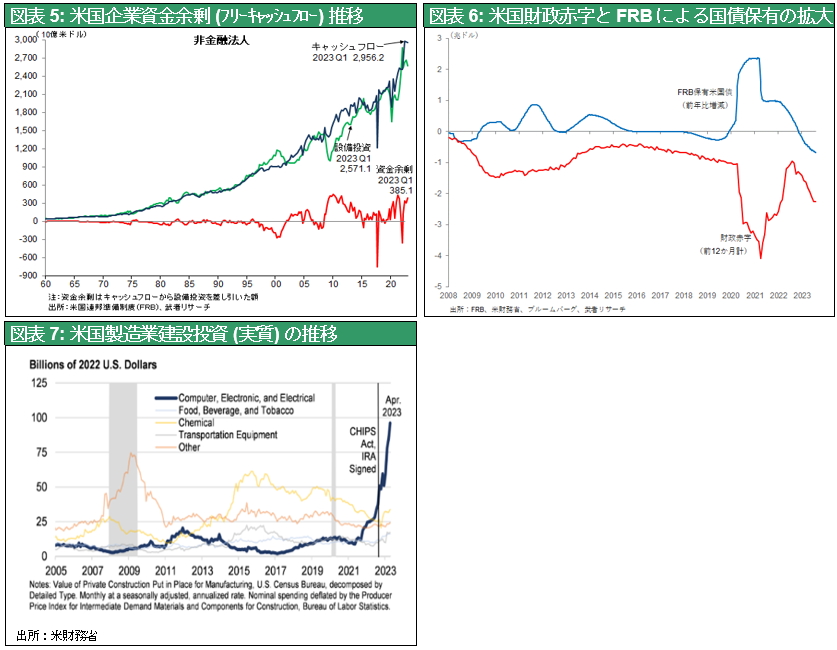

米国経済の驚くべき強さは特筆に値する。40年間で最大の引き締めにもかかわらず、リセッションの気配が全くない。IMFによる米国経済の2023年見通しは2022年7月時点で1.0%であったが、その後3か月毎の改定の度に上方修正され、2023年7月時点では、1.8%に引き上げられた(図表1参照)。しかし実際は、2023年1Qは2.0%、2Qは2.4% と事前予想を上回る結果であり、アトランタ連銀の経済予測モデル ”GDP Now” よる3Q予想は5.0% と一段の加速を見込む。最大の牽引車はGDPの7割を占める好調な消費である。消費者心理が改善し小売売上など消費需要が強まっている。消費好調の背景にはコロナ禍時代に積み上がった貯蓄の取り崩し、政府の社会保険支出増などもあるが、最も大きな要因は、雇用が堅調で家計の賃金収入が増加し続けていることである(図表2参照)。雇用は過去の利上げ局面である2000年ITバブル崩壊時や、2008年のリーマンショック時とは大きく異なり、情報を除く全産業で力強く増加している(図表3)。かつてない「消費増⇔雇用増」の好循環が成立しているようである。それを支えているものが、堅調な企業収益、抑制されている労働分配率(図表4)、増加が続く企業部門のフリーキャッシュフロー(図表5)である。政府による社会保険支援増額、更に、Chips法、IRA(インフレ抑制法)による産業支援など財政需要増加も寄与している(図表6,7)。

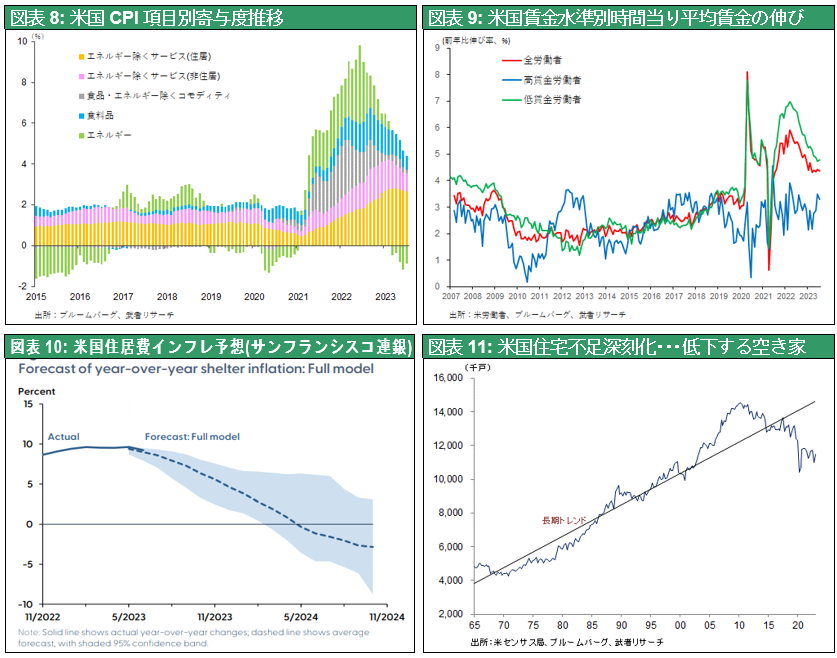

インフレ鎮静化から利下げが視野に、長期金利上昇は今がピークか

焦点のインフレは、CPIが2022年6月の9.1%から今年7月は3.2%に急低下した(図表8)。インフレ要因を分析すると、エネルギー及びサプライチェーン寸断による財・食品のインフレがほぼ沈静化しており、今最も燃え盛っている住居費(帰属家賃)も、それに12か月程度先行する住宅価格が低下に転じているので、1年後には2%以下に収斂していくだろう(図表10)。焦点の賃金上昇率は平均時給(AHE)が前年比4.4%と下落ペースが鈍くFRBを心配させている。しかし、①最近の上昇をけん引してきた低賃金労働者(生産・非管理労働者)の伸びが急鈍化していること、②高賃金労働者(プロフェッショナル・管理労働者)の伸びは低く、かつ機械化によるリストラで上昇に歯止めがかかるとみられること(図表9)、③新産業革命による生産性上昇により賃金上昇の全てを価格転嫁する必要はないこと、等のポジティブな面も指摘できる。FRBはこれ以上の利上げを我慢するだろう。

となると、いずれ利下げが視野に入るだろう。利下げには供給力投資を強めインフレ圧力を引き下げるという側面がある。住宅価格抑制には、利下げによる住宅供給増加というチャンネルが有効である。また、賃金抑制には利下げが設備投資増加を通して労働代替・賃金下落圧力を生むというチャンネルが期待される。ジャクソンホールのコンファランスでは、利下げの合理性も議論のテーマとして浮上するかもしれない。米国長期金利は名目4.26%、実質1.93%の先週末がピークかもしれない。①今後の景況感、②インフレ圧力、③利上げ圧力、のいずれもが金利低下に作用する。2024年にかけては利下げから始まる株高も見込み得る情勢と言える。

新産業革命による過剰供給が回避されている

現在の米国では、過剰供給力が放置された1930年時代の大恐慌時と異なり、新産業革命による生産性の向上(=供給力の増加)が旺盛な需要創造でカバーされるという好循環が起き始めている、と考えられる。

長期衰弱過程入りの中国、不動産バブル崩壊

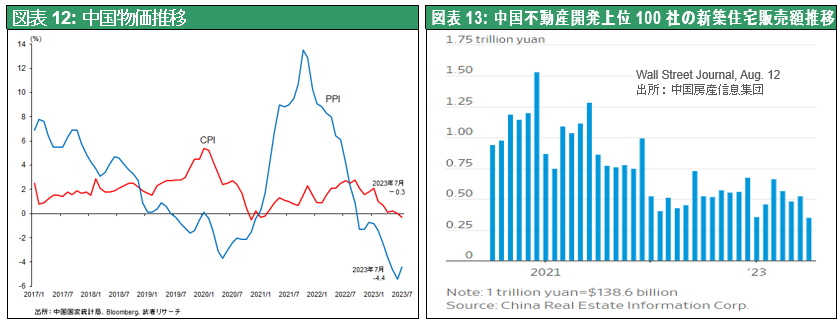

他方で、中国経済の不振が際立ち始めた。GDPは1Q 前期比+2.2% (前年比+4.5%)、2Q 前期比+0.8% (前年比+6.3%)と急減速している。6月小売りは前月比0.2%と失速しつつあり、5%成長は困難になってきた。加えて物価下落速度が加速している。7月CPI -0.3%、PPI -4.4%と世界インフレの中でデフレ陥落が際立っている(図表12)。

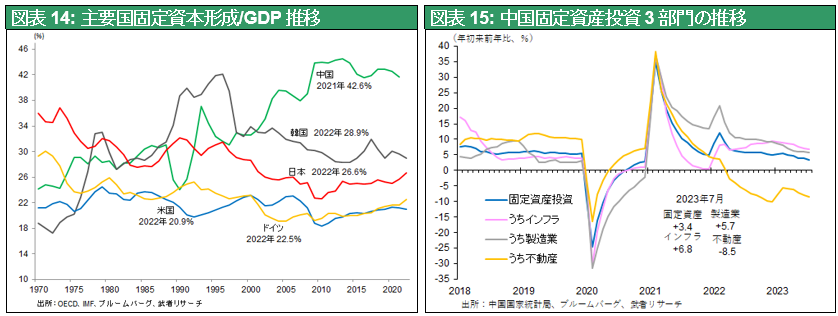

不動産大不況が始まった。トップ100不動産企業の売り上げは5月前年比21.2%減、6月28%減、7月33%減と落ち込みに歯止めがかからない。ピークの2020年比では3分の1まで低下している(図表13)。恒大集団に続き第二のカントリーガーデン(碧桂園)も利払い停止に追込まれ、債務不履行の懸念が出てきた。世界人口シェアの17%に過ぎない中国が、世界の鉄鋼やセメントの6割を生産し、その大半を国内で消費してきたわけで、建設された資産の規模は想像を絶するものである。これまでの中国経済成長の際立った特徴は、著しく投資に偏った成長を20年以上も続けてきたということである。GDPに対する固定資本形成の比率をみると中国は42%と主要国、米(21%)、日(26%)、独(23%)、韓(29%)の倍近い水準がキープされてきた。世界で唯一中国だけ、投資が消費を上回り続けてきたが、これは極めて異常で不健康なことである。いまいよいよそのコストを払わされる場面に入ったと言える(図表14,15)。

対外経済も縮小循環へ

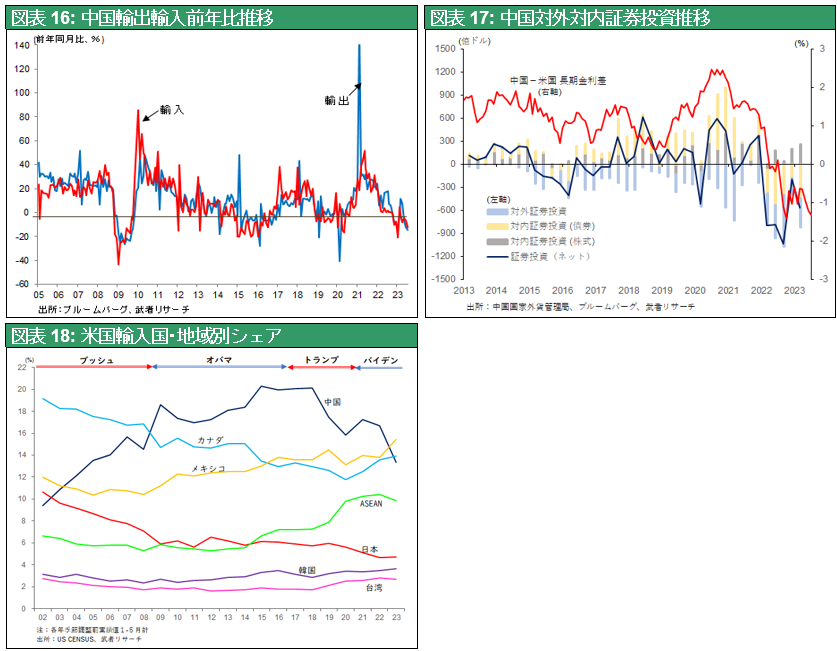

加えて、輸出6月前年比12.4%減、7月14.5%減、輸入6月6.8%減、7月12.4%減と貿易の収縮にも歯止めがかからない。中国への海外からの直接投資額は2022年1Qの1000億ドルに対して2023年1Qは200億ドルと5分の1に急減している。中国を巡る証券投資も2022年以降大きく流出超になり始めた(図表17)。今後世界経済での中国のプレゼンスは大きく低下していくとみられる。過去20年間は中国経済の独り勝ちの時代であった。鉄鋼、セメント、化学等の基礎資材のみならず、スマホからEV、太陽光パネル、風力発電装置等ハイテク、クリーンエネルギー産業に至るまで、中国は圧倒的世界シェアを確保し、他国の成長機会を奪ってきた。しかし今後は中国の世界シェア低下により、成長機会が他国・他地域に回帰していく。中国に機会を奪われた日本、米国、アセアン諸国、インドなどが逆転の恩恵を受けることになるだろう。それはすでに世界最大消費市場米国における中国の輸入シェアの大幅な低下に現れている(図表18)。

米中経済、短期サイクルを長期趨勢が凌駕する

2023年に関し、大半のエコノミストは2大国 米中の経済見通しを間違えた。昨年末時点では金融引き締めにより米国リセッション入りは不可避、バブル化した米国株の暴落不可避、との見方が大勢であった。他方、中国はコロナ禍によるロックダウンが解除され、経済の正常化、反動増が見込まれたため、期待が高まった。しかし米中ともに結果は予想とは逆であった。

見込み違いの主因は、米国、中国経済において短期的圧力を凌駕する、強烈な反対方向の構造的圧力が強く働き始めているためと考えられる。米国経済を支えている構造的強さは何かといえば、「新産業革命による生産性の上昇」と「財政とアニマルスピリット(=株高)による旺盛な需要創造」であり、中国の構造的弱さは、「バブル崩壊によるデッドデフレーション(=バランスシート不況)」と「中国独り勝ち時代の終焉と一人負け時代の開始」であろう。この米国経済の構造的強さと中国経済の構造的弱さは2024年にかけて増幅される。2024年にかけて米中の成長率格差が顕著になっていくだろう。

2015年型チャイナショックは起きない

当面株価調整色が強まっているが、深刻な下落は起きないだろう。2015年は中国のIMF SDR構成通貨国になるために資本移動規制の撤廃が実施されたが、同時に進行した国内経済の悪化が巨額の資本流出、株下落、人民元の急落に結び付き、中国発の世界金融危機が心配された(その後の資本移動規制導入により事態鎮静化)。しかし今は、中国の資本コントロール、国内金融に対する政府・中銀の介入が著しく強化されており、金融危機の世界伝播は起こりえないと考える。また米国経済が驚くほど強く、日本経済も力強さを増していると言えよう。